الگوی پروانه یکی از مهمترین الگوهای بازگشتی است که در تحلیل تکنیکال بهکار میرود و به معاملهگران کمک میکند تا نقاط بازگشتی مهم بازار را شناسایی کنند. الگوی پروانه در تحلیل تکنیکال بهدلیل ساختار دقیق خود و استفاده از نسبتهای فیبوناچی، بهعنوان یک ابزار کاربردی برای تشخیص پایان روندهای نزولی یا صعودی شناخته میشود. اهمیت این الگو بهایندلیل است که معاملهگران میتوانند با شناسایی به موقع آن، وارد معاملات سودآوری شوند. این الگو براساس پنج نقطه کلیدی ساخته میشود که هرکدام از آنها فازهای مختلفی از حرکت قیمت را نشان میدهند. این مقاله به بررسی این الگو در تحلیل تکنیکال میپردازد و نحوه استفاده از آن را برای موفقیت در پراپ تریدینگ و افزایش احتمال سودآوری توضیح میدهد. با فورافایکس همراه باشید.

تحلیل تکنیکال و اهمیت الگوها

تحلیل تکنیکال یکی از مهمترین ابزارهای تحلیل بازار است که با استفاده از نمودارهای قیمتی و دادههای تاریخی به بررسی رفتار گذشته بازار میپردازد. هدف این روش شناسایی الگوهای تکراری و پیشبینی حرکتهای آینده بازار است.

الگوی پروانه در تحلیل تکنیکال یکی از الگوهای مهم قیمتی محسوب میشود که به معاملهگران کمک میکند تا نقاط بازگشتی را به دقت شناسایی کنند و براساس آنها تصمیمات معاملاتی هوشمندانهتری بگیرند. اهمیت این الگوها در تحلیل تکنیکال بهدلیل قابلیت آنها در شناسایی تغییرات روند و تعیین دقیق نقاط ورود و خروج از معاملات است. معاملهگران با استفاده از این الگوها، فرصتهای معاملاتی بهتری را شناسایی میکنند و میتوانند ریسکهای خود را کاهش دهند.

چرا این الگوها اهمیت دارند؟

الگوهای قیمتی از آن جهت اهمیت دارند که به معاملهگران کمک میکنند تا نقاط کلیدی در نمودارهای قیمتی را شناسایی کنند. این نقاط معمولاً تغییرات مهم در روند بازار را به آنها نشان میدهند. علاوهبر الگوی پروانه در تحلیل تکنیکال، الگوهای دیگری نیز وجود دارند که هرکدام از آنها ویژگیها و کاربردهای خاص خود را دارند.

بهعنوانمثال، الگوی سر و شانه یک الگوی بازگشتی است که در انتهای روندهای صعودی یا نزولی ظاهر میشود و نشاندهندۀ تغییر جهت بازار است. الگوی مثلثی یکی دیگر از الگوهای مهم است که ادامه روند جاری را نشان میدهد و در بازارهایی که نوسانات کمی دارند به چشم میخورد.

آیا بهترین الگوهای هارمونیک را می شناسید؟

الگوی پروانه چیست؟

الگوی پروانه بهدلیل شباهت ظاهری که به بالهای پروانه دارد، این نام را برایش انتخاب کردهاند. این الگو معمولاً در انتهای روندهای طولانی ظاهر میشود و نشانهای از تغییر جهت قیمت است. الگوی پروانه در تحلیل تکنیکال با استفاده از نسبتهای فیبوناچی انجام میشود که این روش به تعیین دقیق نقاط بازگشتی کمک میکند.

این الگو شامل نقاط کلیدی X، A، B، C،D است که هر یک از این نقاط تغییرات قیمتی مهمی را در نمودار نشان میدهند. نقطه D در این الگو نشاندهندۀ پایان روند جاری و آغاز یک روند جدید است. معاملهگران حرفهای معمولاً از این الگو بهعنوان یک ابزار قابلاعتماد برای شناسایی نقاط ورود و خروج به معامله استفاده میکنند. همچنین، این الگو در بازارهای مختلف از جمله بازارهای سهام، ارزهای دیجیتال و بازارهای فارکس کاربرد دارد.

تفاوت الگوی پروانه با الگوهای مشابه در چیست؟

الگوی پروانه با الگوهای مشابه خود مانند الگوی گارتلی و الگوی خفاش تفاوتهای زیادی دارد. هرچند که این الگوها همگی از خانواده الگوهای هارمونیک هستند و براساس نسبتهای فیبوناچی تشکیل میشوند؛ اما تفاوتهای جزئی در ساختار و نسبتهایشان وجود دارد که هریک از آنها را متمایز میکند. الگوی پروانه در تحلیل تکنیکال معمولاً نسبتهای دقیقتری دارد و به معاملهگران امکان میدهد تا با دقت بیشتری نقاط بازگشتی را شناسایی کنند. این تفاوتها به معاملهگران کمک میکند تا بهترین استراتژی معاملاتی را برای خود تنظیم کنند.

کاربرد الگوی پروانه در بازارهای مالی

الگوی پروانه در انواع بازارهای مالی مانند فارکس، بازار سهام و ارزهای دیجیتال کاربرد دارد. این الگو به معاملهگران کمک میکند تا با شناسایی نقاط بازگشتی، وارد معاملات خرید یا فروش شوند. بهدلیل اینکه الگوی پروانه هم در بازارهای صعودی و هم در بازارهای نزولی استفاده میشوند، معاملهگران میتوانند از آن در شرایط مختلف بازار کمک بگیرند. علاوهبراین، الگوی پروانه در ترکیب با سایر ابزارهای تحلیل تکنیکال مانند اندیکاتورها میتواند باعث افزایش دقت استراتژیهای معاملاتی شود.

معرفی سایر نامهای مترادف برای الگوی پروانه

الگوی پروانه با نامهای مختلفی در منابع تحلیل تکنیکال شناخته میشود و این تنوع نامها بهدلیل گستردگی استفاده از آن در میان معاملهگران و تحلیلگران است. این نامها در واقع تفاوتهای جزئی در روشهای شناسایی و تحلیل این الگو را نشان میدهند. استفاده از نامهای مختلف برای این الگو در منابع مختلف نشان میدهد که الگوی پروانه بهطور گستردهای در بازارهای مختلف بهکار میرود و تحلیلگران براساس نیازهای خاص خود از آن استفاده میکنند.

در منابع انگلیسی، این الگو با نام Butterfly Pattern شناخته میشود که بهدلیل شباهت ساختاری آن به بالهای پروانه، این نام را به الگو اختصاص دادهاند. همچنین در برخی منابع فارسی به آن الگوی بازگشتی پروانه میگویند که به نقش بازگشتی آن اشاره دارد. این نامها در واقع کاربرد گسترده این الگو در میان معاملهگران حرفهای را نشان میدهد.

نحوه شناسایی الگوی پروانه در تحلیل تکنیکال چگونه است؟

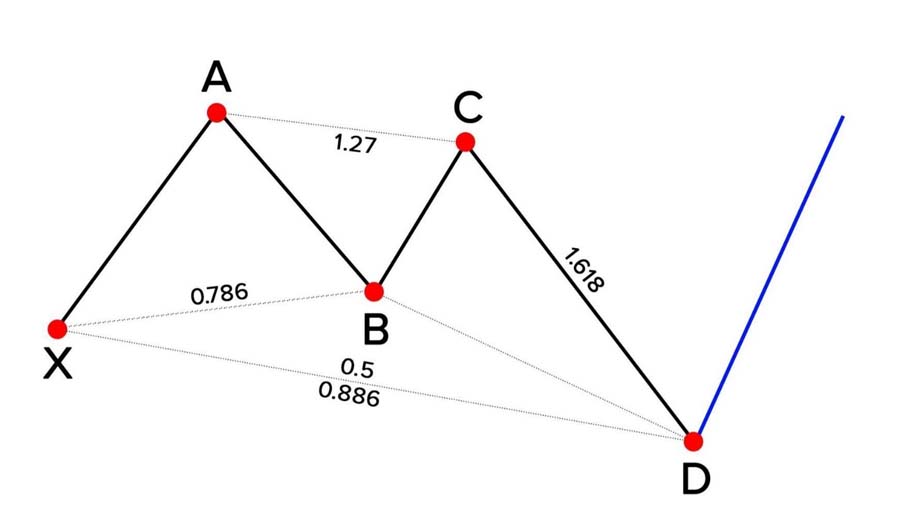

برای شناسایی صحیح الگوی پروانه، معاملهگران باید تسلط کافی بر نسبتهای فیبوناچی و نقاط کلیدی نمودار داشته باشند. الگوی پروانه در تحلیل تکنیکال با استفاده از این نسبتها تشکیل میشود و پنج نقطه کلیدی X، A، B، C،D را شامل میشود که هرکدام بیانگر تغییرات قابلتوجه در روند قیمت هستند. در ادامه با جزئیات بیشتری از نحوه شناسایی این الگو آشنا میشوید.

نسبتهای فیبوناچی در شناسایی الگو

این نسبتها نشان میدهند که نقاط کلیدی الگو در چه فواصل زمانی از حرکت قیمت قرار دارند. برای مثال، نسبت ۱۲۷% یا ۱۶۱.۸% از موج XA نقطه D در این الگو را نشان میدهد. معاملهگران با استفاده از این نسبتها میتوانند به دقت نقاط بازگشتی را شناسایی و معاملات خود را براساس آنها برنامهریزی کنند.

نقاط کلیدی الگو X، A، B، Cو D

هر یک از این نقاط نشاندهندۀ یک بخش مهم از حرکت قیمتی هستند. نقطه X معمولاً نقطه شروع حرکت قیمت است و نقطه D پایان الگو و نقطه بازگشت قیمت را نشان میدهد. برای شناسایی صحیح الگوی پروانه در تحلیل تکنیکال، معاملهگران باید بهدقت این نقاط را شناسایی کنند و از ابزارهای تحلیلی برای تعیین دقیق آنها کمک بگیرند.

ابزارهای کمکی برای شناسایی الگو

علاوهبر نسبتهای فیبوناچی، ابزارهای دیگری مانند اندیکاتورهای تکنیکال نیز میتوانند به معاملهگران در شناسایی الگوی پروانه کمک کنند. برای مثال، اندیکاتورهایی مانند MACD یا RSI این توانایی را دارند تا بهعنوان تأییدیه برای شناسایی این الگو عمل کنند. استفاده از این ابزارها به معاملهگران کمک میکند تا با دقت بیشتری نقاط بازگشتی بازار را شناسایی کنند و از نوسانات قیمتی بهره لازم را ببرند.

انواع الگوی پروانه در تحلیل تکنیکال کدامند؟

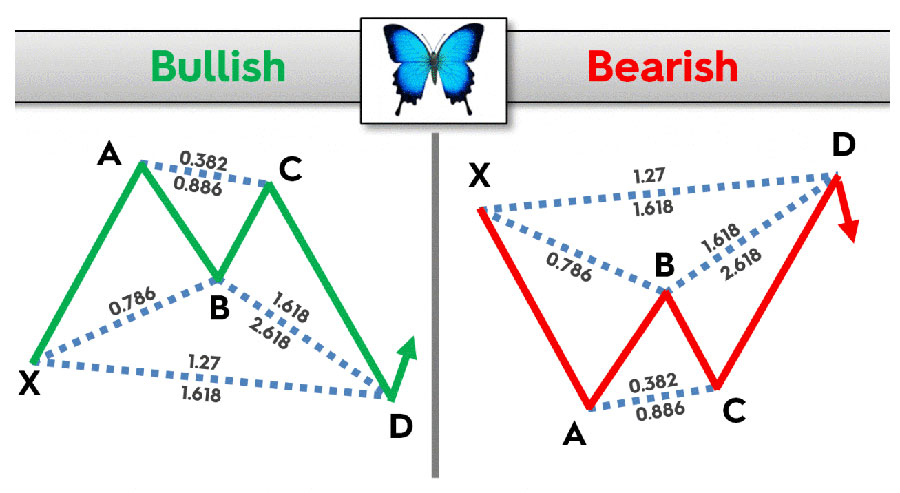

الگوی پروانه به دو نوع اصلی پروانه صعودی و پروانه نزولی تقسیمبندی میشود. هر یک از آنها ویژگیهای خاص خود را دارند و در شرایط متفاوت بازار بهکار میروند. شناسایی صحیح این دو نوع الگو به معاملهگران کمک میکند تا در زمان مناسب وارد معاملات خرید یا فروش شوند.

الگوی پروانه صعودی

الگوی پروانه صعودی یک الگوی بازگشتی است که در انتهای روندهای نزولی ظاهر میشود و نشاندهندۀ آغاز یک روند صعودی جدید است. این الگو به معاملهگران هشدار میدهد که زمان مناسبی برای ورود به معامله خرید فرا رسیده است. نقطه D در این الگو معمولاً نقطه بازگشت قیمت درنظر گرفته میشود و معاملهگران میتوانند با ورود به معامله در این نقطه از روند صعودی بازار بهره ببرند.

الگوی پروانه نزولی

الگوی پروانه نزولی در اصل بیانگر پایان یک روند صعودی و آغاز یک روند نزولی است. این الگو معمولاً در انتهای روندهای صعودی ظاهر میشود و معاملهگران میتوانند با شناسایی بهموقع آن، وارد معاملات فروش شوند. نقطه D در این الگو محل بازگشت قیمت است و معاملهگران میتوانند با استفاده از آن، زمان مناسبی برای خروج از معامله پیدا کنند.

استراتژی ورود و خروج با الگوی پروانه در تحلیل تکنیکال چیست؟

معاملهگران با استفاده از الگوی پروانه میتوانند پوزیشنهای معاملاتی موفقی داشته باشند. این الگو بهدلیل دقت بالا در تعیین نقاط بازگشتی به معاملهگران کمک میکند تا با اطمینان بیشتری وارد معاملات شوند و زمان مناسبی را برای خروج از معاملات پیدا کنند. در ادامه با جزئیات بیشتری از این استراتژیها آشنا میشوید.

ورود به معامله براساس Butterfly Pattern

زمانی که قیمت به نقطه D نزدیک میشود، معاملهگران میتوانند با توجه به نسبتهای فیبوناچی و تأییدیههای اضافی مانند اندیکاتورهای تکنیکال، وارد معامله شوند. نقطه D در واقع نقطه بازگشت قیمت است و معاملهگران میتوانند با ورود به معامله در این نقطه از بازگشت قیمت بهنفع خود استفاده کنند. بههمیندلیل، الگوی پروانه بهعنوان یکی از ابزارهای قدرتمند برای تعیین نقاط ورود به معامله شناخته میشود.

خروج از معامله براساس الگوی پروانه

زمانی که قیمت به سطح بازگشتی مورد انتظار میرسد، معاملهگران میتوانند از معامله خارج شوند. این سطح معمولاً توسط ابزارهای فیبوناچی یا سایر اندیکاتورهای تکنیکال تعیین میشود. خروج به موقع از معامله میتواند باعث کاهش ریسک و افزایش سودآوری معاملات شود.

مدیریت ریسک با الگوی پروانه

مدیریت ریسک یکی از مهمترین نکات در استفاده از الگوی پروانه در تحلیل تکنیکال است. معاملهگران باید همیشه حد ضرر خود را در نزدیکی نقاط کلیدی الگو قرار دهند تا از زیانهای احتمالی جلوگیری کنند. تعیین حد ضرر به آنها کمک میکند تا ریسکهای خود را به حداقل برسانند و از زیانهای بزرگ جلوگیری کنند. علاوهبراین، استفاده از خدمات حرفهای مانند بهترین سایت پراپ تریدینگ فورافایکس میتواند به معاملهگران کمک کند تا استراتژیهای معاملاتی خود را بهینه کنند و سودآوری بیشتری داشته باشند.

خدمات FORFX

پراپ فرم FORFX بهعنوان یکی از پیشگامان صنعت پراپ تریدینگ، مجموعهای از ابزارها و امکانات بینظیر را برای معاملهگران در تمامی سطوح فراهم میکند تا آنها بتوانند بدون نیاز به سرمایه اولیه، وارد دنیای بزرگ معاملات مالی شوند. پراپ فورافایکس با امکانات زیر در دسترس علاقهمندان به بازارهای مالی قرار میگیرد.

حساب لایو بدون نیاز به پرداخت هزینههای اولیه

یکی از ویژگیهای بارز FORFX این است که شما میتوانید بدون نیاز به واریز سرمایه شخصی، یک حساب معاملاتی لایو ایجاد کنید؛ یعنی اینکه این اجازه را دارید تا فوراً وارد معاملات شوید و از پتانسیل بازارهای بینالمللی بهرهبرداری کنید، بدون اینکه نگران ازدستدادن سرمایه خود باشید. این مزیت برای کسانی که سرمایه کافی ندارند؛ اما به معاملهگری علاقهمند هستند، جذابیت دارد.

چالشهای تک مرحلهای

در FORFX میتوانید مهارتهای خود را از طریق شرکت در چالشهای تک مرحلهای ارزیابی کنید. این چالشها به شما امکان میدهند تا با استفاده از شرایط واقعی بازار، تواناییهای خود را محک بزنید و با دیگر معاملهگران رقابت کنید. در صورت موفقیت، مستقیماً وارد حساب لایو میشوید و میتوانید معاملات خود را آغاز کنید.

دریافت سرمایه برای معامله

FORFX سرمایه لازم را در دسترس معاملهگران موفق قرار میدهد؛ یعنی اگر بتوانید چالشهای تعیین شده را با موفقیت پشت سر بگذارید، سرمایه موردنیاز برای معامله در بازارهای جهانی در اختیارتان قرار میگیرد. این قابلیت به شما امکان میدهد بدون ریسک شخصی، بهعنوان یک معاملهگر حرفهای وارد بازار شوید و سودآوری لازم را داشته باشید.

حساب دمو و چالشهای دو مرحلهای

برای کسانی که به تمرین بیشتری نیاز دارند،FORFX چالشهای دو مرحلهای را ارائه میدهد. شما میتوانید با استفاده از حساب دمو ابتدا مهارتهای خود را بهبود دهید و پساز موفقیت در این چالشها، سرمایه لازم برای انجام معاملات واقعی را دریافت کنید. این مراحل به معاملهگران تازهکار کمک میکند تا پیشاز ورود به بازار واقعی، مهارتهای خود را تقویت کنند.

پلتفرمهای معاملاتی پیشرفته

FORFX با پشتیبانی از پلتفرمهای معروف و معتبر مانند MT4 و MT5، شرایطی را فراهم میکند که شما بتوانید از بهترین ابزارهای معاملاتی در بازار بهرهبرداری کنید. این برنامهها امکانات متنوعی از جمله تحلیلهای پیشرفته، دسترسی سریع به بازارها و ابزارهای مدیریت ریسک را در اختیارتان قرار میدهد.

همکاری با کارگزاری معتبر Opofinance

یکی از مزایای مهم FORFX، همکاری با کارگزاری معتبر Opofinance است که تحت نظارت رگولاتوری ASIC استرالیا فعالیت میکند. این همکاری به شما اطمینان میدهد که معاملاتتان در یک محیط امن و قانونی انجام میشوند. با وجود این کارگزاری معتبر، میتوانید با آرامش خاطر به معامله بپردازید و از بهترین خدمات مالی بهرهمند شوید.

سخن پایانی

الگوی پروانه بهعنوان یکی از الگوهای بازگشتی پرکاربرد شناخته میشود که به معاملهگران امکان میدهد تا نقاط تغییر جهت قیمت را با دقت بیشتری شناسایی کنند. این الگو از پنج نقطه کلیدی X، A، B، C و D تشکیل شده است و با استفاده از نسبتهای فیبوناچی موقعیت دقیق این نقاط را در نمودار مشخص میکند. معاملهگران میتوانند با ورود به معامله در نقطه D، یعنی نقطهای که انتظار میرود قیمت تغییر جهت دهد، وارد معاملات سودآور شوند.

این الگو در دو نوع صعودی و نزولی وجود دارد که بهترتیب بازگشت از یک روند نزولی به صعودی و یا بالعکس را نشان میدهد. بههمیندلیل، الگوی پروانه در تحلیل تکنیکال در هر دو حالت بازارهای صعودی و نزولی کاربرد دارد و میتواند بهعنوان ابزاری مفید برای پیشبینی تغییرات بازار استفاده شود.

آیا الگوی پروانه همیشه دقیق است؟

خیر، مانند هر الگوی تحلیلی دیگری الگوی پروانه نیز هیچ تضمینی برای پیشبینی دقیق ندارد و بهتر است با سایر شاخصها ترکیب شود.

نسبتهای مهم فیبوناچی در الگوی پروانه کدامند؟

نسبتهای مهم فیبوناچی شامل ۰.۷۸۶، ۰.۶۱۸، ۱.۲۷۲ و ۱.۶۱۸ هستند که برای شناسایی نقاط کلیدی در این الگو استفاده میشوند.

چه عواملی ممکن است الگوی پروانه را نامعتبر کنند؟

عوامل خارجی مانند اخبار اقتصادی یا تغییرات ناگهانی در بازار میتوانند الگوهای تکنیکال از جمله الگوی پروانه را نامعتبر کنند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!