ترید طلا یکی از محبوبترین فعالیتها در بازارهای مالی است که بهدلیل نوسانات قیمتی و اهمیت آن بهعنوان یک دارایی امن، توجه بسیاری از سرمایهگذاران و تریدرها را به خود جلب کرده است. برای موفقیت در ترید طلا، تریدرها نیازمند ابزارهایی هستند که بتوانند بهدقت نوسانات قیمت را پیشبینی و استراتژیهای مناسبی برای ورود و خروج از بازار انتخاب کنند. یکی از مهمترین ابزارها در این زمینه، اندیکاتورها هستند. این اندیکاتورها با تحلیل دادههای تاریخی قیمت، حجم و دیگر اطلاعات بازار به تریدرها کمک میکنند تا روندهای بازار را شناسایی کنند و تصمیمات بهتری بگیرند. یکی از روشهایی که تریدرها بهطور خاص برای بهبود عملکرد خود از آن بهره میبرند، پراپ تریدینگ است که به آنها امکان میدهد تا با ریسک کمتر به معاملات وارد شوند. در این مقاله به بررسی انواع بهترین اندیکاتور برای ترید طلا میپردازیم. با ما همراه باشید.

جایگاه تحلیل تکنیکال در ترید طلا

پیشاز اینکه انواع بهترین اندیکاتور برای ترید طلا را بررسی کنیم، باید بدانید که تحلیل تکنیکال در ترید طلا یکی از ابزارهای اصلی و کاربردی است که به معاملهگران کمک میکند تا نوسانات قیمت را بهتر درک کنند و تصمیمات آگاهانهتری بگیرند. این نوع تحلیل با استفاده از الگوهای قیمتی و رفتار گذشته بازار، تلاش میکند حرکتهای آینده قیمت را پیشبینی کند. ازآنجاکه بازار طلا تحت تأثیر عوامل مختلف اقتصادی، سیاسی و روانی قرار دارد، تحلیل تکنیکال به معاملهگران امکان میدهد تا از روندها، نقاط حمایت و مقاومت و سیگنالهای مختلف برای تشخیص زمان مناسب ورود و خروج از بازار استفاده کنند.

اندیکاتور قدرت خریدار به فروشنده

تحلیل تکنیکال بهویژه در بازار پرنوسانی مانند طلا بهدلیل شفافیت دادهها و دسترسی به نمودارهای تاریخی بسیار مؤثر است. برخلاف تحلیل بنیادی که نیازمند بررسی عوامل اقتصادی جهانی و وضعیت عرضه و تقاضا است، تحلیل تکنیکال بر رفتار بازار تمرکز دارد و برای تریدرهایی که بهدنبال معاملات کوتاهمدت و میانمدت هستند، مناسبتر است.

انواع بهترین اندیکاتور برای ترید طلا چه نقشی در تصمیمگیریهای معاملاتی دارند؟

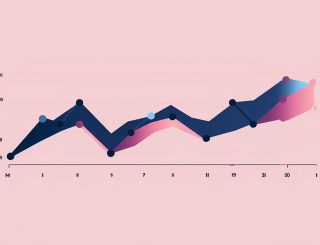

اندیکاتورها در ترید طلا نقش کلیدی در تصمیمگیریهای معاملاتی ایفا میکنند و به معاملهگران کمک میکنند تا روند بازار را بهتر تحلیل کنند، نقاط ورود و خروج مناسب را شناسایی و ریسک معاملات را مدیریت کنند. هر اندیکاتور با توجه به ساختار و فرمول خود، اطلاعات خاصی از بازار نمایش میدهد. برای مثال، اندیکاتورهای مبتنی بر روند مانند میانگین متحرک به شناسایی جهت کلی حرکت قیمت طلا کمک میکنند. وقتی قیمت بالاتر از میانگین متحرک قرار دارد، نشاندهندۀ روند صعودی است و بالعکس.

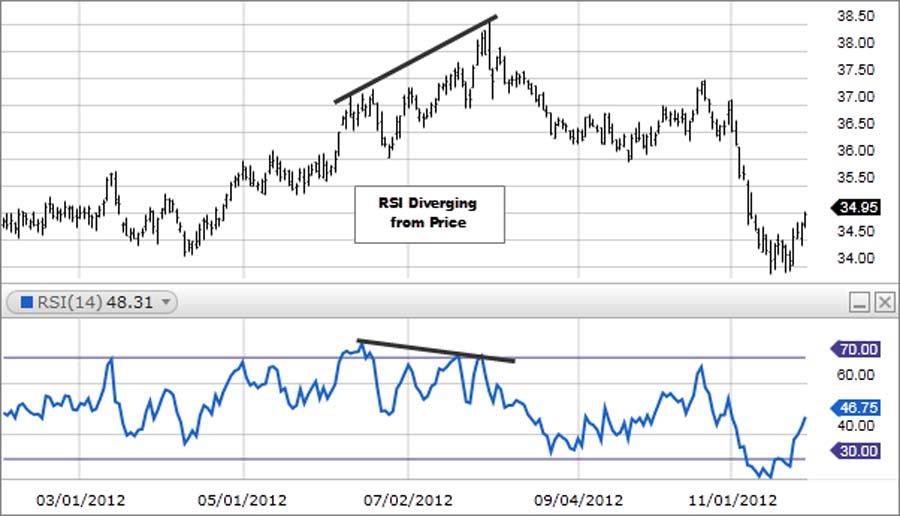

اندیکاتورهای نوسانی، مانند شاخص قدرت نسبی (RSI) به تریدرها امکان میدهند تا شرایط خرید و فروش بیشازحد را شناسایی کنند. این ابزارها با تحلیل شدت حرکات قیمتی به معاملهگر کمک میکنند تا بفهمند آیا قیمت طلا بیشازحد بالا یا پایین رفته است و احتمال بازگشت قیمت وجود دارد یا خیر. بههمینترتیب، اندیکاتورهای حجمی نیز با بررسی میزان معاملات در یک دوره زمانی، میتوانند نشان دهند که آیا تغییرات قیمت پایدار است یا ممکن است بهسرعت معکوس شود.

این اندیکاتورها اگر بهدرستی و در کنار هم مورد استفاده قرار گیرند، میتوانند سیگنالهای قویتری برای خرید یا فروش طلا فراهم کنند. به عبارت دیگر، آنها به تریدرها کمک میکنند تا با داشتن دیدگاه جامعتری از وضعیت بازار، تصمیمات دقیقتری بگیرند و از معاملات خود سود بیشتری کسب کنند.

تأثیر انتخاب اندیکاتورها در پروسه تریدینگ

انتخاب صحیح اندیکاتورها در پروسه تریدینگ تأثیر زیادی بر موفقیت معاملات دارد. اندیکاتورها به معاملهگران کمک میکنند تا تصمیمات خود را براساس دادههای واقعی و تحلیل دقیق اتخاذ کنند بهجای تکیه بر حدس و گمان. زمانی که تریدرها از اندیکاتورهای مناسب استفاده میکنند، میتوانند روندها، نقاط بازگشت و میزان نوسان بازار را با دقت بیشتری تشخیص دهند؛ درنتیجه ریسک معاملات خود را کاهش دهند.

استفاده از اندیکاتورهای مناسب باعث میشود تریدرها زمان بهتری برای ورود و خروج از بازار انتخاب کنند که این امر میتواند تفاوت بین سود و زیان را تعیین کند. همچنین، اندیکاتورها به مدیریت بهتر ریسک کمک میکنند؛ به این صورت که معاملهگر میتواند با استفاده از ابزارهایی مانند شاخص قدرت نسبی یا میانگین متحرک از نقاط پرریسک بازار آگاه شود و در این شرایط از ورود به معاملات پرخطر اجتناب کند.

در نهایت، انتخاب درست اندیکاتورها به معاملهگران این امکان را میدهد تا استراتژیهای معاملاتی خود را بر مبنای دادههای تحلیلی بهینهسازی کنند و شانس موفقیت خود را در معاملات افزایش دهند.

معرفی بهترین اندیکاتور برای ترید طلا

اندیکاتور، ابزاری در تحلیل تکنیکال است که با استفاده از دادههای قیمتی و حجم معاملات به معاملهگران کمک میکند تا روندها، نقاط ورود و خروج و وضعیت کلی بازار را تحلیل و پیشبینی کنند. این ابزارها از طریق محاسبات ریاضی و براساس دادههای تاریخی قیمت، نوسانات بازار را تفسیر میکنند و به تریدرها سیگنالهایی برای خرید یا فروش میدهند.

اندیکاتورها بهطورکلی در چند دسته مختلف قرار میگیرند:

- اندیکاتورهای روند که برای شناسایی جهت کلی بازار استفاده میشوند و میتوانند صعودی یا نزولیبودن بازار را مشخص کنند

- اندیکاتورهای نوسانی که تغییرات سریع و نوسانات قیمت را نشان میدهند و به شناسایی نقاط اشباع خرید و فروش کمک میکنند.

- اندیکاتورهای حجمی نیز برای بررسی میزان معامله در بازار استفاده میشوند و مشخص میکنند که آیا یک تغییر قیمت با حجم قابلتوجهی از معاملات همراه بوده است یا خیر.

هرکدام از این اندیکاتورها اطلاعات متفاوتی نمایش میدهند و در کنار هم میتوانند به تحلیل جامعتری از وضعیت بازار کمک کنند.

شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی (RSI) یکی از پرکاربردترین اندیکاتورهای نوسانی در تحلیل تکنیکال است که قدرت و سرعت تغییرات قیمتی را اندازهگیری میکند. این شاخص به معاملهگران کمک میکند تا تشخیص دهند که آیا دارایی مانند طلا در شرایط اشباع خرید (overbought) یا اشباع فروش (oversold) قرار دارد. مقدار RSI بین ۰ تا ۱۰۰ متغیر است. زمانی که این مقدار بالاتر از ۷۰ باشد، نشاندهندۀ خرید بیشازحد است و احتمال اصلاح قیمت وجود دارد. برعکس، زمانی که RSI زیر ۳۰ باشد بهمعنای فروش بیشازحد و احتمال بازگشت قیمت بهسمت بالا است. این اندیکاتور به معاملهگران کمک میکند تا در شرایط ناپایدار بازار، تصمیمات دقیقتری برای ورود یا خروج از معاملات بگیرند.

ابزار Stochastic Oscillator

ابزار Stochastic Oscillator یک نمونه از سادهترین اندیکاتورها در لیست بهترین اندیکاتور برای ترید طلا است که به معاملهگران کمک میکند تا نقاط احتمالی بازگشت روند در بازار را شناسایی کنند. این اندیکاتور با مقایسه قیمت بستهشدن دارایی (مانند طلا) در یک بازه زمانی مشخص با دامنه بالاترین و پایینترین قیمتهای آن دوره، میزان اشباع خرید و فروش را تعیین میکند. مقدار این اندیکاتور بین ۰ تا ۱۰۰ متغیر است. وقتی مقدار بالای ۸۰ باشد، نشاندهندۀ اشباع خرید و احتمال کاهش قیمت است و زمانی که زیر ۲۰ باشد، اشباع فروش را نشان میدهد و ممکن است قیمت افزایش یابد.

این ابزار برای تحلیلگران تکنیکال بسیار مفید است؛ زیرا به آنها امکان میدهد تا نقاط برگشتی بازار را زودتر تشخیص دهند و معاملات خود را براساس این تغییرات تنظیم کنند.

اندیکاتور MACD

اندیکاتور میانگین متحرک همگرایی واگرایی (MACD) یکی از ابزارهای قدرتمند در تحلیل تکنیکال است که برای شناسایی تغییرات در قدرت، جهت و سرعت حرکت قیمت استفاده میشود. MACD از دو میانگین متحرک تشکیل شده است که همگرا و واگرا میشوند و به معاملهگران کمک میکند تا روندهای صعودی یا نزولی را تشخیص دهند. این اندیکاتور زمانی که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت عبور کند، سیگنال خرید یا فروش صادر میکند.

هنگامی که خط MACD از خط سیگنال (که یک میانگین متحرک از MACD است) بهسمت بالا عبور کند، این یک سیگنال خرید محسوب میشود و زمانی که بهسمت پایین عبور کند، سیگنال فروش صادر میشود. همچنین، واگرایی بین قیمت و MACD میتواند نشاندهندۀ ضعف در روند فعلی باشد و احتمال بازگشت قیمت را نشان دهد. این ابزار به تریدرها کمک میکند تا تصمیمات دقیقتری در خصوص نقاط ورود و خروج از بازار بگیرند و نوسانات بازار را بهتر مدیریت کنند.

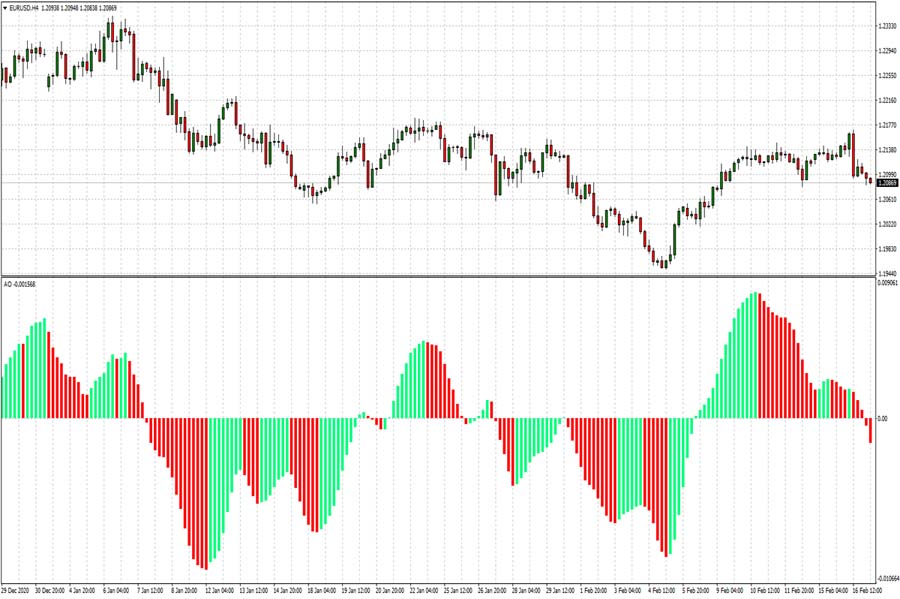

اندیکاتور Awesome Oscillator

اندیکاتور Awesome Oscillator یکی از اندیکاتورهای تحلیل تکنیکال است که برای اندازهگیری تغییرات قوت و سرعت حرکت قیمت در بازار طراحی شده است. این اندیکاتور بهطور خاص برای شناسایی روندهای جدید و قدرت آنها استفاده میشود. Awesome Oscillator از تفاوت بین دو میانگین متحرک ساده تشکیل شده که یکی از آنها بر روی دوره ۳۴ و دیگری بر روی دوره ۵ تشکیل میشود.

این اندیکاتور معمولاً بر روی نمودار بهصورت میلههای رنگی نمایش داده میشود. وقتی که میلهها بالای خط صفر قرار دارند، نشاندهندۀ یک روند صعودی قوی است، درحالیکه میلههای زیر خط صفر به یک روند نزولی اشاره دارند. همچنین، تقاطع میلهها با خط صفر میتواند سیگنالی برای تغییر روند باشد.

درواقع Awesome Oscillator به معاملهگران کمک میکند تا بهسرعت نقاط قوت و ضعف روندها را شناسایی کنند و تصمیمات بهتری در مورد ورود یا خروج از معاملات بگیرند. بهعلاوه، واگرایی بین Awesome Oscillator و قیمت نیز میتواند نشانهای از تغییر احتمالی در جهت روند باشد.

باندهای بولینگر

باندهای بولینگر نیز در لیست یکی از ابزارهای محبوب در تحلیل تکنیکال قرار میگیرند و یکی از ابزارهای محبوب در تحلیل تکنیکال هستند که برای اندازهگیری نوسان و تشخیص وضعیت بازار استفاده میشوند. این اندیکاتور شامل سه خط است: یک میانگین متحرک ساده در وسط و دو باند (بالا و پایین) که بهوسیله انحراف معیار از میانگین متحرک فاصله میگیرند. باند بالایی بهعنوان یک سطح مقاومت و باند پایینی بهعنوان یک سطح حمایت عمل میکند.

یکی از کاربردهای اصلی باندهای بولینگر، شناسایی وضعیت اشباع خرید و فروش است. زمانی که قیمت به باند بالایی نزدیک میشود، ممکن است نشانهای از خرید بیشازحد باشد و احتمال اصلاح قیمت وجود دارد. برعکس، وقتی قیمت به باند پایینی نزدیک میشود، احتمال فروش بیشازحد و افزایش قیمت وجود دارد.

باندهای بولینگر همچنین به معاملهگران کمک میکنند تا نوسانات بازار را شناسایی کنند. زمانی که باندها نزدیک به هم قرار دارند، نشاندهندۀ نوسانات کم و روند خنثی است، درحالیکه فاصله بیشتر باندها از یکدیگر میتواند نشانهای از نوسانات بالا و روندهای قوی باشد. این ابزار بهویژه در معاملات نوسانی مفید است و به تریدرها امکان میدهد تا نقاط ورود و خروج بهینه را شناسایی کنند.

میانگین دامنه واقعی (ATR)

میانگین دامنه واقعی (ATR) یک اندیکاتور مهم در تحلیل تکنیکال است که برای اندازهگیری نوسانات بازار طراحی شده است. این ابزار به معاملهگران کمک میکند تا میزان نوسان یک دارایی را در یک دوره زمانی مشخص شناسایی کنند و براساس آن استراتژیهای معاملاتی خود را تنظیم کنند. ATR بهطور خاص برای تعیین ریسک و مدیریت موقعیتها مورد استفاده قرار میگیرد.

محاسبه ATR شامل سه مرحله است: ابتدا، دامنه واقعی برای هر روز محاسبه میشود که بهعنوان بزرگترین مقدار بین فاصلۀ قیمت بستهشدن روز قبل و قیمت بالایی یا پایینی روز جاری تعریف میشود. سپس، میانگین این دامنهها در یک دوره معین (معمولاً ۱۴ روز) محاسبه میشود.

درواقع ATR به خودی خود سیگنالی برای خرید یا فروش ارائه نمیدهد؛ اما میتواند به تریدرها کمک کند تا نقاط مناسب برای تعیین حد ضرر (stop loss) و اندازهگیری ریسک را شناسایی کنند. همچنین، ATR بالاتر نشاندهندۀ نوسانات بیشتر و ATR پایینتر بهمعنای نوسانات کمتر است. این ویژگی به معاملهگران این امکان را میدهد که تصمیمات بهتری در مورد زمان ورود و خروج از معاملات اتخاذ کنند.

میانگینهای متحرک (Moving Averages)

میانگینهای متحرک نیز در لیست بهترین اندیکاتور برای ترید طلا قرار میگیرد و یکی از ابزارهای اساسی در تحلیل تکنیکال است که برای هموارسازی دادههای قیمتی و شناسایی روندهای کلی بازار استفاده میشود. این ابزارها با محاسبه میانگین قیمت در یک دوره زمانی مشخص، نوسانات کوتاهمدت را کاهش میدهند و به تریدرها کمک میکنند تا روند بلندمدت را بهتر شناسایی کنند.

دو نوع رایج میانگین متحرک شامل میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) هستند. میانگین متحرک ساده، میانگین قیمتی دارایی را در یک دوره معین محاسبه میکند، درحالیکه میانگین متحرک نمایی به قیمتهای جدید وزن بیشتری میدهد و بنابراین سریعتر به تغییرات قیمت واکنش نشان میدهد.

میانگینهای متحرک به تریدرها کمک میکنند تا نقاط ورود و خروج را شناسایی کنند. بهعنوانمثال، تقاطع میانگینهای متحرک کوتاهمدت و بلندمدت میتواند بهعنوان سیگنالی برای تغییر روند درنظر گرفته شود. زمانی که میانگین متحرک کوتاهمدت از بالای میانگین متحرک بلندمدت عبور کند، معمولاً بهعنوان سیگنال خرید و برعکس بهعنوان سیگنال فروش تلقی میشود.

این اندیکاتورها همچنین به شناسایی سطوح حمایت و مقاومت کمک میکنند و میتوانند به تریدرها در تعیین نقاط مناسب برای حد ضرر و مدیریت ریسک کمک کنند.

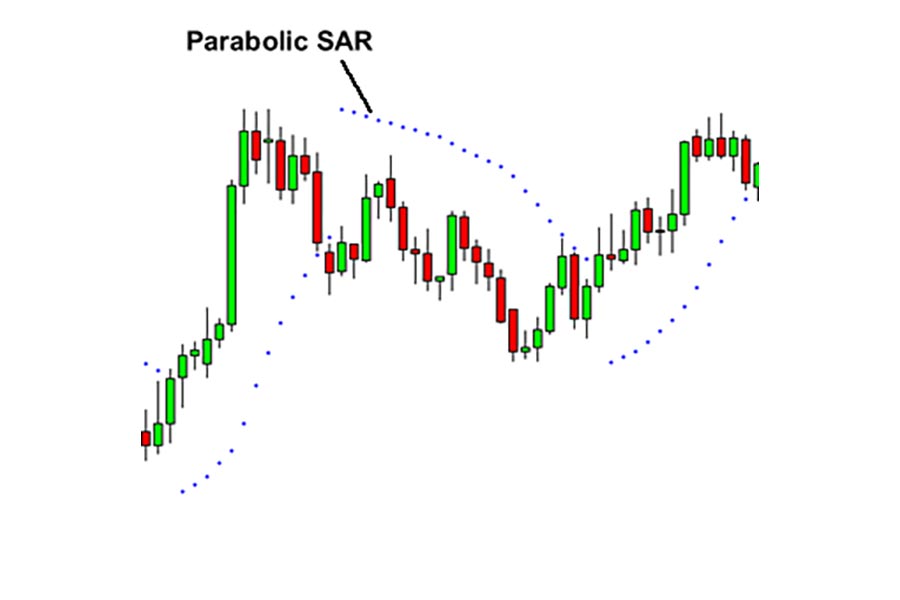

اندیکاتور Parabolic SAR

اندیکاتور Parabolic SAR بهصورت نقاطی بر روی نمودار قیمت نمایش داده میشود که بالای قیمت در روند نزولی و زیر قیمت در روند صعودی قرار دارد.

این اندیکاتور با استفاده از قیمتهای بالا و پایین و زمان، نقاط جدیدی را تولید میکند که بهتدریج به قیمت نزدیک میشوند. اگر نقاط Parabolic SAR بهسمت پایین قیمت تغییر کنند، این نشاندهندۀ احتمال تغییر روند بهسمت صعودی است و بالعکس.

بهعلاوه، این ابزار میتواند بهعنوان یک سطح حمایت و مقاومت عمل کند. تریدرها معمولاً از Parabolic SAR بهعنوان سیگنال خروج نیز استفاده میکنند؛ وقتی که قیمت از نقاط اندیکاتور عبور کند، میتواند نشانهای از تغییر روند یا احتمال معکوسشدن حرکت قیمت باشد.

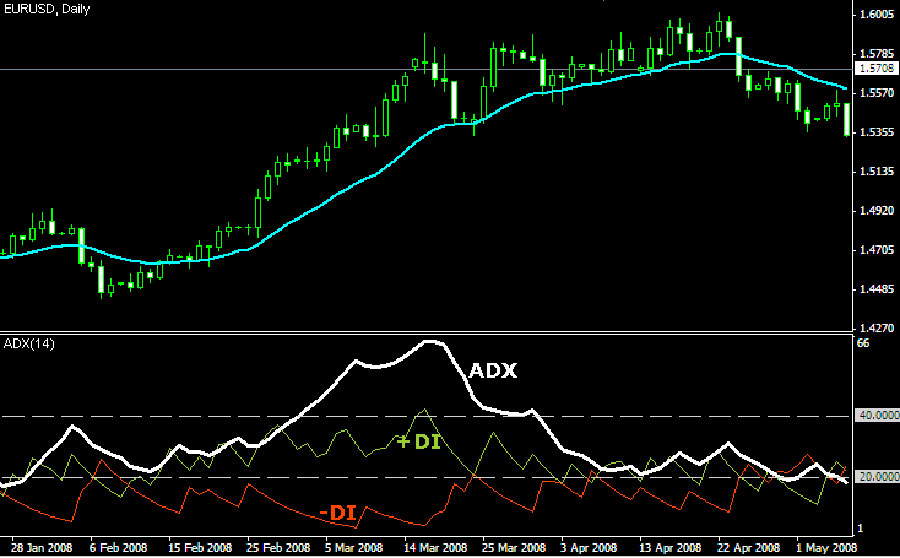

شاخص جهت متوسط (ADX)

آخرین مورد از لیست بهترین اندیکاتور برای ترید طلا شاخص جهت متوسط (ADX) است. این اندیکاتور معمولاً بهعنوان بخشی از سیستمهای معاملاتی برای شناسایی و تأیید روندهای قوی به کار میرود و به تریدرها کمک میکند تا تصمیمات بهتری درباره ورود یا خروج از معاملات اتخاذ کنند.

اندیکاتور ADX بین ۰ تا ۱۰۰ متغیر است. مقادیر زیر ۲۰ معمولاً نشاندهندۀ یک روند ضعیف یا بازار خنثی هستند، درحالیکه مقادیر بالای ۲۰ و بهخصوص بالای ۲۵ نشاندهندۀ یک روند قوی هستند. این اندیکاتور بهطور مستقیم سیگنالی برای خرید یا فروش صادر نمیکند، بلکه تمرکز آن بر شناسایی قدرت روند است.

علاوهبر ADX، معمولاً دو خط دیگر به نامهای +DI و -DI نیز وجود دارند که جهت روند را مشخص میکنند. وقتی +DI از -DI بالاتر باشد، این نشاندهندۀ روند صعودی است و برعکس، اگر -DI بالاتر از +DI باشد، روند نزولی است. تریدرها میتوانند از تقاطع این دو خط همراه با ADX برای تأیید سیگنالهای خرید یا فروش استفاده کنند. استفاده از ADX به تریدرها این امکان را میدهد که در بازارهایی با نوسان کم از ورود به معاملات خودداری کنند و در بازارهایی که روند قوی دارند، بهطور مؤثرتری عمل کنند.

ترکیب بهترین اندیکاتور برای ترید طلا

ترکیب بهترین اندیکاتورها برای ترید طلا نیازمند درک عمیق از عملکرد هر یک و نحوه تعامل آنها با یکدیگر است. این فرایند میتواند به تریدرها کمک کند تا سیگنالهای قویتری برای ورود و خروج از بازار ایجاد کنند. در اینجا چند نکته برای ترکیب مؤثر اندیکاتورها در ترید طلا آورده شده است:

- توجه داشته باشید که اندیکاتورها باید از نوعهای مختلفی باشند تا اطلاعات متفاوتی نمایش دهند. برای مثال، میتوانید از یک اندیکاتور روند مانند میانگین متحرک برای شناسایی جهت کلی بازار و از یک اندیکاتور نوسانی مانند RSI یا Stochastic Oscillator برای شناسایی شرایط اشباع خرید و فروش استفاده کنید.

- هنگام ترکیب اندیکاتورها بهدنبال سیگنالهایی باشید که همراستا هستند. بهعنوانمثال، اگر ADX قدرت یک روند را تأیید کند و MACD نیز تقاطع سیگنالی برای خرید یا فروش صادر کند، این میتواند یک فرصت معاملاتی قوی باشد. سیگنالهای همراستا معمولاً اعتبار بیشتری دارند.

- اندیکاتورها را در کنار سطوح حمایت و مقاومت تحلیل کنید. باندهای بولینگر میتوانند به شناسایی نقاط احتمالی برگشت قیمت کمک کنند. اگر قیمت به باند بالایی برسد و RSI نیز به منطقه خرید بیشازحد نزدیک شود، میتواند سیگنالی برای فروش باشد.

- هر ترکیب اندیکاتور باید بههمراه یک استراتژی مدیریت ریسک باشد. با استفاده از ATR، میتوانید محدوده نوسانات را برای تعیین حد ضرر و اندازه پوزیشنهای خود در معاملات طلا محاسبه کنید. این به شما کمک میکند تا از ضررهای بزرگ جلوگیری کنید.

- پیشاز استفاده از هر ترکیب اندیکاتور در معاملات واقعی، آن را در یک حساب دمو آزمایش کنید. بهاینترتیب میتوانید از عملکرد استراتژی اطمینان حاصل کنید و آن را براساس شرایط بازار تنظیم کنید.

- همیشه ترکیب اندیکاتورها را با تحلیلهای بنیادی در نظر بگیرید. اطلاعات اقتصادی، رویدادهای جهانی و اخبار سیاسی میتوانند تأثیر قابلتوجهی بر قیمت طلا داشته باشند.

با رعایت این نکات و آزمایش مداوم، میتوانید بهترین ترکیب اندیکاتورها را برای ترید طلا پیدا کنید و شانس موفقیت خود را افزایش دهید.

استفاده از اندیکاتورهای طلا در چه تایم فریمی پیشنهاد میشود؟

استفاده از بهترین اندیکاتور برای تربد طلا به نوع استراتژی معاملاتی و سبک معاملاتی شما بستگی دارد. در بازار طلا، تایم فریمهای مختلف کاربردهای خاص خود را دارند و انتخاب صحیح میتواند تأثیر زیادی بر نتایج معاملات داشته باشد.

برای معاملات کوتاهمدت، مانند اسکالپینگ یا معاملات روزانه، معمولاً تایم فریمهای پایینتر، مانند ۱ دقیقه تا ۱۵ دقیقه، مناسبتر هستند. در این تایم فریمها، نوسانات قیمت سریعتر قابلمشاهده است و اندیکاتورهایی مانند RSI و Stochastic Oscillator میتوانند به شناسایی نقاط ورود و خروج سریع کمک کنند.

برای معاملات میانمدت، تایم فریمهای ۳۰ دقیقه، ۱ ساعته و ۴ ساعته میتوانند گزینههای مناسبی باشند. این تایم فریمها به تریدرها این امکان را میدهند که روند کلی بازار را بهتر شناسایی کنند و با استفاده از اندیکاتورهایی مانند MACD و میانگین متحرک، سیگنالهای قویتری برای خرید و فروش بگیرند.

برای معاملات بلندمدت، مانند سرمایهگذاری یا معاملات سوئینگ، تایم فریمهای روزانه و هفتگی مناسبتر هستند. در این تایم فریمها، تریدرها میتوانند روندهای کلی بازار را تجزیه و تحلیل کنند و از اندیکاتورهایی مانند باندهای بولینگر و ADX برای شناسایی نقاط مناسب ورود و خروج استفاده کنند.

بهطورکلی، بهتر است براساس استراتژی معاملاتی خود، تایم فریم مناسب را انتخاب کنید و درعینحال از ترکیب تحلیلهای تکنیکال و بنیادی بهرهمند شوید تا تصمیمات بهتری در معاملات طلا اتخاذ کنید.

مثال عملی از ترید طلا

هنگامی که یک کندل بزرگ خط روند را بهسمت بالا یا پایین شکست، صبر کنید تا آن کندل بسته شود. پساز بستهشدن کندل، وارد معامله شوید.

حد ضرر باید بهگونهای تنظیم شود که کمتر از ۱۰ پیپ نباشد و باید در داخل خط روند قرار گیرد. برای تعیین حد ضرر، میتوانید براساس اندازه کندل شکسته عمل کنید. اگر اندازه کندل بزرگ باشد، حد ضرر میتواند بیشاز ۱۰ یا ۱۲ پیپ و حتی ۱۵ یا ۲۰ پیپ باشد.

برای خروج از معاملات، میتوانید از چندین روش استفاده کنید:

- تنظیم TP برای ۱۰ پیپ: برای هر معامله، میتوانید حد سود (TP) را برای ۱۰ پیپ تعیین کنید.

- تیپی برابر با حد ضرر: میتوانید حد سود را برابر با حد ضرر قرار دهید.

- تنظیم TP روی نقاط قبلی: TP را براساس نقاط قبلی بالاتر یا پایینتر تنظیم کنید.

- تیپی روی سطوح حمایت یا مقاومت: TP را بر روی سطح حمایت یا مقاومت بعدی قرار دهید.

- مدیریت پول و نقاط خروج: یکی از بهترین قوانین خروج این است که میتوانید با استفاده از مدیریت پول، بخشی از لوت را ببندید. بهعنوانمثال، اگر حد ضرر شما ۱۵ پیپ و TP نیز ۱۵ پیپ باشد، پساز رسیدن قیمت به هدف، نیمی از لوت را بهصورت دستی ببندید و حد ضرر خود را به BE (بریک اوت) منتقل کنید. با این کار، شما از ترس رها شدهاید و میتوانید ادامه دهید.

طلا معمولاً بین ۱۰۰۰ تا ۱۵۰۰ پیپ در یک روز حرکت میکند؛ بنابراین اگر تنها بر روی طلا تمرکز کنید و به تمرین بپردازید، میتوانید حرکات آن را بهتر تجزیه و تحلیل کنید. با استفاده از این استراتژی ساده، میتوانید روزانه بیشاز ۲۰۰ پیپ کسب کنید.

این استراتژی را در حسابهای لایو استفاده نکنید. ابتدا آن را در نسخه آزمایشی و بهصورت دستی تست کنید. وقتی که تسلط پیدا کردید، تجربیات خود را به اشتراک بگذارید. این فرایند به شما کمک میکند تا با فیلترها و اندیکاتورهای دیگر پیشرفت کنید.

مزایا و چالشهای استفاده از اندیکاتور برای ترید طلا

| مزایا | توضیحات |

| تحلیل دقیقتر روندها | اندیکاتورها به تریدرها این امکان را میدهند که روندهای قیمتی را با دقت بیشتری شناسایی کنند و تصمیمات بهتری بگیرند. |

| شناسایی نقاط ورود و خروج | با استفاده از اندیکاتورها، تریدرها میتوانند نقاط مناسب برای ورود و خروج از بازار را شناسایی کنند و احتمال موفقیت معاملات خود را افزایش دهند. |

| مدیریت ریسک بهتر | اندیکاتورها به تریدرها کمک میکنند تا حد ضرر و حد سود مناسبی را تعیین کنند و بهاینترتیب ریسک خود را مدیریت کنند. |

| تحلیل عینی | استفاده از اندیکاتورهای کمی و ریاضی به تریدرها کمک میکند تا از احساسات و تصمیمگیریهای هیجانی فاصله بگیرند و به تحلیلهای عینیتری برسند. |

| توسعه استراتژیهای معاملاتی | اندیکاتورها میتوانند بهعنوان بخشی از یک استراتژی معاملاتی جامع مورد استفاده قرار بگیرند و به تریدرها در توسعه و بهینهسازی این استراتژیها کمک کنند. |

| شناسایی نوسانات بازار | اندیکاتورهایی مانند ATR و باندهای بولینگر به تریدرها کمک میکنند تا نوسانات بازار را شناسایی و براساس آن تصمیمگیری کنند. |

| سازگاری با تایم فریمهای مختلف | اندیکاتورها میتوانند در تایم فریمهای مختلف به کار گرفته شوند و این انعطافپذیری به تریدرها اجازه میدهد تا به سبک معاملاتی خود تنوع دهند. |

| پیشبینی حرکات قیمت | برخی اندیکاتورها میتوانند حرکات قیمت آینده را پیشبینی کنند و این به تریدرها کمک میکند تا از فرصتهای مناسب بهرهبرداری کنند. |

| چالشها | توضیحات |

| اعتماد به اندیکاتورها | تکیه زیاد بر اندیکاتورها ممکن است منجر به ازدسترفتن فرصتهای معاملاتی شود؛ زیرا هیچ اندیکاتوری نمیتواند بهطور کامل پیشبینی کند. |

| تنظیمات نامناسب | انتخاب و تنظیم نادرست پارامترهای اندیکاتورها میتواند منجر به سیگنالهای غلط و تصمیمات اشتباه شود. |

| زمانیبودن سیگنالها | برخی اندیکاتورها ممکن است با تأخیر سیگنال دهند و این تأخیر میتواند به ازدسترفتن فرصتها منجر شود. |

| شرایط بازار متغیر | در شرایط نوسانی یا غیرمنتظره بازار، اندیکاتورها ممکن است نتوانند بهطور دقیق رفتار بازار را پیشبینی کنند. |

| تداخل اندیکاتورها | استفاده همزمان از چندین اندیکاتور ممکن است به تریدرها سیگنالهای متناقضی ارائه دهد که میتواند منجر به سردرگمی شود. |

| نیاز به یادگیری و تمرین | تریدرها باید زمان و تلاش زیادی برای یادگیری نحوه استفاده مؤثر از اندیکاتورها صرف کنند و این ممکن است زمانبر باشد. |

| تحلیل بنیادی نادیده گرفته میشود | تکیه زیاد بر اندیکاتورها ممکن است تریدرها را از تحلیلهای بنیادی و اخبار مهم بازار که بر قیمت طلا تأثیر دارند، دور کند. |

| تغییرات تکنولوژیکی و نوآوری | با پیشرفتهای تکنولوژیکی، اندیکاتورهای جدید و روشهای تحلیلی ممکن است بهوجود بیایند که نیازمند بهروزرسانی و یادگیری مداوم است. |

این جدول میتواند به شما کمک کند تا مزایا و چالشهای استفاده از اندیکاتورها در ترید طلا را بهخوبی درک کنید و تصمیمات بهتری در معاملات خود اتخاذ کنید.

چه عواملی بر عملکرد اندیکاتورها تأثیر میگذارند؟

عملکرد اندیکاتورها در ترید طلا تحت تأثیر عوامل مختلفی قرار میگیرد که میتواند دقت و کارایی آنها را بهطور چشمگیری تغییر دهد.

یکی از مهمترین عوامل نوع بازار است. در بازارهای پرنوسان، اندیکاتورهای نوسانی ممکن است نتایج متفاوتی نسبت به بازارهای با نوسان کم ارائه دهند. بهعنوانمثال در شرایطی که بازار در حال نوسان شدید است، ممکن است اندیکاتورهایی مانند RSI بهراحتی در مناطق اشباع خرید یا فروش قرار بگیرند و سیگنالهای نادرستی تولید کنند.

تنظیمات و پارامترهای اندیکاتورها نیز بر عملکرد آنها تأثیرگذار است. هر اندیکاتور دارای پارامترهای خاصی است که میتوان آنها را تنظیم کرد. انتخاب نامناسب این پارامترها ممکن است منجر به دریافت سیگنالهای اشتباه و تصمیمگیری نادرست شود. برای مثال درصورتیکه دوره زمانی میانگین متحرک خیلی کوتاه یا خیلی بلند انتخاب شود، ممکن است روند واقعی بازار را بهدرستی نشان ندهد.

وضعیت اقتصادی و اخبار مهم نیز نقش مهمی در عملکرد اندیکاتورها دارند. اعلام اخبار اقتصادی یا رویدادهای سیاسی میتواند بهطور ناگهانی روند قیمت طلا را تغییر دهد و اندیکاتورها بهدلیل تأخیر در نمایش سیگنالها ممکن است نتوانند به این تغییرات پاسخ دهند؛ بنابراین، تریدرها باید همواره از اخبار و وضعیت اقتصادی آگاه باشند و به اندیکاتورها بهعنوان تنها ابزار تحلیل اعتماد نکنند.

همچنین، روانشناسی بازار و احساسات تریدرها میتواند بر عملکرد اندیکاتورها تأثیرگذار باشد. در شرایطی که بازار تحت تأثیر هیجانات قرار دارد، حتی اندیکاتورهای قوی نیز ممکن است نتوانند پیشبینی دقیقی از رفتار قیمت داشته باشند؛ بنابراین، تریدرها باید به تحلیلهای بنیادی و روانشناسی بازار نیز توجه کنند.

بهطور خلاصه، حتی بهترین اندیکاتور برای ترید طلا نیز همچنان به عوامل مختلفی بستگی دارد که شامل نوع بازار، تنظیمات اندیکاتور، وضعیت اقتصادی، روانشناسی بازار و تجربه تریدرها است. توجه به این عوامل میتواند به بهبود عملکرد و دقت سیگنالهای معاملاتی کمک کند.

چگونه بهترین اندیکاتور را برای ترید پیدا کنیم؟

برای پیداکردن بهترین اندیکاتور برای ترید طلا، باید به این نکته توجه کرد که بهترین اندیکاتور بهمعنای یک ابزار مشخص و همیشگی وجود ندارد. عملکرد هر اندیکاتور به شرایط بازار، سبک معاملاتی و اهداف فردی تریدر بستگی دارد.

اولین قدم برای یافتن اندیکاتور مناسب، شناسایی نیازها و اهداف معاملاتی است. تریدرها باید مشخص کنند که آیا بهدنبال تحلیل روند، شناسایی نقاط ورود و خروج، یا مدیریت ریسک هستند. هر اندیکاتور ویژگیها و کاربردهای خاص خود را دارد و باید متناسب با نیازهای تریدر انتخاب شود.

بهطورکلی، هیچ اندیکاتور واحدی برای همه شرایط و تریدرها وجود ندارد. در عوض، تریدرها باید بهصورت مداوم در جستوجوی اندیکاتورهای مناسب برای خود باشند و با آزمون و خطا بهترین ترکیبها را پیدا کنند.

شخصیسازی اندیکاتورها به چه معنا است؟

شخصیسازی اندیکاتور بهمعنای تنظیم و تغییر پارامترهای یک اندیکاتور بهگونهای است که با نیازها و استراتژیهای خاص یک تریدر همخوانی داشته باشد. این فرایند به تریدرها اجازه میدهد تا از اندیکاتور بهشکل مؤثرتری استفاده کنند و دقت تحلیلهای خود را افزایش دهند.

نکات کلیدی در شخصیسازی اندیکاتورها:

- تنظیم پارامترها: بیشتر اندیکاتورها دارای پارامترهایی هستند که میتوان آنها را تغییر داد. بهعنوانمثال در اندیکاتور میانگین متحرک، تریدر میتواند دوره زمانی (مثل ۲۰، ۵۰ یا ۱۰۰) را تغییر دهد تا بهترین عملکرد را در شرایط خاص بازار پیدا کند.

- سازگاری با سبک معاملاتی: هر تریدر ممکن است سبک معاملاتی متفاوتی داشته باشد (مانند اسکالپینگ، معاملات روزانه یا سوئینگ). شخصیسازی اندیکاتورها به تریدرها این امکان را میدهد که ابزارهای خود را با توجه به این سبکها بهینهسازی کنند.

- استفاده از سیگنالهای ترکیبی: تریدرها میتوانند چندین اندیکاتور را با هم ترکیب کنند و آنها را شخصیسازی کنند تا سیگنالهای دقیقتری بگیرند. بهعنوانمثال، ترکیب اندیکاتور RSI با میانگین متحرک میتواند سیگنالهای قویتری برای ورود و خروج ارائه دهد.

شخصیسازی اندیکاتورها در واقع فرایندی است که تریدرها میتوانند با آن ابزارهای تحلیلی خود را بهگونهای تنظیم کنند که با استراتژیها و شرایط خاص بازار هماهنگ شوند و از این طریق به نتایج بهتری در معاملات خود دست یابند.

شروع فرایند معاملهگری

پساز انتخاب بهترین اندیکاتور برای ترید طلا، مهم است که بکتست انجام دهید. این فرایند به شما کمک میکند تا عملکرد اندیکاتور و استراتژی خود را در شرایط مختلف بازار ارزیابی کنید و نقاط قوت و ضعف آن را شناسایی کنید.

پساز انجام بکتست و اطمینان از کارایی استراتژیتان، میتوانید به حسابهای پراپ (Prop Firm) بروید. در این مرحله به ترید در بازار واقعی با استفاده از سرمایۀ تأمینشده توسط شرکتهای سرمایهگذاری میپردازید. ترید در حساب پراپفرم به شما این امکان را میدهد که بدون استفاده از سرمایه شخصی خود، تجربه عملی کسب کنید و درعینحال از مدیریت ریسک و استراتژیهای معاملاتیتان در دنیای واقعی بهرهمند شوید. این فرایند از بکتست تا ورود به حسابهای پراپ به شما کمک میکند تا با اعتمادبهنفس بیشتری در بازار طلا فعالیت کنید و احتمال موفقیت خود را افزایش دهید.

یکی از پلتفرمهایی که کمک زیادی به تریدرها میکند، پراپفرم است. یک نمونه از بهترین سایت پراپ تریدینگ، فورافایکس است که با بروکر اپوفایننس همکاری میکند. این بروکر رگوله اسیک را دارد و از نظر امنیتی از شرایط مناسبی برخوردار است. تریدرها معمولاً در مدلهای معاملاتی فورافایکس، درصدی از سودهای خود را به شرکت پرداخت میکنند و در عوض در صورت ضرر، متحمل ریسک مالی نمیشوند. پراپ FORFX برنامههای آموزشی، ابزارهای تحلیلی و حسابهای مجازی برای تمرین و ارزیابی مهارتهای تریدرها نیز ارائه میدهد.

سخن پایانی

در این مقاله به بررسی و معرفی انواع بهترین اندیکاتور برای ترید طلا پرداختیم. ترید طلا بهعنوان یکی از جذابترین و پرچالشترین بازارهای مالی، نیازمند استفاده از ابزارهای تحلیلی مؤثر است. اندیکاتورها بهعنوان ابزارهای کلیدی در تحلیل تکنیکال به تریدرها کمک میکنند تا روندها، نقاط ورود و خروج و شرایط بازار را بهتر درک کنند. بااینحال، باید توجه داشت که هیچ اندیکاتور واحدی وجود ندارد که بهطور قطعی بهترین باشد؛ زیرا عملکرد هر اندیکاتور به شرایط بازار، سبک معاملاتی و اهداف فردی تریدر بستگی دارد.

انتخاب بهترین اندیکاتور نیازمند تحلیل دقیق و آزمون و خطا است. تریدرها باید اندیکاتورهای مختلف را بررسی کنند، پارامترهای آنها را شخصیسازی کنند و در شرایط مختلف بازار آزمایش کنند. علاوهبراین، ترکیب چندین اندیکاتور میتواند به بهبود دقت سیگنالها و تصمیمگیریهای معاملاتی کمک کند. بکتست بهعنوان یک مرحله مهم در فرایند انتخاب و بهینهسازی اندیکاتورها به تریدرها این امکان را میدهد که عملکرد استراتژیهای خود را در دادههای تاریخی ارزیابی کنند. با کسب نتایج مثبت از این تستها، تریدرها میتوانند با اطمینان بیشتری به حسابهای پراپفرم ورود پیدا کنند و به ترید در بازار واقعی بپردازند.

آیا میتوان از یک اندیکاتور بهتنهایی برای ترید طلا استفاده کرد؟

استفاده از یک اندیکاتور بهتنهایی ممکن است کافی نباشد؛ زیرا هر اندیکاتور نقاط قوت و ضعف خاص خود را دارد. ترکیب چندین اندیکاتور میتواند تحلیل بهتری باشد و دقت سیگنالهای معاملاتی را افزایش دهد.

چگونه میتوانم بفهمم که یک اندیکاتور برای سبک معاملاتی من مناسب است؟

برای بررسی تناسب یک اندیکاتور با سبک معاملاتی خود، میتوانید آن را در حساب دمو آزمایش کنید. همچنین، نتایج بکتست و تحلیل عملکرد آن در شرایط مختلف بازار میتواند به شما در تصمیمگیری کمک کند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!