استراتژی معامله با مکدی (MACD) یکی از محبوبترین و مؤثرترین ابزارهای تحلیل تکنیکال در دنیای معاملات مالی به شمار میرود. مکدی که مخفف «میانگین متحرک همگرایی واگرایی» است، به معاملهگران این امکان را میدهد تا روندها، قدرت و تغییرات قیمت را شناسایی کنند. این اندیکاتور با ترکیب دو میانگین متحرک، بهراحتی میتواند نقاط ورود و خروج بهینه را برای سرمایهگذاران فراهم کند. علاوه بر این، استفاده از پراپ فرم میتواند به معاملهگران کمک کند تا با سرمایه بیشتری وارد معاملات شوند و استراتژیهای خود را با انعطافپذیری بیشتری اجرا کنند. در این مقاله به بررسی اصول کارکرد استراتژی معامله با مکدی و نحوه تحلیل سیگنالهای آن خواهیم پرداخت. با ما همراه باشید.

اندیکاتور مکدی چیست؟

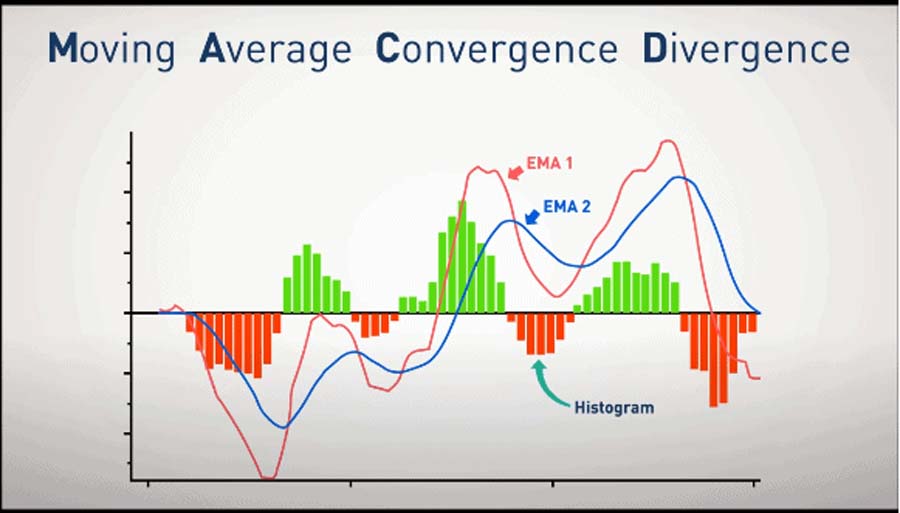

اندیکاتور مکدی که به اختصار بهعنوان MACD شناخته میشود، یکی از ابزارهای محبوب و کارآمد در تحلیل تکنیکال است که به معاملهگران و تحلیلگران بازارهای مالی کمک میکند تا روندها و نقاط قوت قیمت را شناسایی کنند. مکدی مخفف «میانگین متحرک همگرایی واگرایی» است و با استفاده از دو میانگین متحرک و یک خط سیگنال، تحلیلی دقیق از حرکت قیمت نمایش میدهد.

این اندیکاتور از دو جزء اصلی تشکیل شده است:

- خط مکدی با کسر میانگین متحرک نمایی (EMA) 12 روزه از میانگین متحرک نمایی ۲۶ روزه محاسبه میشود. این خط، تغییرات در حرکات قیمت را بهخوبی نشان میدهد و به معاملهگران این امکان را میدهد تا روندهای صعودی و نزولی را شناسایی کنند.

- خط سیگنال نیز که معمولاً یک میانگین متحرک نمایی ۹ روزه از خط مکدی است، بهعنوان یک معیار برای شناسایی نقاط ورود و خروج عمل میکند.

هنگامی که خط مکدی از بالا به پایین خط سیگنال عبور میکند، این میتواند نشانهای از تغییر روند بهسمت نزول باشد و معاملهگران ممکن است به فروش دارایی فکر کنند. برعکس، وقتی خط مکدی از پایین به بالا خط سیگنال را قطع میکند، معمولاً بهعنوان یک سیگنال خرید تلقی میشود. این سیگنالها به معاملهگران کمک میکند تا در زمانهای مناسب وارد بازار شوند یا از آن خارج شوند.

علاوهبراین، مکدی میتواند با مشاهده واگراییها بین حرکات قیمت و خط مکدی تحلیل شود. بهعنوانمثال، اگر قیمت یک دارایی به سطوح بالاتری برسد؛ اما خط مکدی به سطوح بالاتر نرود، این میتواند نشاندهندۀ کاهش قدرت صعودی و احتمال معکوسشدن روند باشد.

همچنین، در هنگام استفاده از مکدی، میتوان از هیستوگرام آن نیز بهره برد. هیستوگرام نشاندهندۀ فاصله بین خط مکدی و خط سیگنال است و به معاملهگران کمک میکند تا قدرت حرکت قیمت را بهخوبی درک کنند. هرچه هیستوگرام بزرگتر باشد، نشاندهندۀ قدرت بیشتر روند است.

در نهایت، با اینکه مکدی یک ابزار قدرتمند است؛ اما هیچوقت نباید بهتنهایی مورد استفاده قرار گیرد. بهترین نتایج معمولاً زمانی بهدست میآید که مکدی با دیگر اندیکاتورها و ابزارهای تحلیل تکنیکال ترکیب شود. این کار به معاملهگران کمک میکند تا تصویر جامعتری از وضعیت بازار داشته باشند و تصمیمات معاملاتی بهتری اتخاذ کنند. بهطورکلی، اندیکاتور مکدی ابزاری ارزشمند در تحلیل تکنیکال است که با شناخت دقیق از آن و استفاده صحیح، میتواند به بهبود نتایج معاملاتی کمک کند.

هیستوگرام MACD

هیستوگرام MACD در بررسی استراتژی معامله با مکدی نیز اهمیت دارد و بهعنوان یک ابزار بصری، تفاوت بین خط MACD و میانگین متحرک نمایی (EMA) نهروزه آن را نشان میدهد. این هیستوگرام به معاملهگران کمک میکند تا تغییرات در قدرت روند را بهطور دقیقتری شناسایی کنند. زمانی که هیستوگرام مثبت است به این معنا است که خط MACD بالاتر از EMA نهروزه قرار دارد و زمانی که هیستوگرام منفی است، نشاندهندۀ این است که خط MACD زیر EMA نهروزه است.

خط صفر هیستوگرام نقطهای را مشخص میکند که در آن تکانه تغییر میکند؛ یعنی زمانی که هیستوگرام به صفر نزدیک میشود، این نشاندهندۀ تغییر در قدرت حرکت قیمت است.

بهعلاوه، اندازه میلههای هیستوگرام نمایانگر سرعت حرکت قیمت است. در شرایطی که قیمتها با سرعت تغییر میکنند، میلههای هیستوگرام بزرگتر میشوند و نشاندهندۀ افزایش تکانه مثبت یا منفی هستند. بالعکس، زمانی که سرعت حرکت قیمت کاهش مییابد، اندازه میلهها کوچکتر میشود که این بهمعنای کاهش قدرت روند است. این ویژگیها از هیستوگرام MACD یک ابزار ارزشمند برای تحلیل دقیق حرکات بازار و شناسایی نقاط ورود و خروج مناسب میسازد.

واگرایی معاملاتی

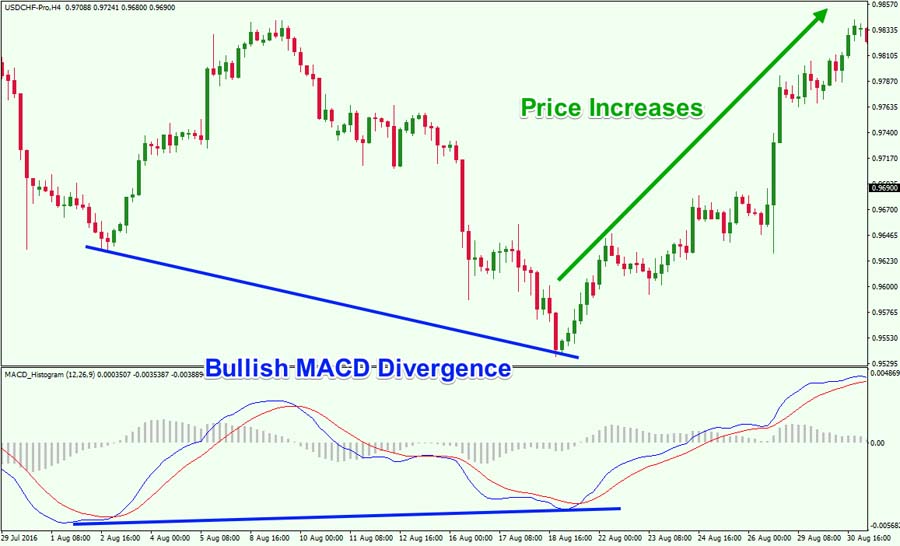

واگرایی به وضعیتی اشاره دارد که در آن دو عامل از یکدیگر فاصله میگیرند یا رفتار مستقلی از خود نشان میدهند. در زمینه اندیکاتور MACD، واگرایی به حالتی گفته میشود که حرکت قیمت و حرکات اندیکاتور با یکدیگر همراستا نیستند.

بهعنوانمثال، اگر قیمت یک دارایی بهطور مداوم به اوجهای پایینتر دست یابد؛ اما هیستوگرام MACD بهسمت پایینترین سطوح خود حرکت کند، این وضعیت واگرایی نامیده میشود. در این حالت، اوجهای قیمت در حال کاهش هستند و درعینحال، حرکت قیمتی در حال تضعیف است. این نشانهای از احتمال نزولیشدن قیمت در آینده است.

معاملهگران میتوانند با شناسایی این نوع واگرایی، اقدام به افزایش میانگین فروش کوتاه خود کنند. در نهایت، این استراتژی میتواند به سود قابلتوجهی منجر شود؛ زیرا قیمت معمولاً پساز آخرین نقطه واگرایی معکوس میشود و به معاملهگران فرصتهای مناسبی برای کسب سود میدهد.

استراتژی کراس (Cross)

استراتژی کراس زمانی اتفاق میافتد که خط MACD و خط سیگنال از یکدیگر عبور میکنند. این تقاطع میتواند بهعنوان یک سیگنال معاملاتی قوی عمل کند. وقتی که خط MACD بالاتر از میانگین متحرک نمایی ۹ روزه خود قرار میگیرد، یک سیگنال صعودی تولید میشود که نشاندهندۀ امکان شروع یک روند افزایشی است. به عبارت دیگر، این وضعیت نشان میدهد که قدرت خریداران در بازار در حال افزایش است.

برعکس، وقتی خط MACD به زیر میانگین متحرک نمایی ۹ روزه خود حرکت میکند، یک سیگنال فروش یا نزولی ایجاد میشود. این وضعیت بهطورکلی نشاندهندۀ کاهش قدرت خریداران و افزایش فشار فروشندگان است و میتواند نشاندهندۀ یک روند نزولی قریبالوقوع باشد.

استفاده از این استراتژی به معاملهگران کمک میکند تا نقاط ورود و خروج مناسبی را شناسایی کنند و براساس تقاطعها، تصمیمات معاملاتی خود را بهینه کنند. با توجه به اینکه تقاطعها بهعنوان نشانههای قوی از تغییرات در روند قیمت عمل میکنند؛ درنتیجه، استراتژی کراس یکی از ابزارهای مؤثر در تحلیل تکنیکال است.

استراتژی زیرو-کراس

استراتژی زیرو-کراس به تقاطع خط MACD با خط صفر اشاره دارد و میتواند بهعنوان یک سیگنال معاملاتی کلیدی درنظر گرفته شود. هنگامی که خط MACD از پایین به بالای خط صفر عبور میکند، این یک سیگنال صعودی محسوب میشود. در این شرایط، معاملهگران معمولاً اقدام به بازکردن موقعیتهای لانگ میکنند؛ زیرا این وضعیت نشاندهندۀ افزایش قدرت خریداران و احتمال شروع یک روند صعودی است.

در مقابل، اگر خط MACD از بالا به زیر خط صفر عبور کند، این وضعیت بهعنوان یک سیگنال نزولی درنظر گرفته میشود. در این حالت، معاملهگران برای بهرهبرداری از کاهش قیمتها و تسریع در شتاب نزولی، اقدام به بازکردن موقعیتهای فروش کوتاه میکنند.

در هر دو وضعیت، طول نوارهای هیستوگرام اهمیت زیادی دارد؛ هرچه این نوارها بلندتر باشند، سیگنال قویتری نشان میدهند. به بیان دیگر، هیستوگرام بزرگتر نشاندهندۀ شدت بیشتر حرکت قیمت است؛ درنتیجه، احتمال بیشتری وجود دارد که قیمت در جهت روند ادامه پیدا کند. بااینحال، باید به این نکته توجه داشت که هیچ سیگنالی تضمینی نیست و معاملهگران باید همواره از مدیریت ریسک مناسب استفاده کنند.

مزایا و معایب استفاده از استراتژی معامله با مکدی

در جدول زیر مزایا و معایب استفاده از استراتژی معامله با مکدی نمایش داده شده است:

| مزایا | معایب |

| ساده و کاربرپسند: استفاده از MACD برای معاملهگران مبتدی و حرفهای بهدلیل سادگی آن آسان است. | سیگنالهای کاذب: MACD ممکن است در بازارهای پرنوسان یا بیثبات سیگنالهای نادرستی تولید کند. |

| تشخیص روندها: MACD بهخوبی میتواند روندهای صعودی و نزولی را شناسایی و نقاط ورود و خروج را مشخص کند. | تأخیر در سیگنال: بهدلیل استفاده از میانگینهای متحرک، ممکن است سیگنالها با تأخیر صادر شوند و فرصتهای معاملاتی را از دست بدهند. |

| استفاده از هیستوگرام: هیستوگرام MACD به معاملهگران کمک میکند تا قدرت روند را بهتر درک کنند. | نیاز به ترکیب با سایر ابزارها: MACD بهتنهایی نمیتواند بهعنوان یک ابزار کامل عمل کند و معمولاً باید با دیگر اندیکاتورها ترکیب شود. |

| سازگاری با انواع بازارها: MACD در انواع مختلف بازارها از جمله فارکس، سهام و کالاها مؤثر است. | پیچیدگی در تنظیمات: تنظیمات MACD ممکن است برای هر بازار متفاوت باشد و پیداکردن بهترین تنظیمات نیاز به تجربه دارد. |

این جدول به شما کمک میکند تا نقاط قوت و ضعف استراتژی معامله با MACD را بهخوبی درک کنید و در تصمیمگیریهای خود در بازارهای مالی استفاده کنید.

همکاری با شرکت پراپ فورافایکس

پراپفرم FORFX که بهعنوان بهترین سایت پراپ تریدینگ نیز شناخته میشود؛ به معاملهگران این امکان را میدهد که پساز موفقیت در چالشهای ارزیابی به سرمایه معاملاتی مورد نیاز دسترسی پیدا کنند. این شرکت با بروکر Opofinance که یک بروکر آنشور با رگوله ASIC (کمیسیون اوراق بهادار و سرمایهگذاری استرالیا) است، همکاری میکند. معاملهگران میتوانند از پلتفرمهای متاتریدر ۴ و ۵ بهرهمند شوند و انواع ابزارهای مالی را معامله کنند. چالشهای فورافایکس شامل دو نوع حساب دمو و لایو است که بسته به عملکرد معاملهگر، دسترسی به سرمایههای بزرگتر را فراهم میکند.

سخن پایانی

استراتژی معامله با مکدی (MACD) بهعنوان یکی از ابزارهای معتبر و کارآمد در تحلیل تکنیکال به معاملهگران کمک میکند تا روندها و نقاط ورود و خروج را شناسایی کنند. با استفاده از میانگین متحرک همگرایی واگرایی، این اندیکاتور میتواند سیگنالهای خرید و فروش مؤثری را نشان دهد.

ویژگیهای منحصربهفرد مکدی از جمله خط سیگنال و هیستوگرام، امکان تحلیل دقیقتری از قدرت و تغییرات روند قیمت را فراهم میآورد. بااینحال، استفاده از مکدی نیز چالشها و محدودیتهایی دارد.

سیگنالهای کاذب و تأخیر در ارائه سیگنالها میتواند معاملهگران را در معرض ریسک قرار دهد. بههمیندلیل، توصیه میشود که معاملهگران از مکدی بهعنوان یک ابزار مکمل در کنار سایر اندیکاتورها و تکنیکهای تحلیل استفاده کنند.

در نهایت، برای بهرهبرداری بهینه از استراتژی مکدی، درک عمیق از اصول کارکرد آن و مدیریت ریسک مناسب امری ضروری است. با این رویکرد، معاملهگران میتوانند با اعتمادبهنفس بیشتری وارد بازار شوند و تصمیمات معاملاتی بهتری اتخاذ کنند.

چگونه میتوان سیگنال خرید و فروش را با استفاده از اندیکاتور مکدی شناسایی کرد؟

سیگنال خرید زمانی ایجاد میشود که خط MACD از پایین به بالا خط سیگنال را قطع کند، درحالیکه سیگنال فروش زمانی اتفاق میافتد که خط MACD از بالا به پایین خط سیگنال را قطع کند. همچنین، تقاطعها و واگراییها میتوانند نشانههای تغییر روند را نشان دهند.

آیا میتوان بهتنهایی به سیگنالهای مکدی اعتماد کرد؟

خیر، بهتر است از مکدی بهعنوان یک ابزار مکمل در کنار دیگر اندیکاتورها و تحلیلهای تکنیکال استفاده کنید. این کار به شما کمک میکند تا سیگنالهای قویتری دریافت کنید و ریسکهای معاملاتی را کاهش دهید.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!