استراتژیهای معاملاتی در بازارهای مالی نقش مهمی در موفقیت سرمایهگذاران ایفا میکنند و یکی از مؤثرترین ابزارها برای تحلیل رفتار بازار، حجم معاملات است. حجم نشاندهندۀ تعداد داراییهای معاملهشده در یک بازه زمانی مشخص است و میتواند به معاملهگران اطلاعات مفیدی درباره میزان عرضه و تقاضا، تغییرات قیمت و تأیید روندها بدهد. تحلیل حجم معاملات به معاملهگران، بهویژه در حوزه پراپ تریدینگ، کمک میکند تا بفهمند که آیا تغییرات قیمتی پایدار هستند یا موقتی. در این مقاله به بررسی انواع استراتژی معامله با حجم خواهیم پرداخت و نشان میدهیم که چگونه میتوان از این ابزار مهم برای تصمیمگیریهای دقیقتر در معاملات استفاده کرد. با ما همراه باشید…

حجم چیست؟

پیشاز بررسی استراتژی معامله با حجم باید بدانید که حجم در بازار فارکس به تعداد کل معاملات یا قراردادهایی که در یک بازه زمانی خاص بر روی یک جفت ارز انجام میشود، اشاره دارد. برخلاف بازارهای سهام که حجم دقیق تعداد سهام معاملهشده بهراحتی قابلمحاسبه است، در فارکس حجم بهصورت مستقیم و دقیق به همان شیوه اندازهگیری نمیشود. علت این امر غیرمتمرکزبودن بازار فارکس است؛ یعنی برخلاف بازارهای متمرکز مثل بورس، همۀ معاملات در یک مکان مشخص انجام نمیگیرند؛ بنابراین، در فارکس معمولاً حجم بهصورت حجم تیک (Tick Volume) نمایش داده میشود که تعداد تغییرات قیمت در یک بازه زمانی مشخص را نشان میدهد.

حجم تیک در بازار فارکس بهعنوان جایگزینی برای حجم واقعی استفاده میشود. هر تیک نشاندهندۀ یک تغییر قیمت است و هرچه تعداد تیکها بیشتر باشد به این معنی است که حجم معاملات بیشتری در حال انجام است. درواقع، حجم تیک به معاملهگران سرنخی از میزان فعالیت و حرکت در بازار میدهد؛ اما نشاندهندۀ حجم دقیق و واقعی تعداد لاتهای معاملهشده نیست.

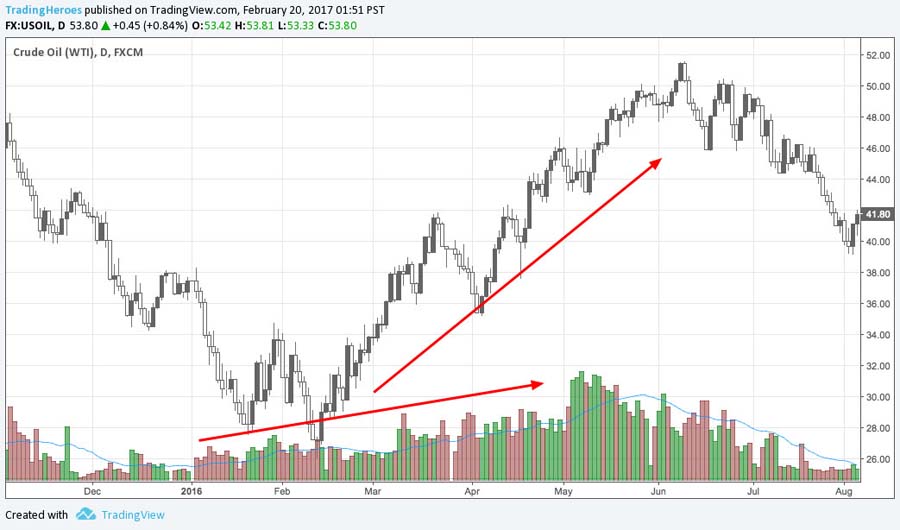

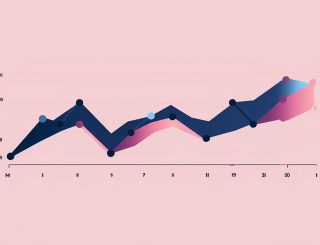

تحلیل حجم معاملات در فارکس به معاملهگران کمک میکند تا بتوانند روندهای قیمتی را بهتر درک کنند و تصمیمات دقیقتری بگیرند. بهعنوانمثال، اگر حجم معاملات در زمان افزایش قیمت یک جفت ارز بالا باشد، این موضوع نشاندهندۀ تأیید روند صعودی است؛ زیرا تعداد زیادی از معاملهگران وارد بازار شدهاند و از روند حمایت میکنند. ازسویدیگر، اگر حجم در زمان تغییرات قیمتی کم باشد، ممکن است نشاندهندۀ ناپایداری و بازگشت احتمالی قیمت باشد.

در کنار تحلیل حجم تیک، بسیاری از معاملهگران از شاخصهای مختلفی برای تجزیه و تحلیل بهتر حجم معاملات استفاده میکنند. یکی از این شاخصها، اندیکاتور حجم تعادلی (On-Balance Volume) است که به کمک آن میتوان رابطه بین حجم و حرکت قیمت را درک کرد. این اندیکاتور تغییرات در حجم معاملات را با تغییرات قیمت ترکیب میکند و به معاملهگر نشان میدهد که آیا حجم به روند قیمت کمک میکند یا خیر.

حجم همچنین میتواند به معاملهگران کمک کند تا نقاط مهم حمایت و مقاومت را شناسایی کنند. در بسیاری از موارد، وقتی حجم در نزدیکی سطوح حمایت یا مقاومت افزایش مییابد، احتمال شکست این سطوح بیشتر میشود. بهعلاوه، حجم میتواند نشاندهندۀ ورود بازیگران بزرگ بازار یا مؤسسات مالی به معاملات باشد که این مسئله بر روند قیمتی تأثیر زیادی میگذارد.

تایم فریم زیر یک دقیقه چیست و چه کاربردی دارد؟

در نهایت، توجه به حجم معاملات در کنار سایر ابزارهای تحلیل تکنیکال میتواند بهعنوان یک سیگنال قوی برای تأیید یا تردید در معاملات استفاده شود. ترکیب تحلیل حجم با سایر عوامل تکنیکالی و بنیادی، دید جامعتری از بازار به معاملهگران میدهد و آنها را در مدیریت ریسک و افزایش بازدهی معاملاتشان یاری میکند.

دستورالعمل استفاده از استراتژی معامله با حجم

هنگام تحلیل حجم، معمولاً راهنماییهایی برای سنجش قدرت یا ضعف یک حرکت وجود دارد. معاملهگران، بیشتر تمایل دارند به حرکتهای قوی اتکا کنند و از حرکتهایی که ضعف نشان میدهند، دور شوند یا حتی ممکن است درنظر داشته باشند که در جهت مخالف یک حرکت ضعیف وارد بازار شوند.

تأیید روند

در یک بازار صعودی، حجم معاملات باید افزایش پیدا کند. خریداران برای بالابردن قیمتها به تعداد بیشتر و انگیزه قویتری نیاز دارند. اگر قیمتها افزایش یابند؛ اما حجم کاهش یابد، این میتواند نشاندهندۀ کاهش علاقه باشد و هشداری برای احتمال بازگشت روند است. شاید در ابتدا این موضوع کمی پیچیده به نظر برسد؛ اما نکته ساده این است که کاهش یا افزایش قیمت با حجم کم، سیگنال معتبری نیست. ازسویدیگر، تغییر قیمتها همراه با حجم زیاد نشاندهندۀ یک تغییر اساسی در وضعیت سهام است و سیگنال قویتری به شمار میرود.

حرکات و خستگی روند

در یک بازار صعودی یا نزولی، ممکن است با حرکتهای فرسایشی مواجه شویم. این حرکتها معمولاً تغییرات شدید قیمت همراه با افزایش قابلتوجه حجم هستند که نشاندهندۀ احتمال پایان یک روند است. معاملهگرانی که تا آخرین لحظه منتظر ماندهاند و از ترس ازدستدادن فرصت وارد بازار میشوند، باعث میشوند که حجم خرید در اوج بازار افزایش یابد؛ درنتیجه خریداران خسته شوند.

در پایینترین نقطه بازار، کاهش قیمتها سرانجام بسیاری از معاملهگران را وادار به خروج میکند که منجر به افزایش نوسانات و حجم میشود. پساز این افزایش حجم، معمولاً حجم معاملات کاهش مییابد؛ اما برای تحلیل چگونگی ادامه این تغییرات در روزها، هفتهها و ماههای بعد، میتوان از دستورالعملهای دیگر حجم استفاده کرد.

نشانههای صعودی

حجم میتواند در شناسایی نشانههای صعودی کمککننده باشد. برای مثال، فرض کنید با کاهش قیمت، حجم افزایش پیدا میکند و سپس قیمت شروع به افزایش میکند؛ اما دوباره با یک حرکت نزولی مواجه میشود. اگر در این حرکت نزولی، قیمت به پایینتر از سطح قبلی نرسد و حجم نیز در این کاهش دوم کمتر شود، معمولاً این وضعیت بهعنوان یک نشانه صعودی در نظر گرفته میشود.

تغییر حجم و قیمت و تأثیر آن در شکستها

پساز یک حرکت طولانی قیمت بهسمت بالا یا پایین میرود که این میتواند نشاندهندۀ احتمال معکوسشدن روند باشد؛ به این معنی که قیمتها ممکن است جهت خود را تغییر دهند.

در مواقعی که بازار یک محدوده یا الگوی نموداری را میشکند، افزایش حجم معمولاً نشاندهندۀ قدرت و تأیید آن حرکت است. ازسویدیگر، اگر هنگام شکست حجم بهطور قابلتوجهی تغییر نکند یا حتی کاهش یابد، این میتواند نشانه نبود علاقه و احتمال بالای شکست کاذب باشد. در این حالت، ممکن است بازار نتواند روند جدیدی را شکل دهد و به مسیر قبلی بازگردد.

نکته مهم دیگر این است که حجم معاملات باید نسبت به تاریخچه اخیر بازار ارزیابی شود. مقایسه حجم معاملات امروز با چند دهه پیش ممکن است نتایج نامرتبطی بدهد؛ زیرا شرایط بازار و تکنولوژی تغییر کرده است؛ بنابراین، هرچه دادههای حجم جدیدتر و بهروزتر باشند، تحلیل دقیقتر و مرتبطتری نمایش میدهند.

کدام تایم فریم برای بررسی حجم در نمودارها مناسب است؟

انتخاب تایم فریم مناسب برای بررسی حجم در نمودارها به استراتژی معاملاتی و هدف تحلیل شما بستگی دارد. معاملهگران کوتاهمدت که بهدنبال نوسانات روزانه هستند، معمولاً از تایم فریمهای کوتاهتر مانند یک دقیقه، پنج دقیقه یا پانزده دقیقه استفاده میکنند. این تایم فریمها به آنها امکان میدهد تا تغییرات سریع حجم و قیمت را در طول روز ردیابی کنند و تصمیمگیریهای فوری داشته باشند.

برای معاملهگران میانمدت و بلندمدت، تایم فریمهای طولانیتر مانند چهار ساعته، روزانه یا هفتگی مناسبتر است. این تایم فریمها به آنها کمک میکند تا تصویر بزرگتری از حرکت بازار بهدست آورند و روندها و الگوهای حجم را در دورههای زمانی طولانیتر تحلیل کنند.

بهطورکلی، تایم فریمهای کوتاهتر برای تحلیل نوسانات روزانه و لحظهای مناسب هستند، درحالیکه تایم فریمهای بلندتر به شما امکان میدهند تا روندهای بلندمدت و تغییرات اساسی در حجم و قیمت را شناسایی کنید. ترکیب چندین تایم فریم نیز میتواند به درک جامعتر از بازار و حجم معاملات کمک کند.

مزایای استفاده از استراتژی معامله با حجم

استفاده از استراتژی معامله با حجم مزایای متعددی را برای معاملهگران فراهم میکند و میتواند بهعنوان یک ابزار کلیدی در تحلیل بازارهای مالی به کار گرفته شود. یکی از اصلیترین مزایای این استراتژی، شفافیت و قدرت آن در تأیید روندهای بازار است. هنگامی که حجم معاملات همزمان با افزایش یا کاهش قیمت افزایش مییابد به معاملهگران این سیگنال داده میشود که روند قوی و معتبر است؛ درنتیجه، حجم بهعنوان یک شاخص تأییدکننده میتواند از اعتبار حرکتهای بازار مطمئنتر کند و معاملهگران را از افتادن در دام تغییرات ناپایدار یا شکستهای کاذب بازدارد.

یکی دیگر از مزایای مهم استراتژی معامله با حجم، شناسایی نقاط ورود و خروج مناسب در بازار است. زمانی که حجم ناگهان افزایش پیدا میکند یا بهمیزان قابلتوجهی کاهش مییابد، این میتواند نشانهای از تغییرات اساسی در روند قیمت باشد. برای مثال، افزایش حجم هنگام کاهش قیمت ممکن است نشاندهندۀ ورود فروشندگان جدید به بازار و احتمال ادامه روند نزولی باشد. بههمینترتیب، افزایش حجم در پایان یک روند صعودی میتواند بهعنوان نشانهای از خستگی بازار و احتمال بازگشت قیمت تفسیر شود؛ بنابراین، تحلیل حجم به معاملهگران کمک میکند تا به موقع تصمیم بگیرند و از فرصتهای سودآور استفاده کنند یا زیانهای احتمالی را کاهش دهند.

استراتژی معامله با حجم همچنین برای شناسایی نواحی کلیدی حمایت و مقاومت بسیار مفید است. در بسیاری از موارد، زمانی که قیمت به سطوح حیاتی نزدیک میشود، حجم معاملات بهطور ناگهانی افزایش مییابد؛ زیرا معاملهگران زیادی وارد بازار میشوند. این حجم بالا در نزدیکی این نواحی میتواند به معاملهگران سیگنال دهد که آیا این سطوح قرار است شکسته شوند یا بازار به احتمال زیاد به آن واکنش نشان داده و برگردد؛ بنابراین، حجم به شفافیت بهتر این نقاط حیاتی کمک میکند و به معاملهگران دید بهتری از حرکتهای آتی بازار میدهد.

ازسویدیگر، استفاده از حجم به معاملهگران کمک میکند تا رفتار سرمایهگذاران بزرگ یا بازیگران اصلی بازار را تحلیل کنند. هنگامی که حجم بهطور ناگهانی افزایش مییابد، معمولاً نشانهای از ورود مؤسسات مالی بزرگ یا سرمایهگذاران حرفهای به بازار است. این سرمایهگذاران با استفاده از حجم زیاد معمولاً تأثیر قابلتوجهی بر روندهای قیمتی دارند؛ بنابراین با بررسی حجم، معاملهگران میتوانند حرکات این بازیگران را شناسایی و از آن به نفع خود استفاده کنند.

در نهایت، استراتژی معامله با حجم میتواند به مدیریت ریسک کمک کند. با توجه به اینکه حجم

محدودیتهای استراتژی معامله با حجم

استراتژی معامله با حجم با وجود مزایای زیادی که برای معاملهگران به همراه دارد، دارای محدودیتهایی است که میتواند باعث شود تحلیلهای انجامشده دقیق نباشد یا نتایج دلخواه را نمایش ندهد. یکی از این محدودیتها این است که حجم معاملات لزوماً نشاندهندۀ همه تغییرات بازار نیست و نمیتواند بهتنهایی پیشبینی دقیقی از آینده نشان دهد. به عبارت دیگر، حجم بالا همیشه بهمعنای قدرت در یک روند نیست و ممکن است به دلایل مختلفی مثل تغییرات ناگهانی در شرایط بازار، اخبار اقتصادی، یا رفتار احساسی سرمایهگذاران ایجاد شده باشد.

ازسویدیگر، در بازارهایی مانند فارکس که حجم معاملات واقعی در دسترس نیست و فقط حجم تیک قابلمشاهده است، تحلیل حجم پیچیدهتر میشود. حجم تیک نشاندهندۀ تعداد تغییرات قیمت است، نه حجم واقعی معاملات و این میتواند باعث شود که تحلیل دقیق از وضعیت واقعی بازار دشوارتر شود. این مسئله میتواند معاملهگران را دچار خطا کند و باعث تصمیمگیریهای نادرست شود.

همچنین، استراتژیهای مبتنی بر حجم ممکن است در زمانهای کمنوسان و با حجم معاملات پایین کاربرد کمتری داشته باشند. در این مواقع، تحلیل حجم بهتنهایی ممکن است سیگنالهای قابلاعتمادی ارائه ندهد و به تحلیلهای مکمل دیگری نیاز باشد. بهویژه در بازارهایی که به دلایل فصلی یا زمانی حجم معاملات بهطور طبیعی کاهش مییابد، معاملهگران باید از ابزارهای اضافی برای تصمیمگیری استفاده کنند.

یکی دیگر از محدودیتهای مهم این است که استراتژیهای حجم ممکن است در بازارهایی با نقدشوندگی پایین یا دسترسی محدود به دادههای دقیق حجم کماثر باشند. در این شرایط، تغییرات ناگهانی در حجم میتواند بهدلیل کمبود نقدینگی باشد، نه تغییرات اساسی در روند؛ درنتیجه، تحلیل نادرست از این دادهها ممکن است معاملهگران را بهسوی معاملات زیانآور سوق دهد.

در نهایت، استراتژی معامله با حجم نیازمند تجربه و مهارت در تحلیل دقیق است. حجم بهتنهایی یک ابزار ساده نیست و معاملهگر باید توانایی ترکیب آن با سایر شاخصهای تکنیکال و فاکتورهای بنیادی را داشته باشد تا تحلیل جامعتری از بازار به دست آورد. بهعبارت دیگر، موفقیت در استفاده از حجم مستلزم دانش عمیق و توانایی ترکیب این اطلاعات با سایر جنبههای بازار است.

استفاده از استراتژی معامله با حجم برای کدام تریدرها مناسب است؟

استراتژی معامله با حجم میتواند برای انواع مختلف تریدرها مفید باشد؛ اما بسته به نوع استراتژی و سبک معاملاتی، برخی از تریدرها ممکن است از این استراتژی بهره بیشتری ببرند. در ادامه به تریدرهایی که معمولاً از استراتژی معامله با حجم بهرهبرداری بیشتری میکنند، اشاره میشود:

این تریدرها بهدنبال نوسانات قیمتی سریع در طول روز هستند و معمولاً از حجم برای شناسایی فرصتهای معاملاتی کوتاهمدت استفاده میکنند. آنها با تحلیل تغییرات لحظهای حجم و قیمت میتوانند نقاط ورود و خروج مناسبی پیدا کنند و از نوسانات روزانه سود ببرند.

تریدرهای نوسانگیر که معمولاً معاملات خود را برای چند روز تا چند هفته نگه میدارند، میتوانند از استراتژی حجم برای شناسایی روندهای جدید و نقاط ورود مناسب استفاده کنند. حجم میتواند به آنها کمک کند تا روندهای قوی و پایدار را شناسایی و از تغییرات ناگهانی در بازار جلوگیری کنند.

تریدرهایی که به تحلیل تکنیکال وابستهاند و از نمودارها و الگوهای قیمت برای تصمیمگیری استفاده میکنند، میتوانند حجم را بهعنوان یک ابزار تأییدکننده برای تحلیلهای خود به کار ببرند. حجم میتواند به آنها کمک کند تا اعتبار الگوها و سطوح قیمت را ارزیابی کنند.

معاملهگران بزرگ و مؤسسات مالی که به حجم بالای معاملات علاقهمند هستند، میتوانند از تحلیل حجم برای درک رفتار بازار و تصمیمگیریهای استراتژیک استفاده کنند. آنها میتوانند با تحلیل حجم به شناسایی نقاط قوت و ضعف در بازار بپردازند و از آن برای تعیین استراتژیهای خود بهره ببرند.

اگرچه معاملهگران مبتدی ممکن است تجربه کمتری در بازار داشته باشند؛ اما میتوانند از استراتژی حجم بهعنوان یک ابزار آموزشی استفاده کنند. با یادگیری نحوه تحلیل حجم و ارتباط آن با قیمت، آنها میتوانند پایههای تحلیل بازار را بهتر درک کنند و در آینده تصمیمات بهتری بگیرند.

تریدرهایی که از استراتژیهای ترکیبی استفاده میکنند و حجم را بهعنوان یک جزء در کنار سایر شاخصها و تحلیلها به کار میبرند، میتوانند از مزایای حجم بهره بیشتری ببرند. این تریدرها معمولاً در جستوجوی سیگنالهای تأییدکننده از حجم برای استراتژیهای خود هستند.

در نهایت، استراتژی معامله با حجم میتواند برای هر نوع تریدر مناسب باشد؛ اما برای به حداکثر رساندن سودآوری و کاهش ریسک، تریدرها باید این استراتژی را بهدقت تحلیل و آن را با دیگر ابزارهای معاملاتی و تحلیلهای خود ترکیب کنند. درک کامل از حجم و نحوه عملکرد آن در بازار، میتواند به تریدرها کمک کند تا تصمیمات بهتری اتخاذ و در معاملات خود موفقتر عمل کنند.

شرکت پراپ فورافایکس

شرکت FORFX که بهعنوان نمونهای از بهترین سایت پراپ تریدینگ شناخته میشود به معاملهگران این امکان را میدهد که پساز موفقیت در چالشهای ارزیابی به سرمایه معاملاتی لازم دسترسی پیدا کنند. این شرکت با بروکر Opofinance که یک بروکر معتبر و دارای رگوله ASIC (کمیسیون اوراق بهادار و سرمایهگذاری استرالیا) است، همکاری میکند. معاملهگران میتوانند از پلتفرمهای متاتریدر ۴ و ۵ بهرهبرداری کرده و انواع مختلفی از ابزارهای مالی را معامله کنند. چالشهای FORFX شامل دو نوع حساب دمو و لایو است که با توجه به عملکرد معاملهگر، امکان دسترسی به سرمایههای بزرگتر را فراهم میآورد.

سخن پایانی

استراتژی معامله با حجم یک ابزار کارآمد برای تحلیل بازارهای مالی است که به تریدرها کمک میکند تا با بررسی تغییرات حجم معاملات و ارتباط آن با قیمت، سیگنالهای قویتری برای تصمیمگیری بگیرند. این استراتژی بهویژه برای شناسایی روندهای معتبر و نقاط ورود و خروج مناسب مفید است. حجم میتواند بهعنوان یک شاخص تأییدکننده عمل کند و به معاملهگران این امکان را میدهد تا از شکستهای کاذب جلوگیری و نواحی حمایت و مقاومت را بهتر شناسایی کنند. بااینحال، برای استفاده مؤثر از استراتژی معامله با حجم، تریدرها باید توجه داشته باشند که حجم بهتنهایی نمیتواند پیشبینی دقیقی از بازار نشان دهد و نیاز به ترکیب با سایر ابزارها و تحلیلها دارد.

همچنین، در بازارهایی با نقدشوندگی پایین یا زمانی که حجم اطلاعات کافی ندارد، این استراتژی ممکن است کارایی کمتری داشته باشد. در نهایت، معامله با حجم مستلزم دانش، تجربه و تحلیل دقیق است. تریدرهایی که میتوانند حجم را در کنار دیگر تحلیلهای تکنیکال و بنیادی بهکار ببرند، احتمالاً قادر خواهند بود به نتایج بهتری در معاملات خود دست یابند و ریسکهای خود را کاهش دهند. بهطورکلی، استراتژی معامله با حجم میتواند بهعنوان یک ابزار کلیدی در جعبهابزار هر معاملهگر موفق در نظر گرفته شود.

استراتژی معامله با حجم چیست و چگونه کار میکند؟

استراتژی معامله با حجم به تحلیل تغییرات حجم معاملات و ارتباط آن با قیمتها میپردازد. این استراتژی به تریدرها کمک میکند تا روندهای قوی را شناسایی و نقاط ورود و خروج مناسب را تعیین کنند. هنگامی که حجم معاملات افزایش مییابد، این میتواند نشاندهندۀ اعتبار یک حرکت قیمتی باشد، درحالیکه کاهش حجم میتواند نشانهای از ضعف یا احتمال شکست کاذب باشد.

چه زمانی بهترین زمان برای استفاده از استراتژی معامله با حجم است؟

بهترین زمان برای استفاده از استراتژی معامله با حجم در زمانهای نوسانی و پرتحرک بازار است، زمانی که حجم معاملات بالا میرود و تغییرات قیمتی قابلتوجهی رخ میدهد. همچنین، این استراتژی در زمانهای اخبار اقتصادی مهم یا رویدادهای جهانی که میتوانند تأثیر قابلتوجهی بر بازار بگذارند، کاربرد بیشتری دارد.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!