تشخیص قدرت روند در پرایس اکشن یکی از مهمترین مهارتها در تحلیل تکنیکال است که به معاملهگران کمک میکند تا جهت حرکت بازار و پتانسیل ادامه یا بازگشت روند را بهدرستی ارزیابی کنند. در پرایس اکشن، حرکت قیمتها بدون وابستگی به اندیکاتورها بررسی میشود و از طریق تحلیل تغییرات در رفتار قیمت، نقاط ورود و خروج بهینه شناسایی میگردد. تشخیص قدرت یک روند میتواند به معاملهگران کمک کند تا تصمیمات بهتری در مورد زمان ورود به بازار، مدیریت ریسک و استفاده از فرصتهای سودآور بگیرند.در این راستا، روشهای مختلفی برای شناسایی قدرت روند وجود دارند که شامل الگوهای کندل استیک، سطوح حمایت و مقاومت و نواحی عرضه و تقاضا میشود. این روشها به معاملهگران این امکان را میدهند که قدرت روند را با دقت بیشتری ارزیابی کنند و از آن برای استراتژیهای معاملاتی دقیقتر استفاده کنند. همچنین، در پراپ تریدینگ، تشخیص صحیح قدرت روند میتواند به حفظ سرمایه و جلوگیری از اشتباهات بزرگ کمک کند. در این مقاله بهبررسی روشهای تشخیص قدرت روند و اهمیت آن در موفقیت در معاملات میپردازیم. با ما همراه باشید.

قدرت روند در معاملات به چه معناست؟

پیشاز یادگیری روش تشخیص قدرت روند در پرایس اکشن، باید بدانید که روند در معاملات به میزان انرژی و شدت حرکت قیمتها در یک جهت خاص در بازار اشاره دارد. وقتی که یک روند قوی باشد، نشان میدهد که فشار خرید یا فروش بهطور قابلتوجهی در آن جهت غالب است و حرکت بازار بهسمت صعودی یا نزولی با اطمینان و پایداری بیشتری انجام میشود. تشخیص قدرت روند در تحلیل تکنیکال بسیار مهم است، زیرا به معاملهگران کمک میکند تا بفهمند آیا روند جاری میتواند ادامه یابد یا احتمالاً در حال ضعیف شدن و تغییر مسیر است.

قدرت روند معمولاً به وسیله تحلیل تغییرات قیمت، حجم معاملات و بررسی الگوهای نموداری و کندلاستیکها ارزیابی میشود. بهعنوانمثال، در یک روند صعودی قوی، معمولاً کندلهای بزرگ صعودی با افزایش حجم معاملات مشاهده میشوند که نشاندهنده حمایت بیشتر معاملهگران از حرکت صعودی است. بههمینترتیب، در یک روند نزولی قوی، کندلهای نزولی بلند و حجم معاملات بالا وجود دارند که نشان میدهند فشار فروش غالب است.

از جمله عواملی که به قدرت روند کمک میکنند، میتوان به جریان نقدینگی بازار، احساسات معاملهگران و عوامل بنیادی مانند اخبار اقتصادی اشاره کرد. اگر روندی توسط اخبار مهم یا دادههای اقتصادی حمایت شود، احتمالاً قدرت بیشتری خواهد داشت و ادامه پیدا میکند. در مقابل، اگر روندی بدون پشتوانه قوی و تنها براساس شایعات یا هیجانات بازار شکل گرفته باشد، ممکن است بهسرعت ضعیف شود و به تغییر روند یا نوسان منجر شود.

معرفی بهترین روش تشخیص روند در فارکس

قدرت روند میتواند در تصمیمگیریهای معاملاتی مانند زمان ورود یا خروج از یک معامله، تنظیم استاپلاس و تعیین حد سود به معاملهگران کمک کند. برای مثال، در صورتی که یک معاملهگر تشخیص دهد که روند صعودی قدرت کافی ندارد، ممکن است تصمیم بگیرد قبلاز وقوع بازگشت قیمت، از بازار خارج شود یا حتی وارد یک معامله فروش شود.

بهطورکلی، درک و تشخیص قدرت روند به معاملهگران این امکان را میدهد که با دقت بیشتری حرکات بازار را پیشبینی کرده و استراتژیهای خود را بهگونهای تنظیم کنند که با جریان اصلی بازار هماهنگ شوند.

چرا تشخیص قدرت روند در پرایس اکشن مهم است؟ تأثیر قدرت روند بر تصمیمگیریهای معاملاتی

تشخیص قدرت روند در پرایس اکشن یکی از کلیدیترین جنبههای تحلیل تکنیکال است که نقش تعیینکنندهای در موفقیت یک معاملهگر دارد. اهمیت تشخیص قدرت روند در این است که معاملهگران را قادر میسازد تا با اطمینان بیشتری تصمیمات معاملاتی خود را اتخاذ کنند و از فرصتهای سودآور به بهترین شکل ممکن استفاده کنند.

زمانی که یک روند قوی باشد، معاملهگر میتواند با احتمال بیشتری به ادامه آن اعتماد کند، اما اگر روند ضعیف یا ناپایدار باشد، معاملهگر باید آماده تغییر مسیر و تنظیم استراتژی خود باشد.

قدرت روند تأثیر مستقیمی بر استراتژی ورود و خروج از معاملات دارد. بهعنوانمثال، زمانی که یک روند صعودی قوی شناسایی شود، معاملهگر میتواند با اعتماد به تداوم این روند، موقعیت خرید را حفظ کرده و از پتانسیل افزایش قیمت بهرهمند شود. همچنین، در شرایطی که روند نزولی با قدرت زیادی ادامه دارد، معاملهگران ممکن است تصمیم به فروش یا حتی معاملههای شورت بگیرند. از این رو، تشخیص قدرت روند کمک میکند تا معاملات در جهت درستی قرار گیرند و ریسک کاهش یابد.

قدرت روند همچنین تأثیر زیادی بر مدیریت ریسک دارد. وقتی معاملهگر متوجه شود که روند فعلی قوی است، میتواند استاپ لاسها (حد ضرر) را با فاصله بیشتری از قیمت فعلی تنظیم کند، زیرا احتمال بازگشت ناگهانی قیمت کمتر است.

ازسویدیگر، در روندهای ضعیف، معاملهگر ممکن است استاپ لاسها را به نزدیکتر از قیمت فعلی تنظیم کند تا از ریسک بازگشت سریع قیمت جلوگیری کند. در واقع، تشخیص قدرت روند به معاملهگر کمک میکند تا حد ضرر و حد سود خود را بهشکل بهینهتری تنظیم کند و میزان ضررهای احتمالی را کاهش دهد.

قدرت روند میتواند در تعیین حجم معاملات نیز نقش داشته باشد. معاملهگرانی که درک دقیقی از قدرت یک روند دارند، میتوانند تصمیمات خود را براساس این اطلاعات تنظیم کرده و حجم معاملات را افزایش یا کاهش دهند. در یک روند قوی، معاملهگران ممکن است با حجم بیشتری وارد بازار شوند، درحالیکه در یک روند ضعیف، حجم معاملات کاهش پیدا میکند تا از ریسکهای بزرگتر جلوگیری شود.

بهطورکلی، قدرت روند تأثیر عمیقی بر تصمیمگیریهای معاملاتی دارد. تشخیص صحیح این قدرت میتواند به معاملهگر کمک کند تا از فرصتهای سودآور بهرهمند شود، ریسک را بهتر مدیریت کند و استراتژیهای خود را با شرایط بازار تطبیق دهد. درک قدرت روند، به معاملهگران اجازه میدهد تا نهتنها از حرکات بازار بهرهبرداری کنند، بلکه از نوسانات ناگهانی و خطرات پیشبینینشده جلوگیری کنند و به سوددهی پایدارتری دست یابند.

مقایسه روند قوی و ضعیف: تفاوتهای کلیدی بین روندهای قوی و ضعیف

در تحلیل تکنیکال، روندها به دو دسته کلی روندهای قوی و ضعیف تقسیم میشوند و درک تفاوتهای بین این دو نوع روند برای موفقیت در معاملات حیاتی است. روندهای قوی معمولاً با حرکات قیمت مستمر و پایداری مشخص میشوند که بهوضوح جهت حرکت بازار را نشان میدهند. در مقابل، روندهای ضعیف ناپایدارتر بوده و ممکن است در میانه مسیر تغییر کنند یا بهسرعت دچار بازگشت شوند. این تفاوتها بر نحوه تصمیمگیری معاملهگران در ورود، خروج و مدیریت ریسک تأثیر مستقیم دارند.

در یک روند قوی، قیمت بهصورت مداوم و بدون نوسانات شدید بهسمت خاصی حرکت میکند. در این حالت، حمایتها و مقاومتها به وضوح عمل میکنند و حجم معاملات نیز بهطورکلی افزایش مییابد. برای مثال، در یک روند صعودی قوی، کندلهای قیمت بزرگتر و پیوسته صعودی هستند، و فشار خرید قابلتوجهی به چشم میخورد.

همچنین در چنین روندهایی، شکستهای قیمتی (Breakouts) معمولاً با قدرت بیشتری انجام میشوند و احتمال موفقیت این شکستها بالا است. معاملهگران معمولاً با اطمینان بیشتری وارد بازار میشوند، زیرا باور دارند که روند فعلی پتانسیل بالایی برای ادامه دارد.

در مقابل، در یک روند ضعیف، حرکت قیمت با نوسانات بیشتر و کندتر اتفاق میافتد. معمولاً کندلها کوچکتر و پر از دنبالههای بلندی هستند که نشاندهنده بیثباتی در بازار است. روند ضعیف ممکن است بهسرعت تغییر جهت دهد و در آن، حمایتها و مقاومتها بهدرستی عمل نکنند یا بهسادگی شکسته شوند.

حجم معاملات نیز در چنین روندهایی معمولاً کمتر است و این نشاندهنده حمایت نکردن کافی از حرکت قیمت است. در روندهای ضعیف، معاملهگران با ریسک بیشتری مواجه هستند، زیرا احتمال بازگشت سریع قیمت وجود دارد و تشخیص جهت آینده دشوارتر است.

حجم معاملات نیز از شاخصهای کلیدی تمایز بین روندهای قوی و ضعیف است. در روندهای قوی، افزایش حجم معاملات به وضوح قابلمشاهده است و این نشان میدهد که خریداران یا فروشندگان زیادی از روند حمایت میکنند. ازسویدیگر، در روندهای ضعیف، حجم معاملات پایین بوده و این حمایت نکردن نشاندهنده بیاعتمادی معاملهگران به ادامه روند است.

از جنبه مدیریت ریسک، در روندهای قوی، معاملهگران میتوانند استاپ لاسها را با فاصله بیشتری از قیمت فعلی تنظیم کنند، زیرا احتمال بازگشت ناگهانی کمتر است. درحالیکه در روندهای ضعیف، معاملهگران باید با احتیاط بیشتری عمل کنند و استاپ لاسهای نزدیکتری تنظیم کنند تا از زیانهای ناگهانی جلوگیری شود.

بهطورکلی، تشخیص روند قوی از ضعیف به معاملهگران این امکان را میدهد تا بهتر از فرصتهای بازار بهرهبرداری کرده و ریسکهای خود را بهینه مدیریت کنند. در روندهای قوی، احتمال دستیابی به سود بالاتر و ثبات بیشتر وجود دارد، درحالیکه در روندهای ضعیف، معاملهگران با خطرات بیشتری روبرو هستند و نیاز به احتیاط بیشتری دارند.

روش تشخیص قدرت روند در پرایس اکشن: بررسی ساختار شمعی

یکی از مؤثرترین روشها برای تشخیص قدرت روند، تحلیل ساختار شمعهای ژاپنی در نمودار است. شمعها اطلاعات مهمی در مورد حرکت قیمت، فشار خرید و فروش، و احساسات بازار ارائه میدهند. ساختار شمعها از جمله طول بدنه و سایهها میتواند سرنخهای کلیدی در مورد قدرت یک روند به دست دهد. در ادامه به بررسی دو جنبه مهم ساختار شمعها برای تشخیص قدرت روند میپردازیم:

- شمعهای بلند و بدنههای بزرگ: شمعهایی با بدنههای بلند نشاندهنده حرکت قوی قیمت در یک جهت خاص هستند. بدنه بلند یک شمع به این معناست که قیمت در طول دوره زمانی شمع بهصورت پیوسته بهسمت بالا یا پایین حرکت کرده است و قدرت زیادی از سوی خریداران (در روند صعودی) یا فروشندگان (در روند نزولی) در بازار وجود دارد. در روندهای قوی، معمولاً تعداد زیادی از این نوع شمعها مشاهده میشود که بهصورت پشتسرهم تشکیل میشوند. در یک روندصعودی قوی، شمعهای صعودی با بدنههای بلند نشان میدهند که خریداران کاملاً کنترل بازار را در دست دارند و قیمت با قدرت بهسمت بالا حرکت میکند. بهطور مشابه، در یک روند نزولی قوی، شمعهای نزولی با بدنههای بزرگ بیانگر فشار زیاد فروش و کاهش مستمر قیمت هستند. این شمعها نشانهای از ثبات و پایداری در جهت روند هستند؛

- سایههای کوتاه و بلند: سایههای شمع نیز اطلاعات مهمی درباره میزان نوسانات و تغییرات احتمالی قیمت در طول دوره زمانی شمع ارائه میدهند. سایهها نشاندهنده قیمتهای بالا و پایین در طی دوره زمانی هستند و طول آنها میتواند قدرت یا ضعف بازار را نشان دهد؛

- سایههای کوتاه: در روندهای قوی، شمعهایی که سایههای کوتاهی دارند، نشاندهنده این هستند که قیمت تقریباً بدون تغییرات زیاد در جهت روند حرکت کرده است. به عبارت دیگر، معاملهگران در آن جهت از اطمینان بیشتری برخوردار بودهاند و مقاومت یا پشتیبانی چندانی از سوی مخالفان روند (فروشندگان در روند صعودی یا خریداران در روند نزولی) دیده نمیشود. این نوع شمعها بهمعنای قدرت مستمر روند هستند.

- سایههای بلند: شمعهایی که سایههای بلندی دارند (بهویژه اگر سایههای بلند و در جهت مخالف بدنه باشند)، نشانهای از نوسانات بیشتر و قدرت کمتر روند هستند. سایههای بلند نشان میدهند که در طول دوره زمانی شمع، بازار با فشار خرید و فروش زیادی مواجه بوده و جهت حرکت قیمت بهسرعت تغییر کرده است. این موضوع میتواند نشانهای از ضعف روند یا نزدیک شدن به یک بازگشت قیمت باشد.

در مجموع، شمعهای بلند با بدنه بزرگ و سایههای کوتاه نشانگر یک روند قوی و پایدار هستند، درحالیکه شمعهای با سایههای بلند و بدنههای کوتاهتر، ضعف یا ناپایداری در روند را نشان میدهند. بررسی ساختار شمعها به معاملهگران کمک میکند تا قدرت یا ضعف یک روند را بهتر تشخیص داده و تصمیمات بهتری در مورد ورود، خروج و مدیریت ریسک اتخاذ کنند.

روش تشخیص قدرت روند: تحلیل حرکت قیمت

تحلیل حرکت قیمت یکی از روشهای اساسی برای تشخیص قدرت روند در بازارهای مالی است. بررسی نحوه حرکت قیمتها، رفتار نوسانات، و تغییرات حجم معاملات میتواند به معاملهگران کمک کند تا بفهمند که یک روند چقدر قوی یا ضعیف است. در ادامه به سه جنبه مهم تحلیل حرکت قیمت پرداخته میشود:

| عنوان | توضیحات |

|---|---|

| سقفها و کفهای بالاتر یا پایینتر | یکی از نشانههای بارز قدرت یک روند، ساختار سقفها و کفها در حرکت قیمت است. در روندهای صعودی قوی، قیمت بهطور مستمر سقفهای بالاتر (higher highs) و کفهای بالاتر (higher lows) ایجاد میکند. این الگو نشان میدهد که خریداران توانستهاند هر بار قیمت را به سطوح جدیدی برسانند و فروشندگان قدرت کافی برای تغییر جهت بازار ندارند. به عبارت دیگر، روند بهشکل پیوسته ادامه مییابد و نشانههایی از برگشت یا ضعف دیده نمیشود. در مقابل، در روندهای نزولی قوی، قیمت بهطور مداوم کفهای پایینتر (lower lows) و سقفهای پایینتر (lower highs) شکل میدهد. این ساختار نشاندهنده قدرت فروشندگان است که هر بار قیمت را به سطوح پایینتری میکشانند و خریداران نمیتوانند آن را بازگردانند. این وضعیت نیز نشانهای از قدرت ادامه روند نزولی است. اگر در هر مرحله از روند، این ساختار سقفها و کفها بههم بریزد، بهمعنای احتمال تضعیف روند و وقوع بازگشت قیمت است. |

| دامنه نوسانات و حجم معاملات | دامنه نوسانات قیمت و حجم معاملات از دیگر شاخصهای کلیدی برای ارزیابی قدرت روند هستند. در یک روند قوی، معمولاً دامنه نوسانات قیمت گسترده است و بازار با قدرت در یک جهت حرکت میکند. بهعنوانمثال، در یک روند صعودی قوی، افزایش قابلتوجه در قیمتها بدون بازگشتهای بزرگ مشاهده میشود. این بهمعنای اعتماد بیشتر معاملهگران به ادامه روند است. حجم معاملات نیز نقش مهمی در تأیید قدرت یک روند ایفا میکند. در یک روند صعودی قوی، حجم معاملات معمولاً افزایش مییابد و نشاندهنده حضور بیشتر خریداران در بازار است. بهطور مشابه، در یک روند نزولی قوی، افزایش حجم معاملات فروش نشاندهنده افزایش فشار فروش است. اگر حجم معاملات در طول روند کاهش یابد، این میتواند نشانهای از ضعف روند و احتمال وقوع بازگشت باشد. |

| سرعت تغییر قیمت | سرعت تغییر قیمت یا شتاب روند یکی دیگر از عوامل مهم در ارزیابی قدرت روند است. روندهایی که با سرعت بالایی حرکت میکنند، بهطور معمول قدرت بیشتری دارند. بهعنوانمثال، در یک روند صعودی قوی، قیمت بهسرعت از یک سطح حمایتی به سطح بالاتری میرسد و خریداران بدون تردید وارد معاملات میشوند. این سرعت حرکت نشاندهنده اعتماد بالا به ادامه روند است. در روندهای نزولی نیز، زمانی که قیمت با سرعت بالایی کاهش مییابد، این نشانهای از قدرت بالای فروشندگان و احتمال ادامه روند نزولی است. هرچه شتاب تغییر قیمت بیشتر باشد، قدرت روند بالاتر تلقی میشود. برعکس، روندهای کند و کمشتاب اغلب نشاندهنده ضعف یا بیثباتی در روند هستند. |

در نتیجه، تحلیل حرکت قیمت از طریق بررسی سقفها و کفها، دامنه نوسانات و حجم معاملات، و سرعت تغییر قیمت به معاملهگران کمک میکند تا قدرت یا ضعف یک روند را بهتر تشخیص دهند و براساس آن تصمیمات معاملاتی بهتری بگیرند.

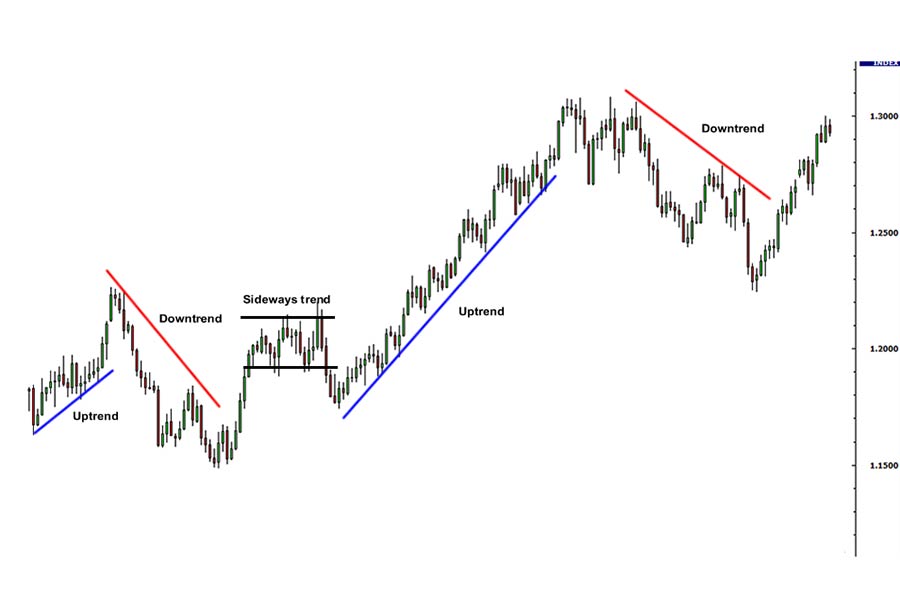

روشهای تشخیص قدرت روند در پرایس اکشن: استفاده از خطوط روند

استفاده از خطوط روند یکی از مؤثرترین روشها برای تشخیص قدرت یک روند در تحلیل تکنیکال است. خطوط روند به معاملهگران کمک میکنند تا مسیر حرکت قیمت و تغییرات احتمالی در قدرت و جهت آن را بهسادگی شناسایی کنند. این ابزار ساده و درعینحال کارآمد میتواند بهوضوح نشان دهد که آیا روند فعلی بهاندازه کافی قوی است یا در حال تضعیف و آماده برگشت. در ادامه به بررسی دو جنبه کلیدی استفاده از خطوط روند میپردازیم:

- رسم خطوط روند و شیب آنها: یکی از روشهای پایه برای تشخیص قدرت یک روند، رسم خطوط روند بر روی نمودار قیمت است. خطوط روند از طریق اتصال نقاط کف در یک روند صعودی و نقاط سقف در یک روند نزولی ترسیم میشوند. شیب این خطوط نقش مهمی در تشخیص قدرت روند دارد؛

- خطوط روند صعودی با شیب تندنشاندهنده قدرت بالای خریداران هستند. هرچه شیب این خط تندتر باشد، بهمعنای افزایش سریعتر قیمت و قدرت بیشتر روند صعودی است. این بدان معناست که خریداران با سرعت و اعتماد بیشتری در حال وارد شدن به بازار هستند و توانستهاند قیمت را به سطوح بالاتری برسانند.خطوط روند نزولی با شیب تند نیز نشاندهنده قدرت بالای فروشندگان هستند. این شیب تند نشان میدهد که قیمت با سرعت زیادی در حال کاهش است و فروشندگان در بازار برتری دارند. هرچه شیب روند نزولی بیشتر باشد، احتمالاً فروشندگان با قدرت بیشتری در بازار فعالیت میکنند و روند نزولی قویتر است.شیب کمتر (نزدیک به افقی) نشاندهنده روندهای ضعیفتر است. در این حالت، بازار به کندی در حال حرکت است و قدرت مشخصی از سوی خریداران یا فروشندگان مشاهده نمیشود. چنین شرایطی معمولاً نشاندهنده یک روند ضعیف است که ممکن است به زودی تغییر کند یا متوقف شود.

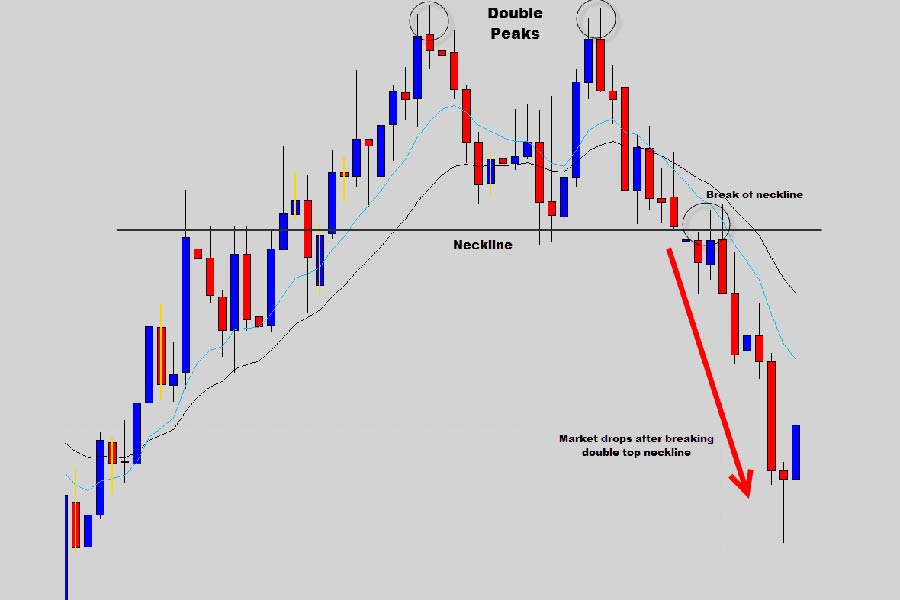

- شکسته شدن خطوط روند و اهمیت آن: یکی از مهمترین اتفاقات در تحلیل تکنیکال، شکسته شدن خطوط روند است. شکسته شدن یک خط روند میتواند بهمعنای تضعیف روند جاری و احتمال تغییر جهت آن باشد.

- شکسته شدن خط روند صعودی: اگر یک خط روند صعودی شکسته شود (یعنی قیمت به زیر این خط نفوذ کند)، این موضوع میتواند نشاندهنده ضعف خریداران و آغاز احتمالی یک روند نزولی باشد. معمولاً این شکست همراه با کاهش حجم معاملات یا ظهور شمعهای نزولی با بدنههای بلند رخ میدهد که نشاندهنده افزایش فشار فروش است. این شکستها اغلب بهعنوان یک سیگنال برای خروج از معاملات خرید یا حتی ورود به معاملات فروش تلقی میشوند؛

- شکسته شدن خط روند نزولی: در مقابل، اگر خط روند نزولی شکسته شود (قیمت به بالای این خط برود)، این موضوع نشاندهنده ضعف فروشندگان و احتمال شروع یک روند صعودی جدید است. این شکستها معمولاً با افزایش حجم معاملات و ظهور شمعهای صعودی قوی همراه است و بهعنوان فرصتی برای ورود به معاملات خرید تلقی میشود.

روشهای تشخیص قدرت روند: اندیکاتورهای تأیید کننده روند

استفاده از اندیکاتورهای تأیید کننده روند یکی از روشهای مؤثر برای شناسایی و تأیید قدرت روند در بازارهای مالی است. این اندیکاتورها به معاملهگران کمک میکنند تا نقاط ورود و خروج مناسب را شناسایی کرده و قدرت یک روند را با دقت بیشتری ارزیابی کنند. در ادامه به معرفی چند اندیکاتور محبوب و نحوه تفسیر سیگنالهای آنها برای تشخیص قدرت روند میپردازیم.

معرفی اندیکاتورهای محبوب

اندیکاتورها نقش موثری در تشخیص قدرت روند در پرایس اکشن دارند. در ادامه به بررسی این ابزار میپردازیم:

| اندیکاتور | شرح |

|---|---|

| MACD (Moving Average Convergence Divergence) | این اندیکاتور به تحلیلگران کمک میکند تا قدرت و جهت روند را با مقایسه میانگینهای متحرک نمایی (EMA) تشخیص دهند. MACD از دو خط اصلی تشکیل شده است: خط MACD و خط سیگنال. تقاطع این دو خط و همچنین واگرایی یا همگرایی آنها میتواند سیگنالهای قوی برای تعیین قدرت روند ارائه دهد. |

| RSI (Relative Strength Index) | یک اندیکاتور نوسانی است که به معاملهگران کمک میکند تا شرایط خرید و فروش بیشازحد را شناسایی کنند. این اندیکاتور مقادیر بین ۰ تا ۱۰۰ را به خود اختصاص میدهد و معمولاً از سطح ۷۰ بهعنوان نقطه خرید بیشازحد و از سطح ۳۰ بهعنوان نقطه فروش بیشازحد استفاده میشود. تغییرات در RSI میتواند به تشخیص قدرت روند کمک کند. |

| بولینگر باند (Bollinger Bands) | این اندیکاتور شامل یک خط میانگین متحرک و دو باند بالایی و پایینی است که براساس انحراف معیار محاسبه میشوند. باندهای بولینگر به معاملهگران کمک میکنند تا نوسانات قیمت و همچنین قدرت روند را ارزیابی کنند. زمانی که قیمت به باند بالایی نزدیک میشود، معمولاً نشانهای از روند صعودی قوی و بالعکس برای باند پایینی است. |

نحوه تفسیر سیگنالهای این اندیکاتورها در تشخیص قدرت روند

برای اینکه بتوانید قدرت روند را تشخیص دهید، لازم این تا اصطلاحاً زبان اندیکاتورها را بلد باشید. در ادامه اندیکاتورها و نشانههایی که به تریدرها میدهند را تفسیر میکنیم:

- تفسیر سیگنالهای MACD:

- تقاطع خط MACD و خط سیگنال: اگر خط MACD از زیر خط سیگنال به بالا عبور کند، این یک سیگنال خرید است که نشاندهنده قدرت روند صعودی است. بالعکس، اگر خط MACD از بالا به پایین خط سیگنال عبور کند، این یک سیگنال فروش و نشانهای از تضعیف روند صعودی است؛

- واگرایی: اگر قیمت در حال ایجاد سقفهای بالاتر است، اما MACD در حال ایجاد سقفهای پایینتر است، این یک سیگنال واگرایی است که نشاندهنده ضعف روند صعودی و احتمال بازگشت قیمت میباشد.

- تفسیر سیگنالهای RSI:

- سطوح اشباع خرید و فروش: اگر RSI به بالای ۷۰ برسد، معمولاً نشاندهنده وضعیت اشباع خرید است و احتمال بازگشت قیمت وجود دارد. Conversely, اگر RSI به زیر ۳۰ بیفتد، نشاندهنده اشباع فروش و احتمال بازگشت بهسمت بالا است؛

- واگرایی: مشابه MACD، اگر قیمت سقفهای جدیدی بسازد ولی RSI نتواند این سقفها را تأیید کند، این یک نشانه ضعف در روند است و ممکن است به بازگشت قیمت منجر شود.

- تفسیر سیگنالهای بولینگر باند:

- نوسانات: در یک روند صعودی قوی، قیمت بهطور مکرر به باند بالایی نزدیک میشود. این نشانهای از قدرت روند صعودی است. اگر قیمت به باند پایینی برسد و بهسمت باند بالایی حرکت کند، ممکن است به معنی شروع یک روند صعودی باشد؛

- انقباض باندها: زمانی که باندهای بولینگر به هم نزدیک میشوند، نشاندهنده کاهش نوسانات و احتمالاً یک حرکت قوی در یکی از جهات است. پساز انقباض، حرکت قوی قیمت میتواند نشاندهنده شروع یک روند جدید باشد.

در مجموع، اندیکاتورهای تأیید کننده روند مانند MACD، RSI و بولینگر باند به معاملهگران امکان میدهند تا قدرت روند را با دقت بیشتری ارزیابی کنند و نقاط ورود و خروج مناسب را شناسایی نمایند. با ترکیب این اندیکاتورها با تحلیل تکنیکال دیگر، معاملهگران میتوانند استراتژیهای موثرتری را برای موفقیت در بازارهای مالی توسعه دهند.

استراتژیهای معاملاتی براساس قدرت روند: ورود به معامله در روندهای قوی

قبلاز ورود به هر معامله، شناسایی روند قوی یکی از مهمترین مراحل است. برای این کار میتوان از ابزارهای مختلفی مانند خطوط روند، اندیکاتورهای تأیید کننده روند (مانند MACD و RSI) و الگوهای شمعی استفاده کرد. روندهای صعودی قوی معمولاً با سقفهای بالاتر و کفهای بالاتر مشخص میشوند، درحالیکه روندهای نزولی قوی با سقفهای پایینتر و کفهای پایینتر شناخته میشوند.

استفاده از چندین ابزار برای تأیید قدرت روند میتواند به شما کمک کند تا از ورود به معاملات اشتباه جلوگیری کنید. بهعنوان مثال، اگر قیمت در حال افزایش است و RSI نیز در حال نشاندادن وضعیت خرید بیشازحد نیست، این میتواند نشانهای از ادامه روند صعودی باشد.

پساز شناسایی یک روند قوی، مرحله بعدی تعیین نقاط ورود ایمن است. نقاط ورود میتوانند به چندین روش تعیین شوند:

استفاده از سطوح حمایت و مقاومت: در یک روند صعودی، میتوان در نزدیکی سطوح حمایت (کفهای قبلی) خرید کرد. این سطوح معمولاً نقاطی هستند که قیمت قبلاً در آنها بازگشته است و میتوانند بهعنوان نقاط ورود ایمن عمل کنند. در یک روند نزولی، نقاط ورود در نزدیکی سطوح مقاومت (سقفهای قبلی) تعیین میشوند.

- استفاده از تصحیحهای قیمتی: در طول یک روند قوی، معمولاً تصحیحهای کوتاهمدت بهوجود میآید. این تصحیحها میتوانند فرصتهای مناسبی برای ورود به معامله باشند. بهعنوان مثال، در یک روند صعودی، وقتی قیمت بهمدت کوتاهی کاهش مییابد، معاملهگران میتوانند از این فرصت استفاده کنند و در سطح پایینتر خرید کنند؛

- استفاده از سیگنالهای تکنیکالی: بسیاری از معاملهگران از الگوهای شمعی، میانگینهای متحرک و اندیکاتورها برای شناسایی نقاط ورود استفاده میکنند. بهعنوان مثال، وقتی که قیمت از یک میانگین متحرک (مثل MA50) عبور میکند و MACD نیز سیگنال خرید را نشان میدهد، این میتواند یک نقطه ورود ایمن باشد.

مدیریت ریسک یک جنبه حیاتی در هر استراتژی معاملاتی است و باید بهطور جدی در نظر گرفته شود. برای مدیریت ریسک در روندهای قوی، میتوان از روشهای زیر استفاده کرد:

- تعیین حد ضرر (Stop Loss): تعیین حد ضرر در سطحی زیر نقاط ورود یا سطح حمایت میتواند به جلوگیری از زیانهای بزرگ کمک کند. بهطورکلی، فاصله حد ضرر باید منطقی باشد و براساس نوسانات بازار و تحلیل فنی تعیین شود؛

- نسبت ریسک به پاداش: قبلاز ورود به معامله، نسبت ریسک به پاداش را محاسبه کنید. این نسبت باید حداقل ۱:۲ باشد، به این معنی که پاداش بالقوه باید حداقل دو برابر ریسک باشد. این کمک میکند تا اطمینان حاصل شود که حتی با وجود زیانهای متوالی، در بلندمدت سودآور خواهید بود؛

- تنظیم اندازه موقعیت (Position Sizing): تعیین اندازه مناسب موقعیت یکی از مؤلفههای کلیدی مدیریت ریسک است. با توجه به موجودی حساب و سطح ریسک، اندازه هر معامله باید به گونهای باشد که زیانها در صورت بروز وضعیت نامطلوب قابلتحمل باشند.

پساز ورود به معامله، لازم است بهطور مداوم وضعیت بازار و روند را بررسی کنید. اگر نشانههایی از تضعیف روند مشاهده کردید، ممکن است نیاز باشد تا تصمیم به خروج از معامله بگیرید. همچنین، با تغییر شرایط بازار، میتوانید نقاط حد ضرر و حد سود خود را اصلاح کنید تا از سود خود محافظت کنید.

نکات مهم درمورد تشخیص قدرت روند

تثبیت قیمت به دورهای گفته میشود که بازار در یک محدوده خاص حرکت میکند و نوسانات بزرگ در قیمتها مشاهده نمیشود. این مرحله اهمیت بالایی در تحلیل تکنیکال دارد، زیرا تثبیت قیمت معمولاً پیشزمینه تغییرات بزرگ یا شکستن روندهای قبلی است. تشخیص صحیح تثبیت قیمت و تفاوت آن با نوسانات عادی به معاملهگران کمک میکند تا به درستی قدرت روند را ارزیابی کنند. تثبیت قیمت معمولاً نشاندهنده استراحت بازار پساز یک حرکت قوی است و معاملهگران حرفهای اغلب از این دورهها برای برنامهریزی حرکات آتی استفاده میکنند.

تشخیص قدرت روند در پرایس اکشن یک مهارت پیچیده است که با چالشهای متعددی همراه است. گاهی اوقات، سیگنالهای گمراهکننده ممکن است معاملهگران را به اشتباه بیاندازند و باعث ورود زودهنگام یا دیرهنگام به معامله شوند. علاوهبراین، استفاده نادرست از اندیکاتورها یا تحلیلهای ناکافی میتواند به زیانهای مالی منجر شود.

روندها بهطور دائم تغییر میکنند و بسیاری از عوامل خارجی، مانند اخبار اقتصادی یا رویدادهای سیاسی، میتوانند بر قدرت روند تأثیر بگذارند. از این رو، همیشه این خطر وجود دارد که روند قوی بهسرعت تضعیف شود یا تغییر جهت دهد و به خسارتهای پیشبینینشده منجر شود.

یکی از نکات کلیدی در تشخیص درست قدرت روند، تمرین و تجربه مداوم است. تجربه به معاملهگران کمک میکند تا رفتارهای مختلف بازار را درک کرده و با گذشت زمان مهارت خود را در تشخیص روندها افزایش دهند. بررسی گذشته نمودارها و آزمایش استراتژیهای مختلف در شرایط مختلف بازار میتواند به تسلط بیشتر بر این مهارت کمک کند.

بدون تمرین و تجربه کافی، احتمال اشتباه در تشخیص قدرت روند بالا است و ممکن است منجر به ورود یا خروج نادرست از معاملات شود. بههمیندلیل، معاملهگران تازهکار باید ابتدا به تمرین در حسابهای آزمایشی بپردازند و سپس با دقت بیشتری وارد معاملات واقعی شوند.

مزایا و معایب تشخیص درست روند در پرایس اکشن

| مزایا | معایب |

|---|---|

| سودآوری بالاتر: تشخیص درست روند باعث میشود معاملهگران بتوانند در نقاط مناسب وارد بازار شوند و از حرکتهای بزرگ قیمت بهرهمند شوند. | ریسک بالا در صورت تشخیص اشتباه: حتی یک اشتباه کوچک در تشخیص روند میتواند منجر به زیانهای قابلتوجهی شود، بهویژه اگر با اهرمهای بالا معامله کنید. |

| تصمیمگیری بهتر: تحلیل دقیق روند به معاملهگران امکان میدهد با اطلاعات بیشتری وارد بازار شوند و تصمیمات دقیقتری در مورد نقاط ورود و خروج بگیرند. | زمانبر بودن تحلیلها: بررسی روندها و تأیید صحت آنها نیاز به زمان و تجربه دارد. گاهی ممکن است معاملهگران فرصتهای مهم را از دست بدهند. |

| مدیریت ریسک مؤثرتر: با تشخیص صحیح روند، میتوان حد ضرر و حد سود را بهصورت بهینهتری تعیین کرد و از زیانهای بزرگ جلوگیری نمود. | احتمال سیگنالهای گمراهکننده: گاهی اوقات سیگنالهای روند ممکن است بهدلیل نوسانات کوتاهمدت یا اخبار غیرمنتظره گمراهکننده باشند و به تصمیمگیری نادرست منجر شوند. |

| انعطافپذیری در انتخاب استراتژی: معاملهگران میتوانند استراتژیهای مختلفی براساس قدرت روند اتخاذ کنند؛ مانند ورود به بازار در ابتدای یک روند قوی. | استرس و فشار روانی: بهویژه در بازارهای پرنوسان، معاملهگران ممکن است با استرس زیادی روبرو شوند و فشارهای روانی زیادی برای درست بودن تحلیل خود احساس کنند. |

| توانایی شناسایی فرصتهای بلندمدت: تشخیص درست روند به معاملهگران کمک میکند تا به موقع در روندهای طولانیمدت شرکت کنند و از افزایش یا کاهش قیمتها بهرهبرداری کنند. | نیاز به دانش و تجربه زیاد: تشخیص صحیح روندها نیازمند یادگیری و تجربه فراوان است، و معاملهگران تازهکار ممکن است با دشواریهای زیادی روبرو شوند. |

| حداقلسازی معاملات نادرست: با شناخت دقیق از روندها، میتوان تعداد معاملات نادرست و زیانده را کاهش داد و تمرکز را بر روی فرصتهای صحیح معطوف کرد. | ناتوانی در پیشبینی دقیق تغییرات: حتی با تشخیص درست روند، عوامل غیرقابل پیشبینی مانند اخبار اقتصادی یا تحولات سیاسی میتوانند روند را تغییر دهند. |

این جدول مزایا و معایب تشخیص درست روند در پرایس اکشن را بهصورت جامع نشان میدهد و اهمیت تمرکز و دقت در تحلیلهای روند را برجسته میکند.

پراپ FORFX

پراپ FORFX نمونه از پراپفرم های معتبر است که با بروکر معتبر Opofinance همکاری میکند. بروکر Opofinance که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شده، اخیراً مجوز ASIC را دریافت کرده است. این همکاری میان FORFX و Opofinance به ارائه برنامههای مختلفی برای تریدرها در حوزه پراپتریدینگ منجر شده است. از جمله برنامههای اصلی این پراپفرم میتوان به موارد زیر اشاره کرد:

- طرح حساب دمو: این طرح شامل دو مدل چالش است. مدل اول با نام «حرفهای» به تریدرها این امکان را میدهد که از بین تنظیمات ریسک نرمال و پر ریسک، گزینهای را که با استراتژی آنها سازگار است، انتخاب کنند؛

- مدل فوق حرفهای: این مدل نیز شامل تنظیمات ریسک نرمال و پر ریسک مشابه مدل حرفهای است، اما با دو تفاوت اصلی. اول، در مدل فوق حرفهای، تقسیم سود به میزان ۹۰ درصد است و دوم، در این مدل تریدرها میتوانند از امکان تکرار رایگان استفاده کنند؛ هرچند که باید توجه داشته باشید که فورافایکس یک پراپ رایگان نیست.

یکی از ویژگیهای برجسته این همکاری، برنامه حساب لایو است که به تریدرها اجازه میدهد با استفاده از حساب شخصی خود در چالشهای پراپ شرکت کنند. در این طرح، نیازی به خرید جداگانه چالش نیست و تنها کافی است که تریدرها حساب پراپ خود را در بروکر Opofinance افتتاح و مبلغ موردنظر را واریز کنند. پساز واریز مبلغ، حساب فعال شده و چالش با انجام اولین معامله آغاز میشود. در صورت موفقیت در این چالش، حساب تریدر به حساب فاند شده تبدیل خواهد شد.

جمع بندی

تشخیص قدرت روند در پرایس اکشن یکی از مهمترین مهارتها برای معاملهگران بازارهای مالی است. این مهارت به آنها کمک میکند تا با تحلیل رفتار قیمت و استفاده از ابزارهای تکنیکال، روندهای قوی و ضعیف را بهدرستی شناسایی کرده و تصمیمات معاملاتی خود را براساس این تحلیلها بهینهسازی کنند. تشخیص صحیح قدرت روند نهتنها منجر به ورود و خروج بهموقع از معاملات میشود، بلکه به کاهش ریسک و افزایش سودآوری کمک میکند.

با استفاده از روشهای مختلف، از جمله تحلیل ساختار شمعی، خطوط روند، حجم معاملات و اندیکاتورهای تأیید کننده روند مانند MACD و RSI، معاملهگران میتوانند دید بهتری نسبت به قدرت روند کسب کنند. با این حال، تشخیص درست همیشه ساده نیست و نیازمند تجربه و تمرین مداوم است تا معاملهگر بتواند در مواجهه با چالشهای بازار از تصمیمات صحیح بهرهبرداری کند. در نهایت، تشخیص قدرت روند نقش کلیدی در موفقیت استراتژیهای معاملاتی ایفا میکند و تمرکز روی این مهارت میتواند به معاملهگران کمک کند تا با اطمینان بیشتری به مدیریت سرمایه و معاملات خود بپردازند.

چگونه میتوان قدرت یک روند را در پرایس اکشن تشخیص داد؟

قدرت یک روند در پرایس اکشن را میتوان از طریق تحلیل ساختار شمعها، خطوط روند، و اندیکاتورهای تکنیکال مانند MACD، RSI، و حجم معاملات تشخیص داد. شمعهای بلند و بدنههای بزرگ در نمودار شمعی نشاندهنده یک روند قوی هستند، درحالیکه سایههای کوتاه یا نبود سایه نیز به قدرت آن اشاره دارند. همچنین، سقفها و کفهای بالاتر در روند صعودی و پایینتر در روند نزولی به قدرت روند کمک میکنند. استفاده از این ابزارها به معاملهگر کمک میکند تا قدرت روند را به درستی ارزیابی کند.

تفاوت بین روند قوی و ضعیف در پرایس اکشن چیست؟

روند قوی با حرکات قیمتی مداوم و پایدار و نوسانات کم مشخص میشود. در روندهای قوی، قیمت بهطور منظم سقفها و کفهای جدیدی ایجاد میکند و حجم معاملات نیز معمولاً بالا است. در مقابل، روندهای ضعیف دارای نوسانات زیاد و حرکتهای نامنظم هستند و قیمت بهسختی میتواند از محدوده مشخصی خارج شود. روندهای ضعیف معمولاً با تثبیت قیمت در محدودههای کوچک و تغییرات ناگهانی همراه هستند که باعث میشود معاملهگران کمتر بتوانند از آنها بهرهبرداری کنند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!