شاخص داوجونز یکی از مهمترین شاخصهای بورس در جهان است که بهعنوان نمایندهای از وضعیت بازار سهام ایالات متحده، از توجه ویژهای برخوردار است. این شاخص که عملکرد ۳۰ شرکت بزرگ و تأثیرگذار آمریکا را دنبال میکند، بهعنوان معیاری برای ارزیابی سلامت اقتصاد جهانی نیز مورد استفاده قرار میگیرد. عوامل متعددی از جمله شرایط اقتصادی، تغییرات نرخ بهره، تحولات سیاسی و تصمیمات شرکتها بر شاخص داوجونز تأثیرگذار هستند. آگاهی از این عوامل به سرمایهگذاران کمک میکند تا درک بهتری از روند این شاخص پیدا کنند و تصمیمات معاملاتی هوشمندانهتری بگیرند. این درک میتواند بهویژه برای معاملهگران فعال در بازارهای سهام و فارکس، یا کسانی که در زمینه پراپ تریدینگ فعالیت میکنند، مفید باشد. در این مقاله به بررسی مهمترین عوامل موثر بر شاخص داوجونز میپردازیم. با ما همراه باشید.

شاخص داوجونز چیست؟

برای اینکه بهطور دقیق عوامل موثر بر شاخص داوجونز را بررسی کنیم، ابتدا باید بدانید که شاخص داوجونز (Dow Jones Industrial Average یا DJIA) یکی از قدیمیترین و معتبرترین شاخصهای بورس جهان است که وضعیت ۳۰ شرکت بزرگ و تأثیرگذار در اقتصاد ایالات متحده را نشان میدهد. این شاخص توسط چارلز داو و ادوارد جونز، بنیانگذاران روزنامه والاستریت ژورنال، در سال ۱۸۹۶ ایجاد شد. هدف از طراحی این شاخص، ارائهی دیدی کلی از وضعیت بازار سهام و عملکرد شرکتهای صنعتی بزرگ آمریکا بود.

در ابتدا، شاخص داوجونز فقط شامل ۱۲ شرکت صنعتی بزرگ بود که عمدتاً در زمینه راهآهن، شکر، تنباکو و نفت فعالیت داشتند. اما با گذشت زمان، تغییرات زیادی در ترکیب شرکتهای این شاخص ایجاد شد و امروزه شامل ۳۰ شرکت از صنایع مختلف، از جمله فناوری، مالی و سلامت است.

این شاخص بهدلیل تعداد کم و ارزش بالای شرکتهای موجود در آن، یکی از مهمترین شاخصهای اقتصادی بهشمار میرود و بهعنوان معیار ارزیابی وضعیت کلی اقتصاد و بازار بورس ایالات متحده مورد توجه قرار میگیرد.

چرا شاخص داوجونز اهمیت دارد؟

شاخص داوجونز اهمیت ویژهای در بازارهای مالی دارد و دنبال کردن آن برای سرمایهگذاران و تحلیلگران دلایل مختلفی دارد:

- شاخص داوجونز، بهدلیل نمایندگی ۳۰ شرکت بزرگ و تأثیرگذار آمریکا، بهعنوان یکی از مهمترین معیارهای ارزیابی وضعیت اقتصاد آمریکا محسوب میشود. ازآنجاکه اقتصاد آمریکا نقش مهمی در اقتصاد جهانی دارد، تغییرات این شاخص میتواند وضعیت کلی اقتصاد جهانی را نیز منعکس کند. بنابراین، دنبال کردن شاخص داوجونز به سرمایهگذاران دیدگاهی کلی از سلامت اقتصاد جهانی ارائه میدهد؛

- بسیاری از سرمایهگذاران به شاخص داوجونز بهعنوان راهنمایی برای تصمیمات سرمایهگذاری خود نگاه میکنند. زمانی که شاخص رشد میکند، معمولاً نشاندهنده تمایل سرمایهگذاران به خرید سهام و رشد بازار است؛ در مقابل، افت شاخص میتواند نشانهای از نگرانیهای اقتصادی و کاهش تمایل به سرمایهگذاری باشد. این تغییرات به سرمایهگذاران کمک میکند تا بهتر تصمیم بگیرند که وارد بازار شوند یا از آن خارج شوند؛

- شاخص داوجونز بهدلیل اعتبار و قدمت خود، تأثیر زیادی بر روانشناسی بازارهای مالی دارد. تغییرات این شاخص معمولاً بهسرعت در سایر بازارهای بورس، ارز، طلا و حتی بازارهای خارج از آمریکا منعکس میشود. بهاینترتیب، پیگیری شاخص داوجونز برای تحلیلگران و سرمایهگذاران در سطح جهانی مهم است تا با تغییرات بازارها هماهنگ شوند؛

- شاخص داوجونز اغلب بهعنوان پیشزمینهای برای پیشبینیهای اقتصادی و مالی مورد استفاده قرار میگیرد. تحلیلگران از روندها و تغییرات این شاخص برای ارزیابی آینده بازار و اقتصاد استفاده میکنند. بههمیندلیل، دنبال کردن این شاخص به سرمایهگذاران کمک میکند تا با پیشبینیهای دقیقتر، تصمیمات آگاهانهتری بگیرند.

بهطور خلاصه، شاخص داوجونز بهعنوان یک شاخص معتبر و نمایانگر وضعیت اقتصادی، ابزار مهمی برای ارزیابی سلامت بازار، تصمیمگیریهای سرمایهگذاری و تحلیل روندهای مالی در سطح جهانی است.

نحوه محاسبه شاخص داوجونز

محاسبه شاخص داوجونز (DJIA) بهطور ساده با جمع قیمت سهام ۳۰ شرکت بزرگ در این شاخص و تقسیم نتیجه بر عددی بهنام «مقسومعلیه» انجام میشود. این مقسومعلیه عددی متغیر است که برای تنظیم و جلوگیری از تأثیر رویدادهای غیرعادی مانند تقسیم سهام یا ادغام شرکتها به کار میرود. بهاینترتیب، داوجونز تغییرات کلی و روزمره قیمت سهام این ۳۰ شرکت را بهعنوان میانگینی از وضعیت بازار نشان میدهد.

اگر قیمت سهام شرکتهای موجود در داوجونز افزایش یابد، شاخص نیز افزایش پیدا میکند و برعکس. بهدلیل استفاده از مقسومعلیه، تغییرات قیمت سهام شرکتها بدون اینکه دچار نوسانهای غیرواقعی شود، به شکلی پایدارتر و دقیقتر در شاخص منعکس میشود.

عوامل کلان و خرد اقتصادی

در لیست عوامل موثر بر شاخص داوجونز عوامل کلان و خرد اقتصادی نقش بالایی دارند.

هر کدام از این دستهها، به شکلی متفاوت بر بازار و شاخصهایی مثل داوجونز تاثیر میگذارند.

عوامل کلان اقتصادی

عوامل کلان اقتصادی، فاکتورهایی هستند که بر کل اقتصاد یا بخشهای عمدهای از آن تأثیر میگذارند. این عوامل، در سطح گستردهتری عمل میکنند و معمولاً شرایط عمومی بازار و وضعیت اقتصادی کشور یا حتی جهان را منعکس میکنند. مهمترین عوامل کلان اقتصادی شامل موارد زیر است:

| عوامل کلان اقتصادی | توضیحات |

|---|---|

| نرخ بهره | تغییرات در نرخ بهره توسط بانک مرکزی میتواند هزینه وامگیری و سرمایهگذاری را تحت تاثیر قرار دهد و بهاینترتیب بر بازار سهام و شاخصها اثر بگذارد. |

| نرخ تورم | افزایش یا کاهش سطح عمومی قیمتها، که قدرت خرید مصرفکنندگان و سیاستهای پولی و مالی دولت را متاثر میکند. |

| نرخ بیکاری | نرخ بیکاری نشانهای از وضعیت اشتغال و تولید در اقتصاد است؛ افزایش بیکاری معمولاً نشانه رکود اقتصادی و کاهش آن نشانه رونق است. |

| رشد اقتصادی | رشد تولید ناخالص داخلی (GDP) معیاری از سلامت و رشد کلی اقتصاد است و تغییرات آن میتواند به سرمایهگذاران سیگنالهای مهمی درباره وضعیت بازار بدهد. |

عوامل خرد اقتصادی

عوامل خرد اقتصادی بر شرکتها و صنایع خاصی تأثیر دارند و به جای کلیت اقتصاد، بیشتر در سطح کسبوکارها و بخشهای خاص عمل میکنند. این عوامل بیشتر به شرایط و عملکرد داخلی شرکتها و صنایع مربوط میشوند و تصمیمگیریهای سرمایهگذاران در این زمینه به جزئیات شرکتها و بخشهای خاص توجه دارد. برخی از عوامل خرد اقتصادی عبارتاند از:

| عوامل خرد اقتصادی | توضیحات |

|---|---|

| عملکرد مالی شرکتها | گزارشهای مالی شامل درآمد، سود و هزینههای شرکتها، که وضعیت سودآوری و رشد یک شرکت را نشان میدهد. |

| رقابت در صنعت | سطح رقابت و سهم بازار هر شرکت در صنعت خاصی که فعالیت دارد، بر عملکرد مالی و سهم بازار آن تأثیرگذار است. |

| تصمیمات مدیریتی | تصمیمات مهم مدیریت یک شرکت مانند استراتژیهای توسعه، ادغام یا خرید، و تغییرات در ساختار سازمانی، مستقیماً بر عملکرد و قیمت سهام آن تأثیر دارد. |

| عرضه و تقاضای محصولات | میزان تقاضا برای محصولات یا خدمات یک شرکت، و نیز توانایی آن در تأمین این تقاضا، میتواند بر درآمد و قیمت سهام آن تاثیر بگذارد. |

تفاوت عوامل کلان و خرد

بهطور خلاصه، عوامل کلان بر کل اقتصاد یا بازار تاثیر دارند و به مسائل گستردهای مانند نرخ بهره و رشد اقتصادی میپردازند؛ در حالی که عوامل خرد محدود به شرکتها یا صنایع خاص هستند و بیشتر بر عملکرد و تصمیمات داخلی آنها تمرکز میکنند. در تحلیلهای اقتصادی، هر دو نوع عوامل اهمیت دارند و ترکیب آنها به تحلیلگران کمک میکند تا تصویر جامعتری از وضعیت بازار و سهام داشته باشند.

عوامل موثر بر شاخص داوجونز؛ عوامل کلان اقتصادی

شاخص داوجونز تحت تأثیر عوامل کلان اقتصادی مختلفی قرار دارد که نشاندهنده وضعیت کلی اقتصاد و بازار مالی هستند. در ادامه، به بررسی این عوامل کلان و نحوه تأثیرگذاری آنها بر شاخص داوجونز میپردازیم.

سیاستهای پولی

سیاستهای پولی با تعیین نرخ بهره و اجرای عملیات بازار آزاد، تأثیر قابلتوجهی بر هزینههای استقراض، سرمایهگذاری و در نهایت بر عملکرد بازار سهام و شاخص داوجونز دارد.

- نرخ بهره فدرال رزرو: نرخ بهره تعیینشده توسط فدرال رزرو، هزینه استقراض برای شرکتها و مصرفکنندگان را تحت تأثیر قرار میدهد. با افزایش نرخ بهره، هزینههای استقراض افزایش یافته و هزینه فرصت سرمایهگذاری در سهام بیشتر میشود، که میتواند باعث کاهش جذابیت بازار سهام و در نتیجه کاهش شاخص داوجونز شود. برعکس، کاهش نرخ بهره معمولاً منجر به افزایش سرمایهگذاری در بازار سهام و رشد شاخص میشود؛

- عملیات بازار آزاد و تزریق نقدینگی: فدرال رزرو با خرید اوراق بهادار در بازار آزاد، نقدینگی بیشتری به اقتصاد تزریق میکند. این اقدام باعث میشود تا سرمایهگذاران تمایل بیشتری به خرید سهام داشته باشند، که به رشد شاخص داوجونز کمک میکند. همچنین، نقدینگی بیشتر بهمعنای کاهش نرخ بهره است که به رشد اقتصادی و بازار سهام کمک میکند.

سیاستهای مالی

سیاستهای مالی با تأثیرگذاری بر هزینههای دولت و سیاستهای مالیاتی، نقش مهمی در تحریک اقتصادی و تعیین روند شاخص داوجونز ایفا میکنند.

- هزینههای دولت، درآمدها و کسری بودجه: هزینههای دولت میتواند باعث تحریک اقتصادی شود و به نفع شرکتها و رشد اقتصادی باشد؛ در نتیجه، شاخص داوجونز نیز افزایش مییابد. ازطرفدیگر، افزایش کسری بودجه دولت میتواند منجر به کاهش اعتماد سرمایهگذاران و تأثیر منفی بر شاخص باشد؛

- سیاستهای مالیاتی: کاهش مالیاتها میتواند درآمد شرکتها و مصرفکنندگان را افزایش دهد و باعث رشد بازار سهام شود. بهویژه، کاهش مالیات شرکتها، سودآوری آنها را افزایش میدهد که به نوبه خود باعث رشد شاخص داوجونز میشود. افزایش مالیاتها میتواند تأثیر منفی داشته و باعث کاهش شاخص شود.

نرخ تورم

نرخ تورم با تأثیر بر ارزش پول و هزینههای تولید، همچنین واکنش فدرال رزرو به آن، نقش اساسی در تعیین جذابیت سهام و عملکرد شاخص داوجونز ایفا میکند.

- تأثیر تورم بر ارزش پول و هزینه تولید: افزایش تورم باعث کاهش ارزش پول و افزایش هزینههای تولید میشود که میتواند منجر به کاهش سودآوری شرکتها شود. تورم بالا باعث کاهش جذابیت سهام و افت شاخص داوجونز میشود؛

- واکنش فدرال رزرو به نرخ تورم: اگر تورم از حد معینی بالاتر رود، فدرال رزرو ممکن است نرخ بهره را افزایش دهد تا تورم را کنترل کند. افزایش نرخ بهره، همانطور که ذکر شد، میتواند هزینههای استقراض را افزایش داده و رشد بازار سهام را کاهش دهد، که باعث افت شاخص داوجونز میشود.

نرخ بیکاری

نرخ بیکاری با افزایش قدرت خرید مصرفکنندگان و تأثیر مثبت بر سودآوری شرکتها، نقشی کلیدی در رشد اقتصادی و عملکرد شاخص داوجونز ایفا میکند.

- رابطه بین نرخ بیکاری و قدرت خرید مصرفکنندگان: کاهش نرخ بیکاری بهمعنای افزایش اشتغال و قدرت خرید مصرفکنندگان است. این امر به رشد اقتصادی و افزایش فروش شرکتها کمک میکند و میتواند موجب رشد شاخص داوجونز شود؛

- تأثیر نرخ بیکاری بر سودآوری شرکتها: نرخ بیکاری پایینتر باعث میشود تا شرکتها با تقاضای بیشتری روبهرو شوند که به افزایش درآمد و سودآوری آنها کمک میکند. این امر تأثیر مثبتی بر شاخص داوجونز خواهد داشت، در حالی که نرخ بیکاری بالا معمولاً باعث کاهش فروش و سودآوری شرکتها و در نتیجه کاهش شاخص میشود.

تولید ناخالص داخلی (GDP)

تولید ناخالص داخلی (GDP) با نشان دادن رشد اقتصادی و تأثیر آن بر انتظارات سرمایهگذاران، نقش حیاتی در افزایش فروش شرکتها و بهبود عملکرد شاخص داوجونز ایفا میکند.

- رشد اقتصادی و تأثیر آن بر سودآوری شرکتها: رشد GDP نشاندهنده رونق اقتصادی است که به شرکتها کمک میکند تا به فروش و درآمد بیشتری دست یابند. این امر به نوبه خود منجر به افزایش قیمت سهام و شاخص داوجونز میشود؛

- پیشبینیهای رشد اقتصادی و تأثیر بر انتظارات سرمایهگذاران: انتظارات سرمایهگذاران نسبت به رشد اقتصادی آینده نیز تأثیر قابلتوجهی بر شاخص داوجونز دارد. اگر پیشبینیها نشاندهنده رشد اقتصادی بالا باشد، سرمایهگذاران به سرمایهگذاری در بازار سهام تمایل بیشتری خواهند داشت، که به رشد شاخص داوجونز کمک میکند؛ در مقابل، پیشبینیهای منفی باعث نگرانی سرمایهگذاران و کاهش شاخص میشود.

عوامل موثر بر شاخص داوجونز؛ عوامل خرد اقتصادی

شاخص داوجونز بهجز عوامل کلان، تحت تأثیر عوامل خرد اقتصادی نیز قرار دارد که به عملکرد و وضعیت خاص شرکتها و صنایع خاص مرتبط است. این عوامل میتوانند باعث نوسانات شاخص شده و توجه به آنها برای تحلیل دقیق بازار اهمیت دارد. در ادامه، به بررسی این عوامل میپردازیم.

- سودآوری شرکتها: سودآوری یک شرکت بهطور مستقیم بر قیمت سهام آن و در نتیجه شاخص داوجونز تأثیر میگذارد. زمانی که شرکتها سودآوری بالایی دارند، اعتماد سرمایهگذاران افزایش مییابد و باعث رشد شاخص میشود؛

- درآمد شرکتها: درآمد شرکتها یکی از معیارهای کلیدی است که بر شاخص داوجونز اثر دارد. افزایش درآمد شرکتهای تشکیلدهنده شاخص معمولاً نشاندهنده عملکرد قوی اقتصادی آنهاست و موجب رشد شاخص میشود؛

- چشمانداز آینده شرکتها: چشمانداز مثبت از رشد و توسعه آینده شرکتها، باعث افزایش ارزش سهام و رشد شاخص داوجونز میشود. بالعکس، اگر شرکتها پیشبینی نامطلوبی از آینده داشته باشند، قیمت سهام و شاخص تحت تأثیر قرار میگیرد.

رویدادهای شرکتهای خاص

رویدادهای شرکتهای خاص، مانند ادغام و خرید، عرضه اولیه سهام و تغییرات مدیریتی، میتوانند تأثیر چشمگیری بر ارزش سهام و نوسانات شاخص داوجونز داشته باشند.

- ادغام و خرید شرکتها: ادغام یا خرید شرکتها میتواند ارزش سهام را افزایش دهد، زیرا این نوع از تغییرات غالباً بهمعنای بهبود وضعیت مالی یا افزایش سهم بازار شرکت است. این رویدادها بهویژه در صورت موفقیتآمیز بودن، باعث رشد شاخص داوجونز میشوند؛

- عرضه اولیه سهام (IPO): عرضه اولیه سهام شرکتهای بزرگ میتواند توجه سرمایهگذاران را به خود جلب کند و بر بازار و شاخص تأثیر بگذارد. اگر شرکت جدید وارد ترکیب شاخص داوجونز شود، این امر به نوسانات کوتاهمدت شاخص منجر میشود؛

- تغییرات مدیریتی: تغییرات مدیریتی، بهویژه در شرکتهای بزرگ، میتواند بر اعتماد سرمایهگذاران تأثیر بگذارد. اگر مدیریت جدید، برنامههای استراتژیک موفقی را ارائه دهد، قیمت سهام آن شرکت و شاخص داوجونز میتواند رشد کند.

اعلامیههای سود

اعلامیههای سود با ارائه اطلاعات کلیدی درباره عملکرد شرکتها و تأثیر مستقیم آن بر قیمت سهام، نقش مهمی در نوسانات شاخص داوجونز ایفا میکنند.

- تأثیر نتایج مالی شرکتها بر قیمت سهام: اعلامیههای دورهای سود و نتایج مالی، اطلاعاتی کلیدی درباره عملکرد واقعی شرکتها ارائه میدهند. نتایج قویتر از انتظار، قیمت سهام و شاخص را بالا میبرد و نتایج ضعیفتر میتواند اثر منفی داشته باشد؛

- واکنش بازار به نتایج بهتر یا بدتر از انتظار: اگر نتایج مالی منتشر شده از انتظارات بازار بهتر باشد، سرمایهگذاران تمایل به خرید سهام پیدا کرده و شاخص افزایش مییابد؛ و اگر نتایج ضعیفتر باشد، باعث کاهش اعتماد و افت شاخص میشود.

تغییرات در ترکیب شاخص

گاهی اوقات، ترکیب شرکتهای موجود در شاخص داوجونز تغییر میکند. اضافه شدن یک شرکت با عملکرد قوی میتواند باعث افزایش شاخص شود، در حالی که حذف شرکتهای ضعیفتر نیز میتواند تأثیر مثبت یا منفی داشته باشد. این تغییرات معمولاً توسط تحلیلگران و سرمایهگذاران رصد میشود.

اعتماد سرمایهگذاران

اعتماد سرمایهگذاران به وضعیت بازار و شرایط اقتصادی میتواند تأثیر چشمگیری بر شاخص داشته باشد. اگر اعتماد سرمایهگذاران بالا باشد، احتمالاً تقاضا برای خرید سهام افزایش یافته و شاخص رشد میکند. در مقابل، کاهش اعتماد ممکن است باعث فروش سهام و افت شاخص شود.

عوامل خارجی موثر بر شاخص داوجونز

عوامل خارجی میتوانند تأثیرات قابلتوجهی بر شاخص داوجونز داشته باشند و اغلب نوسانات غیرقابل پیشبینی در بازار سهام ایجاد کنند. در ادامه به بررسی مهمترین این عوامل خارجی و چگونگی تأثیر آنها بر شاخص داوجونز میپردازیم.

رویدادهای سیاسی جهانی

رویدادهای سیاسی جهانی، از جمله جنگها، تحریمها و انتخابات، تأثیرات قابلتوجهی بر نوسانات شاخص داوجونز دارند و میتوانند اعتماد سرمایهگذاران را تحت تأثیر قرار دهند.

- جنگها، تحریمها و تنشهای سیاسی: درگیریهای نظامی، تحریمها و تنشهای بینالمللی معمولاً باعث افزایش نگرانی سرمایهگذاران میشود. این رویدادها میتوانند تأثیر منفی بر شاخص داوجونز بگذارند، زیرا سرمایهگذاران تمایل دارند داراییهای خود را بهسمت سرمایهگذاریهای امنتر منتقل کنند. همچنین، تحریمهای اقتصادی ممکن است مستقیماً بر برخی از شرکتهای شاخص داوجونز تأثیر بگذارد و در نتیجه شاخص را کاهش دهد؛

- انتخابات و تغییرات در دولتها: انتخابات در کشورهای بزرگ بهویژه آمریکا، اغلب باعث نوسانات قابلتوجهی در بازار سهام میشود. نتایج انتخابات و سیاستهای اقتصادی دولتهای جدید میتواند بهشکل مثبت یا منفی بر شاخص داوجونز تأثیر بگذارد. بهعنوانمثال، سیاستهای اقتصادی متمرکز بر کاهش مالیات یا تقویت کسبوکارها معمولاً موجب رشد شاخص میشود.

نوسانات قیمت کالاها

نوسانات قیمت کالاها، از جمله نفت و طلا، تأثیرات قابلتوجهی بر سودآوری شرکتها دارند و میتوانند نشانههایی از تغییرات تمایل سرمایهگذاران به بازار سهام را نشان دهند.

- تأثیر قیمت نفت، طلا و سایر کالاها بر شرکتها: قیمت نفت بهطور مستقیم بر صنایع انرژی و بهطور غیرمستقیم بر شرکتهای تولیدی تأثیرگذار است. افزایش قیمت نفت معمولاً باعث افزایش هزینههای تولید برای بسیاری از شرکتها میشود و به کاهش سودآوری آنها میانجامد. به همین ترتیب، قیمت طلا بهعنوان دارایی امن، در دورههای ناپایداری اقتصادی افزایش مییابد و میتواند نشانهای از کاهش تمایل به سرمایهگذاری در بازار سهام باشد. نوسانات قیمت سایر کالاها نیز، بسته به وابستگی شرکتهای موجود در شاخص به این کالاها، میتواند تأثیرات مشابهی داشته باشد.

نرخ ارز

تغییرات نرخ ارز، بهویژه دلار آمریکا، بر شرکتهای چندملیتی تأثیرگذار است. تقویت دلار معمولاً باعث کاهش رقابتپذیری محصولات آمریکایی در بازارهای جهانی میشود و در نتیجه سودآوری این شرکتها را کاهش میدهد. از طرفی، کاهش ارزش دلار باعث افزایش رقابتپذیری و صادرات شرکتهای آمریکایی میشود و میتواند شاخص داوجونز را تحت تأثیر مثبت قرار دهد.

وقایع غیرمنتظره

رویدادهای غیرمنتظره مانند بلایای طبیعی، بحرانهای بهداشتی (مثل همهگیریها) و سایر بحرانهای غیرقابل پیشبینی میتوانند تأثیرات عمدهای بر شاخص داوجونز بگذارند. بهعنوانمثال، همهگیری ویروس کرونا در سال ۲۰۲۰ باعث کاهش شدید شاخصهای سهام از جمله داوجونز شد، زیرا نگرانی از کاهش فعالیتهای اقتصادی و رشد اقتصادی منفی به شکل گستردهای بر بازار تأثیر گذاشت.

تحلیل تکنیکال و شاخص داوجونز

تحلیل تکنیکال در بررسی و پیشبینی شاخص داوجونز (DJIA) نقش مهمی ایفا میکند و به معاملهگران کمک میکند تا با بررسی الگوها و اندیکاتورهای خاص، روندهای بازار را شناسایی کنند و تصمیمات معاملاتی بهتری بگیرند. در ادامه، به بررسی نقش تحلیل تکنیکال، اندیکاتورهای پرکاربرد و الگوهای نموداری در تحلیل شاخص داوجونز میپردازیم.

نقش تحلیل تکنیکال در پیشبینی حرکت شاخص

یکیی از عوامل موثر بر شاخص داوجونز اطلاعاتی است که میتوانید از نمودار استخراج کنید. تحلیل تکنیکال بر این فرض استوار است که اطلاعات مربوط به قیمت و حجم معاملات در گذشته، اطلاعات کافی برای پیشبینی روندهای آینده را در خود دارد. با بررسی این اطلاعات، تحلیلگران تکنیکال میتوانند نقاط ورود و خروج بهینه، شناسایی روندهای صعودی و نزولی، و سطوح حمایت و مقاومت را برای شاخص داوجونز تعیین کنند.

برای مثال، اگر شاخص داوجونز در سطوح مقاومت کلیدی قرار گیرد، ممکن است به زودی با فشار فروش مواجه شود؛ در مقابل، اگر در سطوح حمایتی باشد، احتمال رشد آن افزایش مییابد. تحلیل تکنیکال بهاینترتیب به معاملهگران کمک میکند تا تصمیمات خود را براساس الگوها و سیگنالهای مشخص و عینی بگیرند.

اندیکاتورهای تکنیکال پرکاربرد برای شاخص داوجونز

| اندیکاتور | توضیحات |

|---|---|

| میانگین متحرک (Moving Averages) | میانگین متحرک یکی از پرکاربردترین اندیکاتورها برای شاخص داوجونز است. میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) کمک میکنند تا روندهای بلندمدت و کوتاهمدت شاخص مشخص شوند. برای مثال، میانگین متحرک ۵۰ روزه و ۲۰۰ روزه برای شناسایی روند کلی شاخص و تحلیلگران معمولاً تقاطع این میانگینها را بهعنوان سیگنال خرید یا فروش در نظر میگیرند. |

| شاخص قدرت نسبی (RSI) | RSI نشاندهنده وضعیت خرید و فروش بیشازحد است و از ۰ تا ۱۰۰ متغیر است. اگر شاخص داوجونز در محدوده بالای ۷۰ باشد، ممکن است بیشازحد خرید شده و احتمال اصلاح قیمت وجود دارد؛ و اگر زیر ۳۰ باشد، احتمالاً در وضعیت فروش بیشازحد قرار دارد و ممکن است به زودی بهبود یابد. |

| مکدی (MACD) | مکدی (MACD) با بررسی تفاوت میانگینهای متحرک کوتاهمدت و بلندمدت، به شناسایی تغییرات روند و نقاط برگشتی کمک میکند. سیگنالهای خرید و فروش معمولاً از طریق تقاطعهای مکدی و خط سیگنال به دست میآیند و به تحلیلگران در تشخیص آغاز یا پایان یک روند کمک میکنند. |

| باند بولینگر (Bollinger Bands) | باندهای بولینگر نشاندهنده نوسانات بازار هستند. هنگامی که باندها منبسط میشوند، نشاندهنده نوسانات بیشتر است، و وقتی که باندها منقبض میشوند، نوسانات کمتر است. قرار گرفتن شاخص در نزدیکی باند بالایی میتواند نشانه فشار خرید و احتمال کاهش قیمت باشد، و بالعکس قرار گرفتن در نزدیکی باند پایینی نشاندهنده فشار فروش و احتمال افزایش قیمت است. |

الگوهای نموداری و اهمیت آنها

| الگو | توضیحات |

|---|---|

| الگوی سر و شانه (Head and Shoulders) | این الگو نشاندهنده احتمال برگشت روند است. در حالت سر و شانه صعودی، این الگو معمولاً پساز روند صعودی شکل میگیرد و نشان میدهد که احتمالاً روند نزولی در پیش است؛ در حالی که سر و شانه معکوس میتواند در انتهای روند نزولی شکل بگیرد و احتمال صعود را نشان دهد. |

| الگوی دوقله و دوقعر (Double Top and Double Bottom) | این الگوها نیز از الگوهای برگشتی هستند. الگوی دوقله در بالای یک روند صعودی شکل میگیرد و نشاندهنده احتمال تغییر به روند نزولی است، در حالی که دوقعر در انتهای روند نزولی شکل میگیرد و نشاندهنده احتمال آغاز روند صعودی است. |

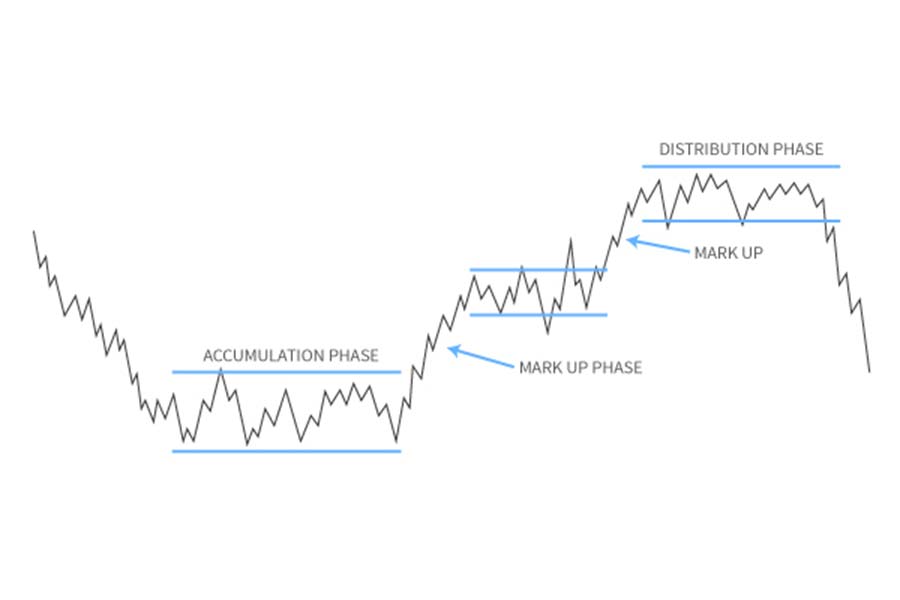

| مثلثها (Triangles) | مثلثها، شامل مثلث صعودی، نزولی و متقارن، به تحلیلگران کمک میکنند تا وضعیت انباشت یا توزیع و احتمال شکست بهسمت بالا یا پایین را ارزیابی کنند. برای مثال، یک مثلث صعودی که با شکست سطح مقاومت همراه باشد، به معنی احتمال رشد شاخص است. |

| کانالهای قیمتی (Price Channels) | کانالهای قیمتی به تحلیلگران کمک میکنند تا محدوده نوسان قیمت را شناسایی کنند. حرکت شاخص داوجونز درون یک کانال صعودی نشاندهنده روند صعودی و در یک کانال نزولی، نشاندهنده روند نزولی است. خروج از این کانالها میتواند سیگنال تغییر روند را فراهم کند. |

پراپ FORFX

پراپ FORFX نمونه از پراپفرم های معتبر است که با بروکر معتبر Opofinance همکاری میکند. بروکر Opofinance که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شده، اخیراً مجوز ASIC را دریافت کرده است. این همکاری میان FORFX و Opofinance به ارائه برنامههای مختلفی برای تریدرها در حوزه پراپتریدینگ منجر شده است. از جمله برنامههای اصلی این پراپفرم میتوان به موارد زیر اشاره کرد:

- طرح حساب دمو: این طرح شامل دو مدل چالش است. مدل اول با نام «حرفهای» به تریدرها این امکان را میدهد که از بین تنظیمات ریسک نرمال و پر ریسک، گزینهای را که با استراتژی آنها سازگار است، انتخاب کنند؛

- مدل فوق حرفهای: این مدل نیز شامل تنظیمات ریسک نرمال و پر ریسک مشابه مدل حرفهای است، اما با دو تفاوت اصلی. اول، در مدل فوق حرفهای، تقسیم سود به میزان ۹۰ درصد است و دوم، در این مدل تریدرها میتوانند از امکان تکرار رایگان استفاده کنند؛ هرچند که باید توجه داشته باشید که فورافایکس یک پراپ رایگان نیست.

یکی از ویژگیهای برجسته این همکاری، برنامه حساب لایو است که به تریدرها اجازه میدهد با استفاده از حساب شخصی خود در چالشهای پراپ شرکت کنند. در این طرح، نیازی به خرید جداگانه چالش نیست و تنها کافی است که تریدرها حساب پراپ خود را در بروکر Opofinance افتتاح و مبلغ مورد نظر را واریز کنند. پساز واریز مبلغ، حساب فعال شده و چالش با انجام اولین معامله آغاز میشود. در صورت موفقیت در این چالش، حساب تریدر به حساب فاند شده تبدیل خواهد شد.

سخن پایانی

در این مقاله به بررسی عوامل موثر بر شاخص داوجونز پرداختیم. شاخص داوجونز یکی از مهمترین شاخصهای بورس جهانی است و تحت تأثیر عوامل مختلفی قرار میگیرد که بر رفتار و جهتگیری آن اثرگذارند. در این مقاله به بررسی سه دسته از عوامل کلان اقتصادی، عوامل خرد اقتصادی، و عوامل خارجی پرداخته شد که هر یک به نحوی نوسانات شاخص داوجونز را شکل میدهند. عوامل کلان اقتصادی شامل سیاستهای پولی و مالی، نرخ تورم، نرخ بیکاری، و تولید ناخالص داخلی (GDP) هستند که بهعنوان شاخصهای اصلی رشد اقتصادی، روند کلی بازار را تحت تأثیر قرار میدهند.

عوامل خرد اقتصادی، به عملکرد و رویدادهای خاص شرکتهای حاضر در شاخص مانند سودآوری، درآمدها، اعلامیههای سود، و تغییرات در ترکیب شاخص میپردازند. همچنین، عوامل خارجی مانند رویدادهای سیاسی جهانی، نوسانات قیمت کالاها، نرخ ارز و وقایع غیرمنتظره نیز تأثیرات کوتاهمدت و بلندمدت بر شاخص دارند. درک و تحلیل این عوامل به سرمایهگذاران کمک میکند تا با دیدی جامعتر و هوشمندانهتر به بازار سهام نزدیک شوند و استراتژیهای سرمایهگذاری خود را بهگونهای تنظیم کنند که از فرصتها و چالشهای پیشروی شاخص داوجونز بهرهمند شوند.

چگونه سیاستهای پولی فدرال رزرو بر شاخص داوجونز تأثیر میگذارد؟

سیاستهای پولی فدرال رزرو، مانند تغییر نرخ بهره و عملیات بازار آزاد، تأثیر مستقیمی بر شاخص داوجونز دارد. بهعنوانمثال، افزایش نرخ بهره هزینه استقراض شرکتها را بالا میبرد و میتواند رشد اقتصادی را کاهش دهد که به نوبه خود باعث افت شاخص میشود. در مقابل، کاهش نرخ بهره و تزریق نقدینگی به بازار تمایل سرمایهگذاران به خرید سهام را افزایش میدهد و معمولاً باعث رشد شاخص میشود.

نوسانات قیمت کالاهایی مانند نفت و طلا چه تأثیری بر شاخص داوجونز دارد؟

قیمت نفت و طلا بر شرکتها و سرمایهگذاریها تأثیرگذار است. افزایش قیمت نفت میتواند هزینههای تولید را برای بسیاری از شرکتها بالا ببرد و در نتیجه سودآوری و ارزش سهام آنها را کاهش دهد که این امر شاخص داوجونز را نیز تحت تأثیر منفی قرار میدهد. همچنین، افزایش قیمت طلا، که بهعنوان دارایی امن در شرایط اقتصادی ناپایدار محسوب میشود، میتواند نشاندهنده کاهش تمایل سرمایهگذاران به سهام و افت شاخص باشد.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!