سیستم ایچیموکو یکی از ابزارهای تحلیل تکنیکال محبوب و قدرتمند است که به معاملهگران کمک میکند تا تصمیمات معاملاتی دقیقتری بگیرند. این سیستم بهطور ویژه برای شناسایی روندها، سطوح حمایت و مقاومت و نقاط ورود و خروج در بازارهای مالی طراحی شده است. برخلاف بسیاری از اندیکاتورهای دیگر که فقط یک جنبه خاص از بازار را تحلیل میکنند، ایچیموکو مجموعهای کامل از اطلاعات را در قالب چندین خط و سیگنال ارائه میدهد که بهطور همزمان دید جامعی از وضعیت بازار بهدست میدهد. یکی از جنبههای اصلی استفاده از ایچیموکو، سیگنالگیری از ترکیب خطوط مختلف آن مانند Tenkan-sen، Kijun-sen، Senkou Span A و B و Chikou Span است. این سیگنالها میتوانند به معاملهگران کمک کنند تا نقاط مناسب برای خرید و فروش را شناسایی کنند و از تغییرات احتمالی روند مطلع شوند. در این مقاله، به نحوه سیگنالگیری از ایچیموکو خواهیم پرداخت و به بررسی چگونگی استفاده از این اندیکاتور برای بهبود تصمیمات معاملاتی خواهیم پرداخت. علاوه بر این، معاملهگران میتوانند با استفاده از پراپ تریدینگ، استراتژیهای معاملاتی خود را تقویت کنند و با استفاده از منابع مالی بیشتر، ریسکهای خود را بهخوبی مدیریت کنند.

معرفی اندیکاتور ایچیموکو و اهمیت آن در تحلیل تکنیکال

ایچیموکو یک اندیکاتور تحلیل تکنیکال پیشرفته است که برای شناسایی روند بازار، سطوح حمایت و مقاومت، و نقاط ورود و خروج مورد استفاده قرار میگیرد. این سیستم توسط گوئیچی هوسودا در دهه ۱۹۳۰ توسعه داده شد و بهطور خاص برای تجزیه و تحلیل بازارهای مالی طراحی شده است.

ایچیموکو با استفاده از چندین خط و سیگنالهای مختلف، یک نمای کلی از وضعیت بازار فراهم میکند و به تحلیلگران این امکان را میدهد که علاوهبر شناسایی روند، نقاط کلیدی مانند سطوح برگشت قیمت، روندهای صعودی و نزولی، و همچنین محدودههای نوسان را شبیهسازی کنند.

نحوه تایید گرفتن برای ورود به معامله

این اندیکاتور بهویژه در بازارهای پرنوسان و با هدف شناسایی روندهای قوی و جلوگیری از سیگنالهای کاذب بسیار مفید است. ازآنجاکه ایچیموکو اطلاعات جامع و دقیقی در مورد روند بازار، حمایت و مقاومت، و حتی پیشبینیهای قیمتی ارائه میدهد، به یکی از ابزارهای محبوب در میان تحلیلگران تکنیکال تبدیل شده است.

اجزای تشکیلدهنده ایچیموکو

ایچیموکو از پنج خط اصلی تشکیل شده است که هرکدام اطلاعات مختلفی را در خصوص روند بازار و نقاط کلیدی تحلیل میکنند:

- تنکانسن (Tenkan-sen): این خط که به «خط تبدیل نیز شناخته میشود، از میانگین بالاترین و پایینترین قیمت در یک دوره کوتاهمدت (۹ دوره) محاسبه میشود. تنکانسن نمایانگر روند کوتاهمدت بازار است و تغییرات آن میتواند سیگنالهایی از تغییرات سریع روند را فراهم کند؛

- کیجونسن (Kijun-sen): به این خط «خط استاندارد» گفته میشود که از میانگین بالاترین و پایینترین قیمت در یک دوره بلندمدتتر (۲۶ دوره) محاسبه میشود. این خط نشاندهنده روند میانمدت بازار است و برای تعیین نقاط حمایت و مقاومت استفاده میشود؛

- سنکو اسپن A (Senkou Span A): سنکو اسپن A اولین خط از «ابر ایچیموکو» است که از میانگین تنکانسن و کیجونسن در یک دوره زمانی ۲۶ دورهای محاسبه میشود. این خط بهعنوان مرز بین نواحی حمایت و مقاومت عمل میکند؛

- سنکو اسپن B (Senkou Span B): سنکو اسپن B دومین خط از «ابر ایچیموکو» است که از میانگین بالاترین و پایینترین قیمت در یک دوره زمانی ۵۲ دورهای محاسبه میشود. این خط نیز برای تعیین نواحی حمایت و مقاومت قویتر در نمودار استفاده میشود؛

- چیکو اسپن (Chikou Span): چیکو اسپن یا «خط تاخیری» نشاندهنده قیمت فعلی است که ۲۶ دوره به عقب منتقل شده است. این خط به تحلیلگران کمک میکند تا مقایسهای بین قیمت فعلی و قیمت گذشته بازار انجام دهند و جهتگیری روند را شبیهسازی کنند.

کاربردهای ایچیموکو در تحلیل بازار

اندیکاتور ایچیموکو در تحلیل بازار کاربردهای فراوانی دارد و میتواند به تریدرها در شناسایی نقاط ورود و خروج و تصمیمگیری در مورد روندهای بازار کمک کند. برخی از کاربردهای کلیدی ایچیموکو شامل موارد زیر است:

- شناسایی روند بازار: ایچیموکو بهطور مؤثر روند بازار را شناسایی میکند. اگر قیمت بالاتر از «ابر ایچیموکو» باشد، بازار در روند صعودی قرار دارد و اگر قیمت پایینتر از ابر باشد، روند نزولی است. این ویژگی به تحلیلگران کمک میکند تا همواره با روند حرکت کنند؛

- نقاط حمایت و مقاومت: خط سنکو اسپن A و B نواحی حمایت و مقاومت را تعیین میکنند. زمانی که قیمت به این خطوط نزدیک میشود، احتمال برگشت قیمت وجود دارد، بنابراین این خطوط برای تعیین نقاط ورود و خروج مفید هستند؛

- سیگنالهای خرید و فروش: تقاطع بین تنکانسن و کیجونسن میتواند سیگنالهای خرید و فروش ایجاد کند. بهعنوانمثال، زمانی که تنکانسن از زیر کیجونسن عبور میکند، سیگنال خرید ایجاد میشود و برعکس، زمانی که تنکانسن از بالای کیجونسن عبور میکند، سیگنال فروش تولید میشود؛

- تحلیل پیشبینی قیمت: چیکو اسپن به تحلیلگران کمک میکند تا روندهای آینده بازار را پیشبینی کنند. اگر چیکو اسپن قیمتهای گذشته را بهسمت بالا یا پایین قطع کند، میتواند نشانهای از تغییر روند باشد.

بهطورکلی، ایچیموکو بهعنوان یک ابزار جامع، اطلاعات زیادی در خصوص روند، سطوح حمایت و مقاومت و حتی سیگنالهای خرید و فروش در اختیار معاملهگران قرار میدهد و به آنها کمک میکند تا با دقت بیشتری تصمیمگیری کنند.

سیگنالهای اصلی ایچیموکو

سیگنالهای ایچیموکو از ترکیب چندین اجزای اصلی آن استخراج میشود که به معاملهگران کمک میکند تا روند بازار را شناسایی کرده و نقاط ورود و خروج مناسبی را انتخاب کنند. در این قسمت، به توضیح سیگنالهای اصلی ایچیموکو خواهیم پرداخت که شامل عبور تنکانسن از کیجونسن، عبور قیمت از ابرها و نقش چیکو اسپن است. هر یک از این سیگنالها اطلاعات خاصی را در مورد بازار ارائه میدهند که میتواند به تصمیمگیریهای معاملاتی کمک کند.

عبور تنکانسن از کیجونسن

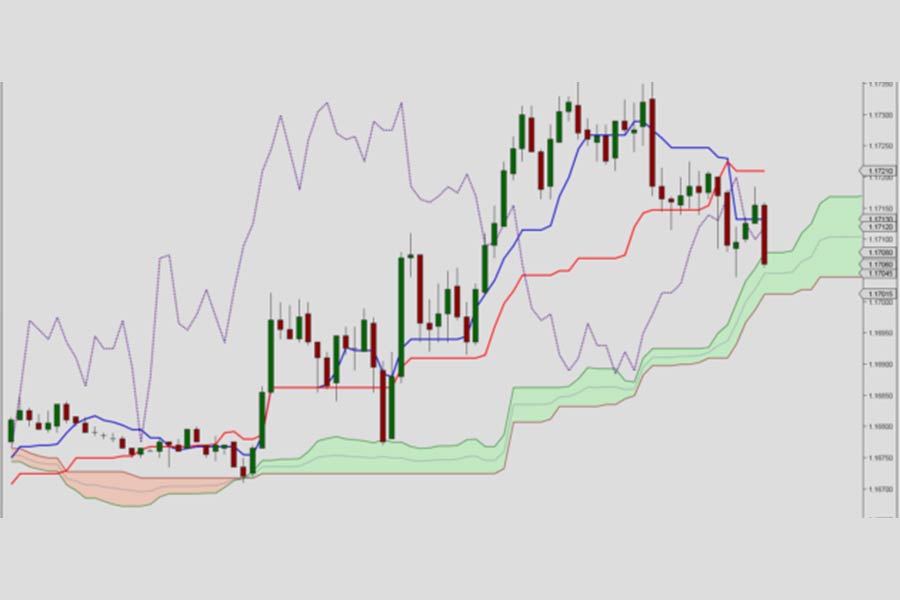

یکی از سیگنالهای اصلی ایچیموکو، عبور تنکانسن از کیجونسن است که معمولاً بهعنوان سیگنالهای خرید و فروش شناخته میشود. هنگامی که تنکانسن از کیجونسن از پایین به بالا عبور میکند، این سیگنال خرید به حساب میآید و نشاندهنده شروع یک روند صعودی است. در مقابل، وقتی که تنکانسن از بالا به پایین کیجونسن عبور میکند، سیگنال فروش صادر میشود و نشاندهنده آغاز یک روند نزولی است.

روش پیداکردن نقطه ورود در ایچیموکو

قدرت سیگنال بسته به شیب این خطوط متفاوت است. اگر خطوط تنکانسن و کیجونسن با زاویه تند و عمودی عبور کنند، نشاندهنده یک تغییر روند سریع و قوی است و این سیگنال از اعتبار بالاتری برخوردار است. اما اگر شیب خطوط کمتراست، سیگنال نشاندهنده تغییر روند ضعیفتری خواهد بود. بنابراین، در هنگام تحلیل این سیگنالها، باید به زاویه و شیب خطوط توجه ویژهای داشت.

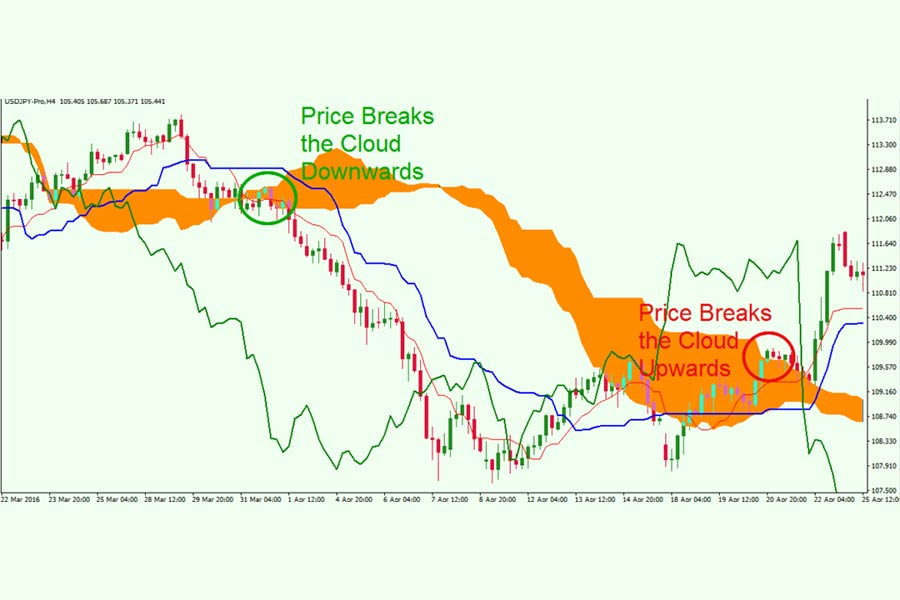

عبور قیمت از ابرها

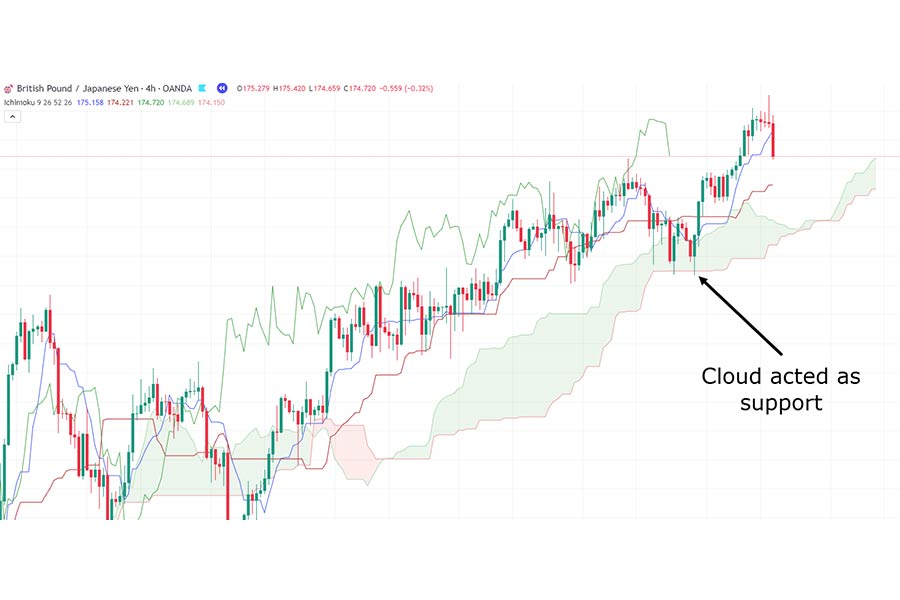

یکی دیگر از سیگنالهای کلیدی در سیستم ایچیموکو، عبور قیمت از ابر ایچیموکو است. هنگامی که قیمت از بالای ابر ایچیموکو عبور میکند، بهعنوان سیگنال خرید در نظر گرفته میشود و نشاندهنده یک روند صعودی است. برعکس، وقتی قیمت از زیر ابر عبور میکند، سیگنال فروش ایجاد میشود و نشاندهنده روند نزولی است. این سیگنالها تأیید کننده روند موجود هستند و نشان میدهند که قیمت در حال حرکت در جهت روند غالب بازار است.

ابر ایچیموکو که از سنکو اسپن A و سنکو اسپن B تشکیل شده، نقش سطوح حمایت و مقاومت را نیز ایفا میکند. زمانی که قیمت به ابر نزدیک میشود، این ابر میتواند بهعنوان یک سطح مقاومت یا حمایت عمل کند. برای مثال، در یک روند صعودی، ابر میتواند بهعنوان سطح حمایتی عمل کرده و در روند نزولی، بهعنوان سطح مقاومتی ظاهر شود. بههمیندلیل، عبور قیمت از ابر، نه تنها تایید روند را ارائه میدهد بلکه میتواند شناسایی سطوح کلیدی در بازار را نیز تسهیل کند.

نقش چیکو اسپن

چیکو اسپن (Chikou Span) که بهعنوان «خط تاخیری» نیز شناخته میشود، یکی از اجزای حیاتی ایچیموکو است که نقش مهمی در تایید سیگنالها و شناسایی نقاط برگشت احتمالی ایفا میکند. چیکو اسپن قیمت فعلی را ۲۶ دوره به عقب منتقل کرده و آن را با قیمتهای گذشته مقایسه میکند.

چیکو اسپن زمانی که از پایین به بالا، قیمتهای گذشته را قطع کند، سیگنال خرید معتبر ایجاد میشود. برعکس، اگر چیکو اسپن از بالا به پایین قیمتهای گذشته را قطع کند، این سیگنال فروش به حساب میآید. همچنین، چیکو اسپن میتواند در شناسایی نقاط برگشت احتمالی نیز مؤثر باشد.

هنگامی که چیکو اسپن در نزدیکی سطوح حمایت و مقاومت قرار میگیرد، این میتواند نشاندهنده یک برگشت قیمتی یا تغییر روند باشد. بنابراین، چیکو اسپن علاوهبر تایید سیگنالهای دیگر، به تحلیلگران کمک میکند تا نقاط احتمالی برای تغییر روند یا شروع اصلاحات را شناسایی کنند.

عجیب ترین استراتژی معاملاتی ایچیموکو

سیگنالهای ایچیموکو از ترکیب چندین اجزای مختلف آن بهدست میآید و به معاملهگران کمک میکند تا تصمیمات آگاهانهتری در مورد نقاط ورود و خروج اتخاذ کنند. عبور تنکانسن از کیجونسن، عبور قیمت از ابر ایچیموکو و نقش چیکو اسپن، همگی سیگنالهای قدرتمندی هستند که برای تایید روند و شناسایی نقاط حمایت و مقاومت به کار میروند. در نهایت، تحلیل جامع این سیگنالها در کنار سایر ابزارهای تحلیل تکنیکال، میتواند به دستیابی به تصمیمات معاملاتی دقیقتر و موفقتر کمک کند.

سادهترین روش سیگنال گیری با ایچیموکو

یکی از سادهترین و شناختهشدهترین استراتژیهای معاملاتی با ایچیموکو، استفاده از ابر ایچیموکو برای شناسایی روند بازار است. در این استراتژی، سیگنال خرید زمانی ایجاد میشود که قیمت بالای ابر ایچیموکو قرار داشته باشد. این وضعیت نشاندهنده این است که بازار در روند صعودی قرار دارد و احتمال ادامه این روند وجود دارد. در نتیجه، خرید در این شرایط بهعنوان یک استراتژی ساده و مؤثر برای ورود به بازار در نظر گرفته میشود.

در مقابل، زمانی که قیمت زیر ابر ایچیموکو قرار میگیرد، این بهمعنای آن است که بازار در روند نزولی قرار دارد و احتمال کاهش قیمت بیشتر وجود دارد. در این شرایط، سیگنال فروش صادر میشود و معاملهگر میتواند تصمیم به فروش یا ورود به معاملات کوتاهمدت (Short) بگیرد. این استراتژی به سادگی روند بازار را شناسایی کرده و نقاط ورود و خروج را براساس موقعیت قیمت نسبت به ابر ایچیموکو تعیین میکند.

استراتژیهای ترکیبی

در استراتژیهای ترکیبی، تحلیلگر ایچیموکو را با دیگر ابزارهای تحلیل تکنیکال ترکیب میکند تا سیگنالهای دقیقتری دریافت کند و خطر سیگنالهای کاذب را کاهش دهد. یکی از متداولترین ترکیبها، ترکیب ایچیموکو با اندیکاتور RSI است. در این استراتژی، ابتدا روند کلی بازار را با استفاده از ایچیموکو شناسایی میکنیم، سپس از اندیکاتور RSI برای شناسایی شرایط اشباع خرید یا فروش استفاده میکنیم.

بهعنوانمثال، اگر قیمت بالای ابر ایچیموکو قرار داشته باشد و درعینحال RSI وارد منطقه خرید بیشازحد (بالای ۷۰) شده باشد، این ممکن است نشاندهنده یک سیگنال فروش باشد. برعکس، اگر قیمت زیر ابر ایچیموکو قرار گیرد و RSI وارد منطقه فروش بیشازحد (زیر ۳۰) شود، ممکن است سیگنال خرید باشد.

ترکیب ایچیموکو با MACD نیز یکی دیگر از استراتژیهای قدرتمند است. در این روش، سیگنالهای خرید و فروش براساس تقاطعها و واگراییهای خط مکدی و خط سیگنال ایجاد میشود، درحالیکه ایچیموکو بهعنوان ابزار اصلی برای شناسایی روند و نقاط حمایت و مقاومت عمل میکند. بهعنوانمثال، اگر قیمت بالای ابر ایچیموکو باشد و همزمان تقاطع مثبت بین خط مکدی و خط سیگنال مشاهده شود، این سیگنال خرید معتبرتری خواهد بود.

در مجموع، استراتژیهای ترکیبی به معاملهگران این امکان را میدهند که از سیگنالهای دقیقتری بهرهمند شوند و احتمال وقوع اشتباهات کمتری در تصمیمگیریهای معاملاتی داشته باشند. ترکیب ایچیموکو با اندیکاتورهای مختلف، نه تنها دقت سیگنالها را افزایش میدهد بلکه به کاهش ریسک نیز کمک میکند.

استراتژیهای معاملاتی با ایچیموکو میتوانند به معاملهگران در شناسایی روند بازار و تعیین نقاط ورود و خروج کمک کنند. استراتژیهای ساده مانند استفاده از عبور قیمت از ابرها برای شناسایی روند و سیگنال خرید و فروش بسیار مفید هستند، اما استراتژیهای ترکیبی که ایچیموکو را با اندیکاتورهای دیگر مانند RSI، MACD یا الگوهای کندلی ترکیب میکنند، میتوانند دقت سیگنالها را افزایش دهند و به تریدرها کمک کنند تا تصمیمات معاملاتی هوشمندانهتری اتخاذ کنند.

نکات مهم درمورد نحوه سیگنال گیری از ایچیموکو

در استفاده از ایچیموکو، توجه به نکات کلیدی میتواند به بهبود عملکرد در معاملات کمک کند. این نکات شامل انتخاب تایم فریم مناسب، ترکیب ایچیموکو با سایر ابزارهای تحلیل، مدیریت ریسک و اهمیت روانشناسی معاملهگری است. در جدول زیر، این نکات بهطور مفصل شرح داده شدهاند.

| نکات مهم در استفاده از ایچیموکو | توضیحات |

|---|---|

| تایم فریم مناسب | انتخاب تایم فریم مناسب برای هر دارایی بسیار حائز اهمیت است. برای بازارهای نوسانی یا ترید کوتاهمدت، تایم فریمهای پایینتر (مانند ۵ دقیقه یا ۱۵ دقیقه) مناسب هستند، درحالیکه برای شناسایی روندهای بلندمدت باید از تایم فریمهای بالاتر (مانند ۴ ساعته یا روزانه) استفاده کرد. |

| ترکیب با سایر ابزارهای تحلیل | ایچیموکو بهتنهایی یک ابزار قدرتمند است، اما ترکیب آن با اندیکاتورهای دیگر مانند RSI، MACD یا Stochastic میتواند دقت سیگنالها را افزایش دهد. استفاده از ایچیموکو به عنوان یک ابزار مکمل، سیگنالهای خرید و فروش معتبرتری ایجاد میکند و اشتباهات معاملاتی را کاهش میدهد. |

| مدیریت ریسک | مانند هر استراتژی دیگری، مدیریت ریسک در معاملات با ایچیموکو نیز ضروری است. تعیین حد ضرر و حد سود مناسب بهویژه در نزدیکی سطوح حمایت و مقاومت ایچیموکو میتواند به کاهش ضررهای احتمالی و حفظ سرمایه کمک کند. از قوانین سادهای مانند استفاده از نسبت ریسک به پاداش ۱:۲ میتوان استفاده کرد. |

| روانشناسی معاملهگری | در ترید با ایچیموکو، صبر و انضباط از اهمیت بالایی برخوردار است. تصمیمات شتابزده میتواند منجر به از دست دادن فرصتهای معاملاتی یا پذیرش ریسکهای غیرضروری شود. پیروی از استراتژیهای ایچیموکو نیازمند صبر و انضباط برای ورود و خروج در زمانهای مناسب است. |

در استفاده از ایچیموکو، توجه به نکات اساسی میتواند به معاملهگران کمک کند تا از این ابزار بهطور مؤثر استفاده کنند. انتخاب تایم فریم مناسب برای تحلیل دقیقتر، ترکیب ایچیموکو با سایر ابزارها برای افزایش دقت سیگنالها، مدیریت ریسک مناسب برای حفظ سرمایه، و رعایت اصول روانشناسی معاملهگری برای اتخاذ تصمیمات هوشمندانه، همگی عواملی هستند که میتوانند نتیجهگیریهای بهتری در معاملات ایجاد کنند.

مزایا و معایب استفاده از اندیکاتور ایچیموکو

در استفاده از اندیکاتور ایچیموکو، مانند هر ابزار تحلیلی دیگر، مزایا و معایب خاصی وجود دارد که معاملهگران باید به آنها توجه کنند. این جدول بهطور جامع به بررسی مزایا و معایب استفاده از ایچیموکو پرداخته و نکات کلیدی هر کدام را توضیح میدهد.

| مزایا و معایب استفاده از ایچیموکو | توضیحات |

|---|---|

| مزایای استفاده از ایچیموکو | |

| تحلیل جامع و همهجانبه | ایچیموکو ترکیبی از چندین خط و اجزاء است که بهطور همزمان تحلیلهایی در مورد روند، حمایت و مقاومت، و نقاط برگشت قیمت ارائه میدهد. این جامعیت میتواند به معاملهگر کمک کند تا تصویری کامل از بازار داشته باشد. |

| شناسایی واضح روند بازار | ایچیموکو با کمک ابرهای خود (Senku Span A و Senku Span B) بهطور واضح روند بازار را نشان میدهد. قیمت بالای ابرها نشاندهنده روند صعودی و قیمت پایینتر از ابرها نشاندهنده روند نزولی است. این ویژگی بهویژه برای شناسایی روندهای بلندمدت مفید است. |

| پشتیبانی از تحلیل بلندمدت و کوتاهمدت | ایچیموکو برای معاملهگران با استراتژیهای مختلف مناسب است. این اندیکاتور میتواند در تایم فریمهای مختلف، از جمله کوتاهمدت و بلندمدت، مورد استفاده قرار گیرد. |

| سیگنالهای تایید شده | سیگنالهایی که از ایچیموکو دریافت میشود، معمولاً با تأخیر کمی نسبت به تحولات بازار بهدست میآیند، بنابراین از دقت بالایی برخوردار هستند. این سیگنالها معمولاً با روند و الگوهای موجود تأیید میشوند. |

| سادگی در استفاده | علیرغم پیچیدگی در اجزای ایچیموکو، استفاده از آن بهطور نسبی ساده است. خطوط و ابرهای ایچیموکو بهراحتی قابلتفسیر هستند و میتوانند بهسرعت سیگنالهای معاملاتی ارائه دهند. |

| معایب استفاده از ایچیموکو | |

| تاخیری بودن سیگنالها | یکی از معایب ایچیموکو، مانند بسیاری از اندیکاتورهای دیگر، این است که سیگنالهای آن بهطور ذاتی تأخیری هستند. این بدین معناست که سیگنال خرید یا فروش ممکن است پساز وقوع روند جدید ایجاد شود و معاملهگر نتواند از ابتدا وارد بازار شود. |

| پیچیدگی برای مبتدیان | ایچیموکو برای مبتدیان ممکن است پیچیده به نظر برسد. درک صحیح ترکیب خطوط و ابرها و کاربرد صحیح آنها در سیگنالدهی نیازمند تجربه و یادگیری است. |

| محدودیت در بازارهای رنج | ایچیموکو بهترین عملکرد خود را در روندهای مشخص بازار دارد و در بازارهای رنج (Sideways) یا بدون روند، سیگنالهای اشتباهی میدهد. این ویژگی میتواند منجر به اشتباهات معاملاتی در چنین بازارهایی شود. |

| توجهنکردن به اخبار اقتصادی | ایچیموکو بهعنوان یک ابزار تکنیکال، تنها به قیمت و روند گذشته بازار توجه دارد و تأثیر اخبار اقتصادی و سیاسی را در نظر نمیگیرد. این میتواند باعث نادیده گرفتن تغییرات مهم در بازار شود. |

| وابستگی به شرایط بازار | ایچیموکو بهترین عملکرد را در بازارهایی با روند مشخص دارد، اما در بازارهای بیثبات یا متغیر، سیگنالها ممکن است بهطور کاذب تغییر کنند و بهدنبال آن تصمیمات معاملاتی اشتباهی گرفته شوند. |

استفاده از ایچیموکو میتواند در تحلیل بازار مزایای زیادی داشته باشد، از جمله تحلیل جامع، شناسایی روند بازار و ارائه سیگنالهای تایید شده. با این حال، باید به معایب آن نیز توجه کرد، از جمله تأخیری بودن سیگنالها و پیچیدگی در فهم آن برای مبتدیان. برای بهرهبرداری بهینه از ایچیموکو، معاملهگران باید به سیگنالهای آن در کنار تحلیلهای دیگر توجه کنند و از آن بهعنوان ابزاری مکمل استفاده نمایند تا ریسکهای موجود کاهش یابد.

پراپ FORFX

پراپ FORFX نمونه از پراپفرم های معتبر است که با بروکر معتبر Opofinance همکاری میکند. بروکر Opofinance که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شده، اخیراً مجوز ASIC را دریافت کرده است. این همکاری میان FORFX و Opofinance به ارائه برنامههای مختلفی برای تریدرها در حوزه پراپتریدینگ منجر شده است. از جمله برنامههای اصلی این پراپفرم میتوان به موارد زیر اشاره کرد:

- طرح حساب دمو: این طرح شامل دو مدل چالش است. مدل اول با نام «حرفهای» به تریدرها این امکان را میدهد که از بین تنظیمات ریسک نرمال و پر ریسک، گزینهای را که با استراتژی آنها سازگار است، انتخاب کنند؛

- مدل فوق حرفهای: این مدل نیز شامل تنظیمات ریسک نرمال و پر ریسک مشابه مدل حرفهای است، اما با دو تفاوت اصلی. اول، در مدل فوق حرفهای، تقسیم سود به میزان ۹۰ درصد است و دوم، در این مدل تریدرها میتوانند از امکان تکرار رایگان استفاده کنند؛ هرچند که باید توجه داشته باشید که فورافایکس یک پراپ تریدینگ رایگان نیست.

یکی از ویژگیهای برجسته این همکاری، برنامه حساب لایو است که به تریدرها اجازه میدهد با استفاده از حساب شخصی خود در چالشهای پراپ شرکت کنند. در این طرح، نیازی به خرید جداگانه چالش نیست و تنها کافی است که تریدرها حساب پراپ خود را در بروکر Opofinance افتتاح و مبلغ موردنظر را واریز کنند. پساز واریز مبلغ، حساب فعال شده و چالش با انجام اولین معامله آغاز میشود. در صورت موفقیت در این چالش، حساب تریدر به حساب فاند شده تبدیل خواهد شد.

سخن پایانی

در این مقاله به بررسی نحوه سیگنال گیری از ایچیموکو پرداختیم. ایچیموکو یکی از ابزارهای قدرتمند تحلیل تکنیکال است که میتواند به معاملهگران کمک کند تا سیگنالهای خرید و فروش دقیقی دریافت کنند. با شناخت دقیق اجزای ایچیموکو، همچون تنکانسن، کیجونسن، چیکو اسپن، سنکو اسپن A و B، و تحلیل دقیق عبور قیمت از ابرها، خطوط مکدی و سیگنالهای تاییدشده توسط چیکو اسپن، معاملهگران قادر خواهند بود تا به سیگنالهای معتبر و موثری دست یابند. همچنین ترکیب ایچیموکو با سایر اندیکاتورها و ابزارهای تحلیل میتواند دقت سیگنالها را افزایش دهد و ریسک معاملات را کاهش دهد.

مهم است که در استفاده از ایچیموکو، معاملهگران توجه داشته باشند که این اندیکاتور بهویژه در شناسایی روندهای بلندمدت و تایید سیگنالها موثر است، اما ممکن است در بازارهای رنج و بدون روند، سیگنالهای اشتباهی ارائه دهد. همچنین، باید در نظر گرفت که ایچیموکو بیشتر برای تحلیل روند و تایید شرایط بازار استفاده میشود و تأثیر اخبار اقتصادی را در نظر نمیگیرد.

در نهایت، برای موفقیت در استفاده از ایچیموکو، توجه به نکات مهم از جمله انتخاب تایم فریم مناسب، مدیریت ریسک و تحلیل بازار با صبر و دقت از اهمیت بالایی برخوردار است. بهکارگیری ایچیموکو در کنار سایر ابزارهای تحلیل و رعایت اصول مدیریت ریسک میتواند به معاملهگران در دستیابی به نتایج موفقتر کمک کند.

آیا ایچیموکو فقط برای شناسایی روندها استفاده میشود؟

خیر، ایچیموکو علاوهبر شناسایی روند بازار، برای شناسایی سطوح حمایت و مقاومت، نقاط برگشتی احتمالی و تایید سیگنالها نیز کاربرد دارد. این اندیکاتور از ترکیب چندین خط و ابر برای ارائه تصویری جامع از شرایط بازار استفاده میکند و میتواند بهطور همزمان به تحلیل روند و نقاط مهم قیمتی بپردازد.

چگونه میتوان از ایچیموکو برای تشخیص نقاط برگشتی بازار استفاده کرد؟

ایچیموکو با کمک چیکو اسپن (Chikou Span) و مشاهده واگراییها و همگراییهای آن با قیمت، میتواند نقاط برگشتی احتمالی را نشان دهد. همچنین، تقاطع تنکانسن و کیجونسن در نزدیکی ابرها نیز میتواند نشانهای از تغییر روند باشد که در بسیاری از موارد بهعنوان نقاط برگشتی مورد استفاده قرار میگیرد.

آیا ایچیموکو برای همه تایم فریمها مناسب است؟

ایچیموکو میتواند برای تایم فریمهای مختلف مفید باشد، اما در تایم فریمهای کوتاهتر ممکن است سیگنالها سریعتر تغییر کنند و دقت کمتری داشته باشند. برای تایم فریمهای بلندمدت (مثلاً روزانه یا هفتگی) این اندیکاتور دقت بیشتری در شناسایی روندهای اصلی و نقاط مهم دارد. بنابراین، انتخاب تایم فریم مناسب بستگی به استراتژی معاملاتی و سبک ترید شما دارد.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!