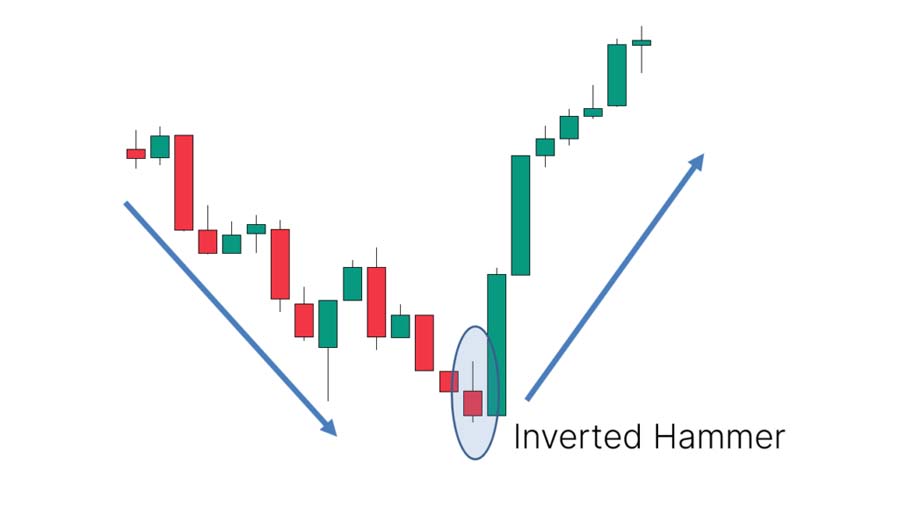

کندل چکش معکوس یکی از الگوهای شمعی مهم در تحلیل تکنیکال است که میتواند سیگنالهای قوی از بازگشت روند در بازارهای مالی ارائه بدهد. این الگو معمولاً در انتهای روندهای نزولی ظاهر میشود و نشاندهنده احتمال تغییر جهت قیمت از روند نزولی به صعودی است.شکل ظاهری کندل چکش معکوس که شامل بدنه کوچک در بالای محدوده قیمتی و سایه بلند در بالاست، مشابه به الگوی چکش است؛ اما بهواسطه موقعیت خاص آن، کاربرد و تفسیر متفاوتی دارد. این الگو زمانی که در انتهای روند نزولی شکل میگیرد، نشاندهنده تلاش خریداران برای بالا بردن قیمت است، اما در نهایت بازار هنوز قادر به ادامه روند صعودی نشده است.آشنایی با این الگو و نحوه شناسایی آن میتواند به معاملهگران کمک کند تا نقاط ورود به معاملات خرید را شناسایی و از فرصتهای بالقوه در بازار بهرهبرداری کنند. در پراپ تریدینگ، این الگو یکی از ابزارهای پرکاربرد برای شناسایی نقاط بازگشتی در بازار است که بهویژه در تحلیل بازارهای مالی و پیشبینی حرکتهای آتی قیمت مفید است.

در این مقاله به بررسی دقیق ویژگیها، تفسیر و کاربردهای کندل چکش معکوس خواهیم پرداخت تا چگونگی استفاده از این الگو در استراتژیهای معاملاتی بررسی شود. با ما همراه باشید.

کندل چکش معکوس چیست؟

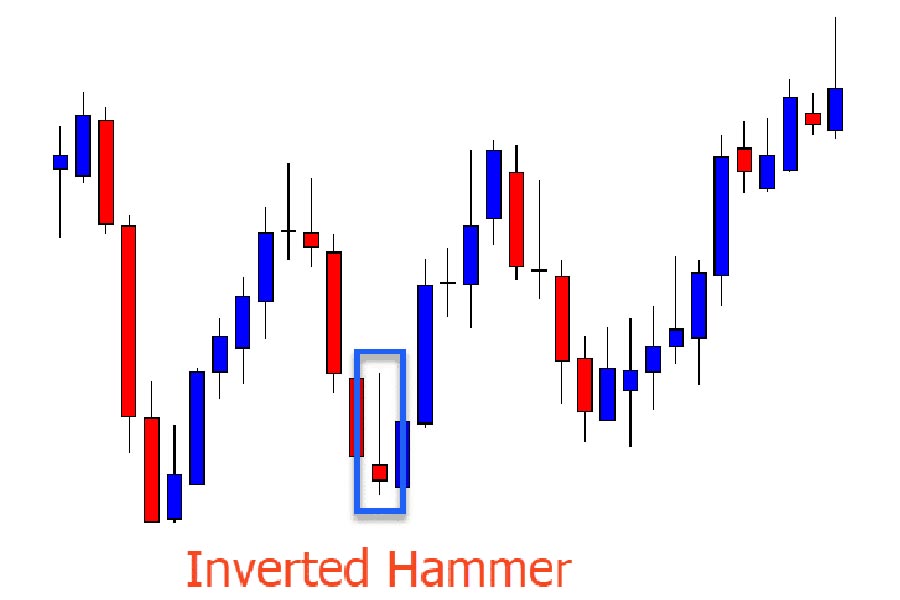

کندل چکش معکوس یک الگوی شمعی است که در تحلیل تکنیکال بهویژه در انتهای روندهای نزولی ظاهر میشود. این کندل دارای بدنهای کوچک در پایین محدوده قیمتی و سایه بلند در بالا است. سایه بالایی حداقل دو برابر طول بدنه کندل است و بدنه معمولاً در نزدیکی پایینترین قیمت قرار دارد. کندل چکش معکوس نشاندهندۀ این است که فروشندگان توانستهاند قیمت را به پایینترین حد خود برسانند؛ اما خریداران در نهایت قیمت را بهسمت بالا بازگرداندهاند که ممکن است نشانهای از شروع یک روند صعودی باشد.

اهمیت کندل چکش معکوس در تحلیل تکنیکال

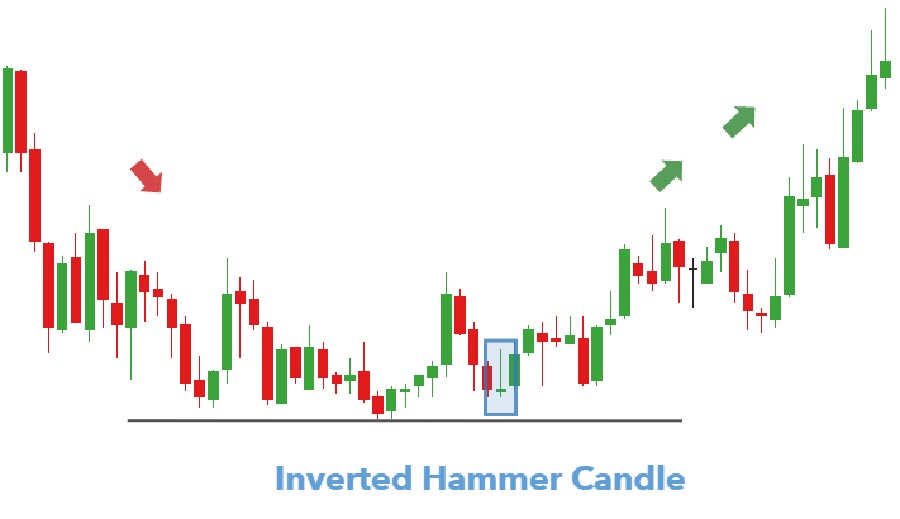

کندل چکش معکوس در تحلیل تکنیکال از اهمیت بالایی برخوردار است زیرا میتواند سیگنالی قوی برای بازگشت روند از نزولی به صعودی ارائه بدهد. این الگو بهویژه در پایان یک روند نزولی ظاهر میشود و نشاندهندۀ این است که فشار فروش کاهش یافته و خریداران وارد عمل شدهاند. وقتی این کندل در نزدیکی سطوح حمایت قوی تشکیل میشود، اهمیت آن بیشتر میشود؛ زیرا میتواند نشانهای از احتمال بازگشت قیمتها بهسمت بالا باشد.

معاملهگران میتوانند از این الگو بهعنوان ابزاری برای شناسایی فرصتهای خرید استفاده کنند، بهویژه زمانی که کندل چکش معکوس با تأییدیههای دیگر مانند حجم بالا یا حرکتهای بعدی قیمت همراه باشد؛ درنتیجه، درک صحیح این الگو و استفاده از آن میتواند به معاملهگران کمک کند تا نقاط ورود بهموقع را شناسایی کنند و استراتژیهای معاملاتی خود را بهینهسازی کنند.

تشکیل کندل چکش معکوس

کندل چکش معکوس زمانی تشکیل میشود که قیمت در یک روند نزولی قرار دارد و پساز رسیدن به پایینترین نقطه، بهطور قابلتوجهی بهسمت بالا حرکت میکند. این کندل دارای بدنه کوچک در پایین محدوده قیمتی است و سایه بالایی بلند که حداقل دو برابر طول بدنه است. مهمترین ویژگی این کندل این است که نشاندهندۀ این است که فروشندگان بهطور موقت کنترل بازار را در دست داشتند؛ اما در نهایت، خریداران توانستهاند قیمت را بهسمت بالا بازگردانند. این الگو در نزدیکی سطوح حمایت میتواند نشاندهندۀ تغییر احتمالی روند باشد.

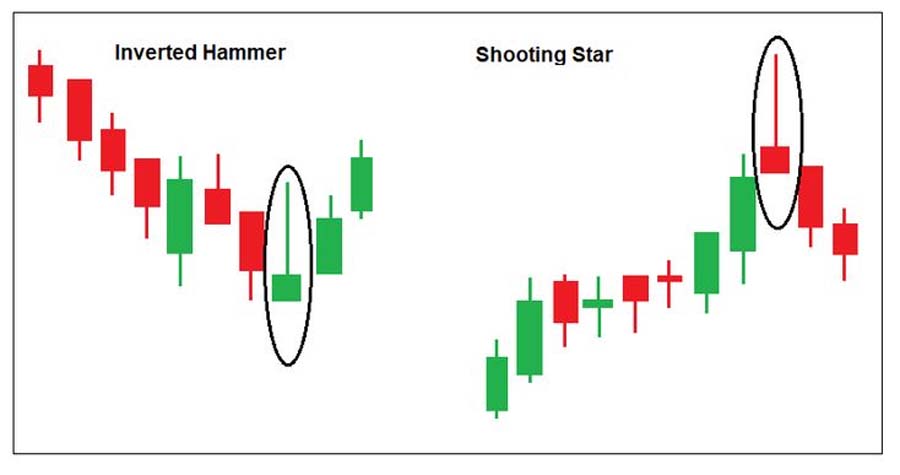

اگرچه کندل چکش معکوس و چکش شباهتهایی در شکل ظاهری دارند، تفاوت اصلی آنها در موقعیت تشکیل است. کندل چکش معکوس در انتهای یک روند نزولی ظاهر میشود و سیگنالی برای شروع یک روند صعودی است. درحالیکه کندل چکش در انتهای یک روند نزولی معمولاً در نزدیکی سطوح حمایتی و در شرایطی که فشار فروش کاهش یافته، بهشکل مشابهی ظهور میکند، کندل چکش معکوس بیشتر در جایی که سایه بالایی بلندتر از بدنه کوچک است، نشاندهندۀ احتمال بازگشت از روند نزولی به صعودی است. این تفاوت در ساختار و موقعیت تشکیل، موجب میشود که کندل چکش معکوس بیشتر در روندهای نزولی بهعنوان سیگنالی برای بازگشت قیمت عمل کند.

انواع کندل چکش معکوس

کندل چکش معکوس میتواند به اشکال مختلفی ظاهر شود که بسته به طول سایه بالایی و رنگ بدنه، ویژگیهای خاص خود را داشته باشد. انواع این کندلها شامل:

- کندل چکش معکوس با بدنه سفید (Bullish): در این نوع، بدنه کندل به رنگ سفید یا سبز است که نشاندهندۀ فشار خرید بیشتر و قدرت خریداران در تغییر روند است.

- کندل چکش معکوس با بدنه سیاه (Bearish): در این نوع، بدنه کندل به رنگ سیاه یا قرمز است که بهطور نسبی به نفع فروشندگان در طی روند نزولی، نشاندهندۀ آغاز بازگشت به روند صعودی است.

- کندل چکش معکوس بدون بدنه: این نوع کندل میتواند نشاندهندۀ تردید در بازار باشد و بهتنهایی اعتبار کمی دارد مگر آنکه با تأییدیههای دیگر همراه شود.

با توجه به این تفاوتها و انواع مختلف، کندل چکش معکوس میتواند اطلاعات مختلفی را در مورد رفتار خریداران و فروشندگان ارائه بدهد که باید در ترکیب با سایر ابزارهای تحلیل تکنیکال استفاده شود.

تفسیر کندل چکش معکوس

کندل چکش معکوس در تحلیل تکنیکال معمولاً بهعنوان سیگنال خرید درنظر گرفته میشود. این کندل بهویژه در انتهای یک روند نزولی و در نزدیکی سطوح حمایتی قوی تشکیل میشود. زمانی که این کندل ظاهر میشود، نشاندهندۀ این است که فروشندگان در ابتدای دوره کنترل بازار را در دست داشتند؛ اما در پایان دوره، خریداران توانستهاند قیمت را بهسمت بالا بازگردانند. این حرکت معمولاً بهعنوان نشانهای از ضعف فروشندگان و شروع یک روند صعودی درنظر گرفته میشود؛ بنابراین، کندل چکش معکوس بیشتر بهعنوان سیگنال خرید یا نقطهای برای ورود به معاملات خرید (Long) تفسیر میشود.

تأییدیههای لازم

برای اطمینان بیشتر از سیگنال خرید، تأییدیههای اضافی ضروری است. برخی از تأییدیههای رایج عبارتاند از:

- کندل بعدی صعودی: پساز تشکیل کندل چکش معکوس، باید منتظر یک کندل صعودی باشید که بالای بدنه کندل چکش معکوس بسته شود. این تأییدیه نشاندهندۀ این است که روند صعودی آغاز شده است.

- حجم بالای معاملات: یک تأییدیه اضافی حجم بالای معاملات در هنگام تشکیل کندل چکش معکوس است. این حجم بالا نشان میدهد که ورود خریداران قوی بوده و احتمال ادامه روند صعودی بیشتر است.

- حمایت: اگر کندل چکش معکوس در نزدیکی یک سطح حمایتی کلیدی شکل بگیرد، اعتبار سیگنال افزایش مییابد. سطح حمایتی میتواند از تحلیل تکنیکالی مانند خطوط حمایت افقی، فیبوناچی یا میانگینهای متحرک بدست آید.

- اندیکاتورهای فنی: استفاده از اندیکاتورهایی مانند RSI (برای شناسایی اشباع فروش) یا MACD (برای تأیید واگرایی) میتواند به تأیید سیگنال کندل چکش معکوس کمک کند.

خطاهای رایج در تفسیر

بسیاری از معاملهگران گاهی اوقات پساز مشاهده کندل چکش معکوس بدون منتظر ماندن برای تأیید کندل بعدی وارد معامله خرید میشوند. این میتواند منجر به ضرر شود؛ زیرا کندل بعدی ممکن است نزولی یا بدون حرکت قابلتوجه باشد.

برخی از معاملهگران تنها بهشکل کندل چکش معکوس توجه میکنند و آن را بهعنوان سیگنال خرید درنظر میگیرند، بدون اینکه سایر ابزارها و تأییدیههای تحلیل تکنیکال را درنظر بگیرند. استفاده بدون دقت از این الگو میتواند منجر به اشتباهات معاملاتی شود.

در بازارهایی که روندهای شدید یا روندهای جانبی بدون جهت مشخص دارند، احتمال وقوع سیگنالهای جعلی از کندل چکش معکوس افزایش مییابد. بههمیندلیل، باید روند کلی بازار و شرایط آن را درنظر گرفت.

در برخی مواقع، کندل چکش معکوس ممکن است تنها یک کندل موقتی باشد که نشاندهندۀ برگشت واقعی قیمت نباشد و درنتیجه روند نزولی ادامه بیاید. در چنین حالاتی، معاملهگران باید از سطح حمایت و مقاومت برای تعیین دقیقتر نقاط ورود و خروج استفاده کنند.

در نهایت، کندل چکش معکوس میتواند یک ابزار بسیار مؤثر در شناسایی نقاط ورود به معاملات باشد؛ اما برای استفاده بهینه از آن، باید با دقت تأییدیههای لازم را بررسی کرده و از تحلیلهای مکمل بهره برد.

کاربرد کندل چکش معکوس در استراتژیهای معاملاتی

مهمترین سؤال کندل چکش معکوس میتواند در استراتژیهای معاملاتی مختلفی مورد استفاده قرار بگیرد، بهویژه در مواقعی که معاملهگران بهدنبال شناسایی نقاط بازگشت از روندهای نزولی به صعودی هستند. یکی از استراتژیهای رایج مبتنی بر این کندل بهشرح زیر است.

استراتژی در نزدیکی سطوح حمایت

هنگامی که قیمت به یک سطح حمایتی قوی میرسد و کندل چکش معکوس تشکیل میشود، این میتواند نشانهای از بازگشت قیمت بهسمت بالا باشد.

شناسایی یک سطح حمایتی کلیدی. پساز تشکیل کندل چکش معکوس، منتظر بمانید تا کندل بعدی صعودی باشد و بالاتر از بدنه کندل چکش معکوس بسته شود.

وارد معامله خرید شوید. حد ضرر را زیر حداقل قیمت کندل چکش معکوس قرار بدهید. حد سود را در نزدیکی سطح مقاومتی بعدی تعیین کنید.

استراتژی براساس تغییرات حجم معاملات

کندل چکش معکوس باید همراه با حجم معاملات بالای نسبی نسبت به میانگین حجم قبلی باشد تا نشان بدهد که تغییر در جهت روند با فشار مناسب خریداران انجام شده است.

- شناسایی کندل چکش معکوس همراه با حجم بالا؛

- بررسی تأثیر حجم در ایجاد حرکت صعودی؛

- وارد موقعیت خرید با تأیید روند صعودی و حد ضرر مناسب.

استراتژی مبتنی بر الگوهای چند کندل

در برخی موارد، کندل چکش معکوس میتواند در ترکیب با سایر الگوهای کندلی مانند الگوی انگلفینگ صعودی یا الگوی دو کندل صعودی پساز خود، تأییدیهای برای ورود به معامله باشد.

ترکیب با سایر اندیکاتورها

استفاده از کندل چکش معکوس بهتنهایی ممکن است کافی نباشد و بهتر است با سایر ابزارهای تحلیل تکنیکال ترکیب شود تا دقت تحلیل افزایش بیاید. در ادامه به چند ترکیب معمول اشاره میکنیم:

- ترکیب با اندیکاتور RSI (شاخص قدرت نسبی):

- استفاده: هنگامی که کندل چکش معکوس تشکیل میشود و RSI در منطقه اشباع فروش (زیر ۳۰) قرار دارد، سیگنال قویتری برای ورود به معامله خرید خواهد بود.

- چرا مفید است؟ RSI اشباع فروش را تأیید میکند و احتمال بازگشت روند را بیشتر میکند.

- ترکیب با اندیکاتور MACD:

- استفاده: زمانی که کندل چکش معکوس ظاهر میشود و خط MACD از پایین به بالا خط سیگنال را قطع میکند، میتوان این تغییر روند را تأیید کرد.

- چرا مفید است؟ تقاطع MACD نشاندهندۀ تغییر در حرکت میانمدت قیمت است که میتواند از اعتبار کندل چکش معکوس حمایت کند.

- ترکیب با میانگین متحرک (Moving Averages):

- استفاده: اگر کندل چکش معکوس در نزدیکی یک میانگین متحرک مهم (مثل MA50 یا MA200) ظاهر شود، میتواند نشاندهندۀ بازگشت روند باشد.

- چرا مفید است؟ میانگین متحرک میتواند بهعنوان یک سطح حمایتی یا مقاومتی عمل کند و تأییدیهای برای اعتبار کندل چکش معکوس باشد.

- ترکیب با سطوح فیبوناچی:

- استفاده: زمانی که کندل چکش معکوس در نزدیکی سطح فیبوناچی ۶۱.۸% یا ۵۰% از یک روند نزولی طولانی تشکیل شود، این سطح ممکن است بهعنوان نقطهای معتبر برای بازگشت روند عمل کند.

- چرا مفید است؟ سطوح فیبوناچی بهعنوان سطوح قوی حمایت و مقاومت شناخته میشوند و ترکیب آن با کندل چکش معکوس میتواند سیگنال قویتری را ایجاد کند.

چگونه کندل چکش معکوس را تشخیص بدهیم؟

برای تشخیص کندل چکش معکوس، باید به ویژگیهای خاص این کندل توجه کرد. این کندل دارای بدنهای کوچک در پایین محدوده قیمتی است و سایه بالایی بلند که حداقل دو برابر طول بدنه آن باشد. کندل چکش معکوس معمولاً در انتهای یک روند نزولی و نزدیک سطوح حمایتی قوی ظاهر میشود که نشاندهندۀ احتمال بازگشت قیمت بهسمت بالا است. بهترین زمان برای ورود به معامله با کندل چکش معکوس زمانی است که پساز تشکیل این کندل، کندل بعدی صعودی باشد و قیمت بالاتر از بدنه کندل چکش معکوس بسته شود. این تأییدیه به شما کمک میکند تا از تغییر روند بهسمت صعودی اطمینان حاصل کنید.

ترکیب کندل چکش معکوس با اندیکاتور RSI میتواند دقت تحلیل را افزایش بدهد. زمانی که کندل چکش معکوس در یک ناحیه اشباع فروش (زیر ۳۰ در RSI) شکل میگیرد، این ترکیب بهعنوان یک سیگنال خرید قویتر تلقی میشود؛ چراکه نشاندهندۀ احتمال بازگشت روند از نزولی به صعودی است. بااینحال، باید از خطاهای رایج در استفاده از کندل چکش معکوس آگاه باشید. یکی از این خطاها، واردشدن به معامله تنها براساس ظاهر کندل چکش معکوس بدون تأیید کندل بعدی است که میتواند منجر به شکست معامله شود. همچنین، استفاده از این کندل بدون درنظر گرفتن شرایط کلی بازار یا ترکیب با ابزارهای دیگر، مانند حجم معاملات یا اندیکاتورها، ممکن است اعتبار سیگنال را کاهش بدهد.

در نهایت، استراتژی اسکالپینگ با کندل چکش معکوس میتواند یک روش مؤثر برای کسب سود از نوسانات کوتاهمدت بازار باشد. در این استراتژی، پساز مشاهده کندل چکش معکوس در تایم فریمهای پایین (مانند ۱ یا ۵ دقیقه)، میتوان وارد معامله خرید شد و پساز کسب سود کوتاهمدت از معامله خارج شد. این روش نیازمند دقت بالا و مدیریت ریسک مناسب است تا از نوسانات سریع بازار بهدرستی بهرهبرداری شود.

محدودیتهای کندل چکش معکوس

کندل چکش معکوس بهعنوان یک الگوی شمعی معتبر در تحلیل تکنیکال شناخته میشود؛ اما همیشه قابلاعتماد نیست. یکی از دلایل این عدم اعتماد، این است که این کندل بهتنهایی نمیتواند اطلاعات کافی برای پیشبینی دقیق جهت حرکت قیمت فراهم کند. در بسیاری از مواقع، کندل چکش معکوس ممکن است بهعنوان یک سیگنال جعلی عمل کرده و روند نزولی ادامه بیاید. بهویژه زمانی که این کندل بدون تأییدیههای دیگر یا در شرایط ناپایدار بازار ظاهر میشود، احتمال شکست آن افزایش مییابد؛ بنابراین، معاملهگران باید از این الگو تنها بهعنوان یکی از ابزارهای تحلیلی استفاده کرده و بهتنهایی به آن تکیه نکنند.

عوامل مختلفی میتوانند بر دقت سیگنال کندل چکش معکوس تأثیر بگذارند. یکی از این عوامل، وضعیت کلی بازار است. در بازارهایی که روندهای جانبی یا بدون جهت وجود دارد، کندل چکش معکوس ممکن است نتواند سیگنال دقیق و قوی برای بازگشت قیمت باشد. همچنین، حجم معاملات یکی دیگر از عواملی است که میتواند بر اعتبار سیگنال تأثیر بگذارد. اگر کندل چکش معکوس در حجم معاملات پایین تشکیل شود، احتمال اینکه سیگنال ضعیف باشد و نتواند بهدرستی روند را تغییر دهد، بیشتر است.

علاوهبراین، ترکیب کندل چکش معکوس با سایر اندیکاتورها و ابزارهای تحلیل تکنیکال مانند خطوط روند، سطوح حمایت و مقاومت و سایر الگوهای شمعی میتواند دقت سیگنال را افزایش بدهد و از خطرات ناشی از استفاده نادرست از این الگو جلوگیری کند.

پراپ FORFX

پراپ FORFX نمونه از پراپ فرم های معتبر است که با بروکر معتبر Opofinanceهمکاری میکند. بروکر Opofinance که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شده، اخیراً مجوز ASIC را دریافت کرده است. این همکاری میان FORFX و Opofinance به ارائه برنامههای مختلفی برای تریدرها در حوزه پراپ تریدینگ منجر شده است. از جمله برنامههای اصلی این پراپ فرم میتوان به موارد زیر اشاره کرد:

- طرح حساب دمو: این طرح شامل دو مدل چالش است. مدل اول با نام «حرفهای» به تریدرها این امکان را میدهد که از بین تنظیمات ریسک نرمال و پر ریسک، گزینهای را که با استراتژی آنها سازگار است، انتخاب کنند.

- مدل فوقحرفهای: این مدل نیز شامل تنظیمات ریسک نرمال و پر ریسک مشابه مدل حرفهای است؛ اما با دو تفاوت اصلی. اول در مدل فوقحرفهای، تقسیم سود به میزان ۹۰ درصد است و دوم در این مدل تریدرها میتوانند از امکان تکرار رایگان استفاده کنند؛ هرچند که باید توجه داشته باشید که فورافایکس یک پراپ تریدینگ رایگان نیست.

یکی از ویژگیهای برجسته این همکاری، برنامه حساب لایو است که به تریدرها اجازه میدهد با استفاده از حساب شخصی خود در چالشهای پراپ شرکت کنند. در این طرح، نیازی به خرید جداگانه چالش نیست و تنها کافی است که تریدرها حساب پراپ خود را در بروکر Opofinance افتتاح و مبلغ موردنظر را واریز کنند. پساز واریز مبلغ، حساب فعال شده و چالش با انجام اولین معامله آغاز میشود. در صورت موفقیت در این چالش، حساب تریدر به حساب فاند شده تبدیل خواهد شد.

سخن پایانی

در تحلیل تکنیکال، کندل چکش معکوس یکی از الگوهای شمعی مهم است که اغلب در انتهای یک روند نزولی ظاهر میشود و نشاندهندۀ احتمال بازگشت قیمت بهسمت بالا است. این کندل دارای بدنه کوچک و سایه بلند در بالا است که نشان میدهد فروشندگان ابتدا توانستهاند قیمت را پایین بیاورند؛ اما خریداران موفق به بازگرداندن آن به سطح بالاتر شدهاند. استفاده از کندل چکش معکوس میتواند در استراتژیهای معاملاتی مختلفی، بهویژه در شناسایی نقاط بازگشت از روندهای نزولی، بسیار مفید باشد.

بااینحال، برای افزایش دقت سیگنالها و جلوگیری از خطاهای رایج، ضروری است که این الگو با تأییدیههایی مانند کندلهای بعدی، حجم معاملات و اندیکاتورهای فنی مانند RSI و MACD ترکیب شود. باوجوداین ویژگیها، کندل چکش معکوس همیشه قابلاعتماد نیست و باید با دقت و در شرایط مناسب بازار استفاده شود. عوامل مختلفی مانند شرایط کلی بازار، حجم معاملات و تأییدیههای دیگر میتوانند تأثیر زیادی بر دقت و اعتبار سیگنال این کندل داشته باشند. همچنین، استفاده از این الگو در استراتژیهایی مانند اسکالپینگ نیازمند مدیریت دقیق ریسک و تصمیمگیری سریع است.

در نهایت، کندل چکش معکوس بهعنوان یکی از ابزارهای تحلیل تکنیکال میتواند فرصتی برای شناسایی نقاط ورود بهموقع به بازار فراهم کند؛ اما باید همواره بهعنوان بخشی از یک تحلیل جامع و با درنظر گرفتن سایر فاکتورها مورد استفاده قرار بگیرد.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!