مثلث صعودی (Ascending Triangle) یکی از الگوهای مهم تحلیل تکنیکال در بازارهای مالی است که بهویژه در روندهای صعودی بهکار میرود. این الگو به تحلیلگران کمک میکند تا جهت احتمالی حرکت قیمت و زمان مناسب برای ورود به معاملات را تشخیص دهند. مثلث صعودی هنگامی شکل میگیرد که قیمت بین یک خط افقی مقاومتی و یک خط روند صعودی در نوسان باشد. با نزدیک شدن به انتهای مثلث، فشار خرید بهتدریج افزایش یافته و معمولاً با شکست مقاومت، قیمت بهسمت بالاتری حرکت میکند. علاوه بر این، استفاده از پراپ فرم میتواند به معاملهگران کمک کند تا با سرمایه بیشتر و ریسک کنترلشده، از این فرصت معاملاتی بهطور بهینه بهره ببرند. در این مقاله، به بررسی ساختار مثلث صعودی در روند صعودی، کاربرد آن در پیشبینی روندها و همچنین استراتژیهای معاملاتی مرتبط با آن خواهیم پرداخت. با ما همراه باشید.

الگوی قیمتی در تحلیل تکنیکال چیست؟

پیشاز بررسی مثلث صعودی در روند صعودی باید بدانید که الگوی قیمتی در تحلیل تکنیکال به ساختارهایی گفته میشود که براساس تغییرات و نوسانات قیمت در طول زمان شکل میگیرند. این الگوها حاصل رفتار جمعی خریداران و فروشندگان در بازار هستند و به تحلیلگران کمک میکنند تا حرکات آتی قیمت را پیشبینی کنند.

اساس تحلیل تکنیکال بر این اصل استوار است که رفتار گذشته قیمت میتواند روندهای آتی را پیشبینی کند و الگوهای قیمتی یکی از ابزارهای اصلی این تحلیل به شمار میروند. هر الگوی قیمتی نمایانگر نوع خاصی از روانشناسی بازار است.

بهعنوانمثال، برخی از الگوها نشاندهنده فازهای اصلاحی هستند، در حالی که دیگر الگوها نشانهای از ادامه یا تغییر روند فعلی قیمت میباشند. شناخت و درک این الگوها به معاملهگران امکان میدهد تا با توجه به موقعیتهای مختلف بازار، تصمیمات آگاهانهتری برای خرید یا فروش بگیرند.

الگوی مثلث صعودی چیست؟

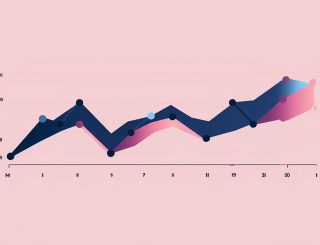

الگوی مثلث صعودی یکی از الگوهای کلاسیک و رایج در تحلیل تکنیکال است که معمولاً در روندهای صعودی شکل میگیرد و نشاندهنده ادامه احتمالی این روند است. این الگو به نوعی یک نشانه است که میتواند به معاملهگران نشان دهد که خریداران بهتدریج قدرت بیشتری در بازار به دست میآورند و احتمالاً قیمت بهسمت بالا حرکت خواهد کرد.

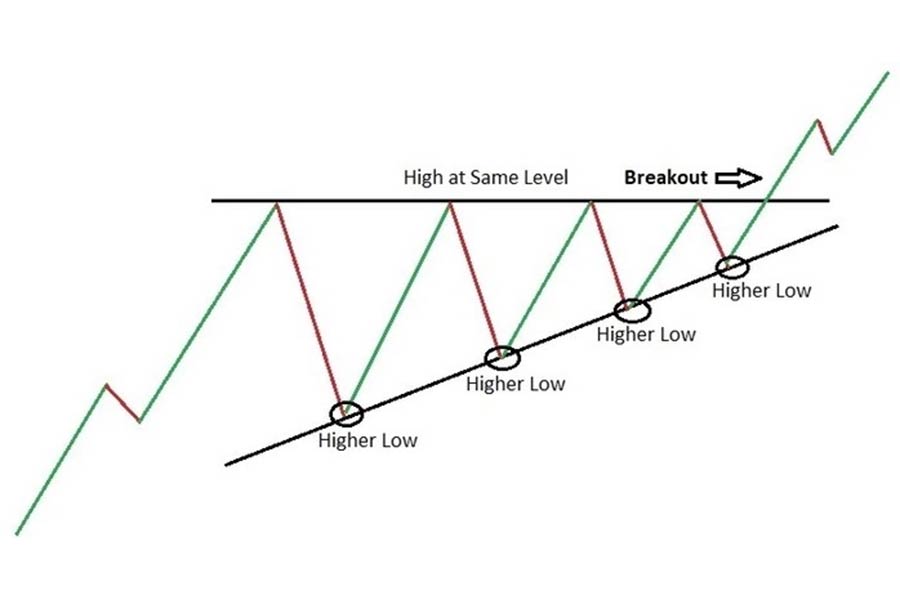

الگوی مثلث صعودی از دو بخش اصلی تشکیل میشود:

- خط روند صعودی: خط روند صعودی در قسمت پایینی الگو قرار دارد و نشاندهنده افزایش تدریجی کفهای قیمت است. به عبارت دیگر، هر بار که قیمت افت میکند، به سطحی بالاتر از کف قبلی برخورد میکند و سپس مجدداً بهسمت بالا حرکت میکند. این افزایش تدریجی کفها نشان میدهد که خریداران در حال افزایش فشار هستند و از هر افت قیمت برای ورود به بازار استفاده میکنند؛

- یک خط افقی مقاومت: در مقابل، در قسمت بالایی الگو، یک خط افقی مقاومت قرار دارد که نشاندهنده سطحی است که قیمت در چندین نوبت نتوانسته از آن عبور کند. در طول شکلگیری الگوی مثلث صعودی، قیمت چندین بار به این سطح برخورد میکند و هر بار بهسمت پایین بازمیگردد. این خط افقی مقاومت نشان میدهد که فروشندگان هنوز در این سطح فعال هستند و تمایل دارند از افزایش بیشتر قیمت جلوگیری کنند.

با نزدیک شدن به انتهای مثلث، فاصله بین کفها و سقفها کاهش مییابد و قیمت در یک محدوده فشردهتر نوسان میکند. این فشار باعث میشود که در نهایت یکی از دو نیرو (خریداران یا فروشندگان) غالب شود. در بیشتر مواقع، خریداران موفق میشوند و قیمت از خط مقاومت عبور میکند.

این نقطه معمولاً بهعنوان شکست یا بریک اوت شناخته میشود و نشاندهنده آغاز یک حرکت صعودی قویتر است. پساز شکست مقاومت، قیمت معمولاً با یک حرکت سریع بهسمت بالا ادامه میدهد.

در مجموع، الگوی مثلث صعودی نمایانگر افزایش تدریجی تقاضا و کاهش مقاومت فروشندگان است و میتواند به معاملهگران سیگنال دهد که قیمت به زودی بهسمت سطوح بالاتر حرکت خواهد کرد.

اهمیت مثلث صعودی در روندهای صعودی

الگوی مثلث صعودی در تحلیل تکنیکال بهدلیل ویژگیها و سیگنالهای مهمی که ارائه میدهد، برای معاملهگران از اهمیت بالایی برخوردار است. این الگو بهویژه در روندهای صعودی قابلاعتماد است و میتواند به معاملهگران کمک کند تا تصمیمات بهتری درباره زمان ورود به معامله یا تقویت موقعیتهای خود بگیرند.

یکی از دلایل اهمیت الگوی مثلث صعودی این است که به وضوح نشاندهنده افزایش تدریجی فشار خرید است. هر بار که قیمت کاهش مییابد، خریداران با قدرت بیشتری وارد میشوند و کف قیمت بالاتر میرود، بهطوری که یک خط روند صعودی در زیر قیمت شکل میگیرد.

ازطرفدیگر، خط مقاومت افقی که قیمت چندین بار نتوانسته از آن عبور کند، نمایانگر سطحی است که فروشندگان هنوز در آن قوی هستند. اما همانطور که قیمت به خط مقاومت نزدیکتر میشود، نشانهای از احتمال شکست این مقاومت و آغاز یک حرکت صعودی جدید است. این نشانهها به معاملهگران امکان میدهد تا در زمان مناسب وارد بازار شوند و از رشد آتی قیمت بهرهبرداری کنند.

الگوی مثلث صعودی همچنین بهدلیل کاهش ریسک در ورود به معامله موردتوجه است. معاملهگران با مشاهده این الگو، میتوانند صبر کنند تا قیمت خط مقاومت را بهطور قطعی بشکند و سپس وارد معامله شوند. این رویکرد به کاهش احتمال ورود زودهنگام و گرفتار شدن در یک فاز نوسانی کمک میکند.

علاوهبراین، شکست سطح مقاومت معمولاً با حجم معاملات بالاتر همراه است که نشانهای از تأیید روند صعودی و افزایش احتمال موفقیت معامله است.

همچنین، این الگو بهعنوان یک ابزار برای تعیین اهداف قیمتی مورد استفاده قرار میگیرد. معاملهگران میتوانند با اندازهگیری فاصله بین خطوط افقی و روند صعودی در ابتدای الگو، پیشبینی کنند که پساز شکست مقاومت، قیمت به چه میزانی افزایش خواهد یافت. این امکان به آنها کمک میکند تا بهصورت دقیقتری برنامهریزی کنند و از سود بالقوه حداکثر استفاده را ببرند.

در نهایت، مثلث صعودی نه تنها برای پیشبینی جهت حرکت بازار اهمیت دارد، بلکه به معاملهگران کمک میکند تا روانشناسی بازار را درک کنند. این الگو نشان میدهد که با وجود تلاشهای فروشندگان برای حفظ قیمت در یک سطح خاص، خریداران بهتدریج قدرت بیشتری به دست میآورند و این نشاندهنده اعتماد و انگیزه بالای آنها برای افزایش قیمت است. بههمیندلیل، مثلث صعودی بهعنوان یک سیگنال قدرتمند در جهت ادامه روند صعودی و فرصتسازی برای ورود به معاملات تلقی میشود.

الگوی مثلث صعودی در بازارهای مختلف مالی کاربردهای فراوانی دارد و بهدلیل قابلیت پیشبینی روند صعودی، در بسیاری از بازارها و برای اهداف مختلف به کار گرفته میشود.

در بازار سهام، این الگو برای پیشبینی ادامه روندهای صعودی استفاده میشود. معاملهگران با مشاهده شکلگیری الگوی مثلث صعودی در سهام خاص، میتوانند تشخیص دهند که قیمت احتمالاً پساز شکست خط مقاومت، رشد بیشتری خواهد داشت. بهاینترتیب، معاملهگران سهام میتوانند بهترین زمان برای ورود به معاملات یا افزودن به موقعیتهای فعلی خود را انتخاب کنند.

در بازار ارزهای خارجی (فارکس)، الگوی مثلث صعودی به تحلیلگران کمک میکند تا جفت ارزهایی که در حال تجربه یک حرکت صعودی هستند را شناسایی کنند. با توجه به اینکه بازار فارکس به شدت تحت تأثیر عوامل سیاسی و اقتصادی است، این الگو میتواند به معاملهگران نشان دهد که تقاضای یک ارز خاص در حال افزایش است و فرصت ورود به معاملات خرید را فراهم کند.

در بازار کالاها، مثلث صعودی معمولاً برای پیشبینی افزایش قیمت کالاهایی مانند طلا، نفت و فلزات صنعتی مورد استفاده قرار میگیرد. وقتی قیمت این کالاها در یک الگوی مثلث صعودی قرار میگیرد، معاملهگران میتوانند انتظار افزایش تقاضا و افزایش قیمت را داشته باشند، که این امر به آنها اجازه میدهد از فرصتهای معاملاتی بهرهمند شوند.

در بازار ارزهای دیجیتال، الگوی مثلث صعودی یکی از الگوهای محبوب برای تحلیل تکنیکال است. بهدلیل نوسانات شدید در این بازار، معاملهگران اغلب به دنبال الگوهایی مانند مثلث صعودی هستند تا نقاط شکست قیمتی و فرصتهای ورود به معاملات را شناسایی کنند. در بسیاری از مواقع، این الگو در ارزهای پرنوسان مانند بیتکوین و اتریوم دیده میشود و به معاملهگران سیگنالهایی مبنی بر ادامه روند صعودی میدهد.

از الگوی مثلث صعودی نه تنها برای شناسایی نقاط ورود به معامله استفاده میشود، بلکه به معاملهگران کمک میکند تا اهداف قیمتی را تعیین کنند. با استفاده از این الگو، معاملهگران میتوانند پیشبینی کنند که پساز شکست مقاومت، قیمت تا چه اندازه میتواند افزایش یابد. این امکان به آنها کمک میکند تا معاملات خود را با مدیریت ریسک بهتری انجام دهند و برای کسب سود دقیقتر برنامهریزی کنند.

شکست مثلث صعودی در روند صعودی

الگوی مثلث صعودی معمولاً زمانی از بالا میشکند که فشار خرید به قدری افزایش یابد که بتواند مقاومت فروشندگان در سطح خط مقاومت افقی را بشکند. در این حالت، قیمت بهسمت بالا حرکت میکند و از سطح مقاومت عبور میکند. چندین عامل میتوانند به شکست این الگو از بالا کمک کنند:

- افزایش حجم معاملات: یکی از نشانههای اصلی شکست موفق مثلث صعودی از بالا، افزایش قابلتوجه حجم معاملات در نزدیکی خط مقاومت است. این افزایش حجم نشاندهنده ورود خریداران جدید به بازار و حمایت از حرکت صعودی است. وقتی حجم معاملات بالا میرود، نشان میدهد که خریداران با قدرت وارد شدهاند و احتمال شکستن مقاومت افزایش مییابد؛

- نزدیک شدن به انتهای مثلث: با نزدیک شدن قیمت به نقطه انتهایی مثلث (جایی که خط روند صعودی و خط مقاومت به هم نزدیک میشوند)، فاصله نوسان قیمت کوچکتر میشود و احتمال شکست افزایش مییابد. در این مرحله، خریداران و فروشندگان به نوعی به تعادل نزدیک میشوند، اما معمولاً در مثلث صعودی، این خریداران هستند که با قدرت بیشتری وارد عمل میشوند و مقاومت را میشکنند؛

- اخبار یا عوامل بنیادی مثبت: عوامل خارجی مانند اخبار مثبت اقتصادی، گزارشهای مالی خوب یا تحولات مرتبط با شرکت یا دارایی موردنظر میتواند به افزایش تقاضا و تقویت قیمت منجر شود. این تغییرات معمولاً میتوانند باعث شکستن مقاومت و خروج قیمت از الگو شوند؛

- تأیید توسط شاخصهای فنی: معاملهگران اغلب از شاخصهای تکنیکال مانند شاخص قدرت نسبی (RSI) یا مکدی (MACD) استفاده میکنند تا تأیید کنند که قدرت صعودی در حال افزایش است. اگر این شاخصها نشاندهنده تقویت روند صعودی باشند، احتمال شکست از بالا بیشتر میشود.

بهطورکلی، الگوی مثلث صعودی زمانی از بالا میشکند که خریداران توانسته باشند بر فشار فروشندگان غلبه کنند، و این اغلب با افزایش حجم معاملات و تاییدات تکنیکال همراه است. پساز شکست مقاومت، معمولاً حرکت صعودی قویتری آغاز میشود.

استراتژی معامله با مثلث صعودی

برای درک بهتر مفهوم الگوی مثلث صعودی، فرض کنید که در حال بررسی نمودار سهام یک شرکت محبوب هستید که در چند هفته گذشته روند صعودی را طی کرده است. با این حال، در حدود یک بازه قیمتی یک مقاومت قوی شکل گرفته است.

هر بار که قیمت سهام به این سطح میرسد، از آن عقبنشینی میکند و پایینتر میآید، اما نکته قابلتوجه این است که این افتها هر بار کمتر از دفعه قبل هستند. به این معنی که پایینترین سطحهای قیمتی در نقاطی بالاتر از کفهای قبلی قرار میگیرند.

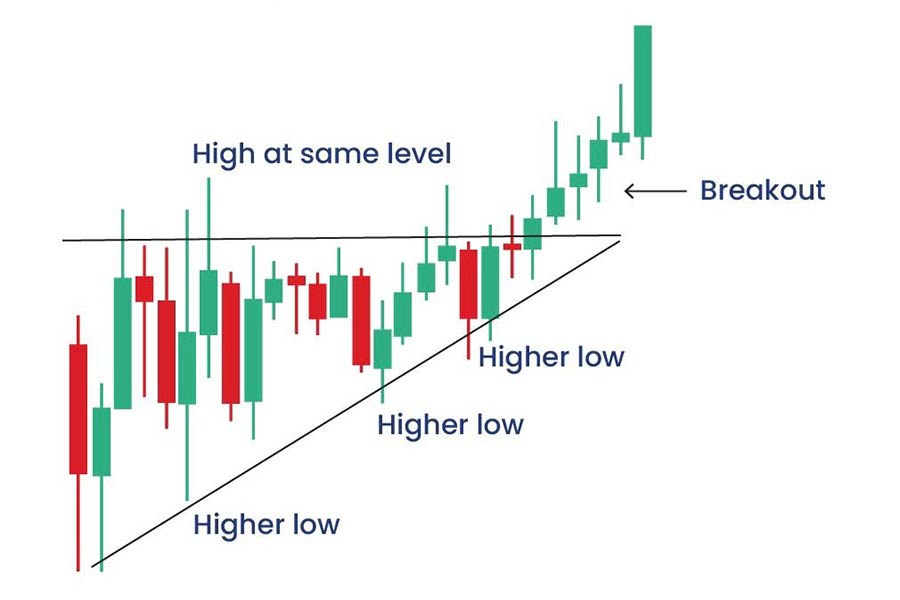

با دقت در نمودار، متوجه میشوید که قیمت در حال تشکیل یک الگوی مثلث صعودی است. شما یک خط افقی در نزدیکی سطح فشردگی رسم میکنید. سپس یک خط روند شیبدار بهسمت بالا زیر کفهای قیمتی ایجاد میکنید که نشان میدهد هر بار خریداران با قدرت بیشتری وارد میشوند و کفهای بالاتری را شکل میدهند.

همزمان، قیمت بین این دو خط فشرده میشود و بهسمت نوک مثلث حرکت میکند. این وضعیت نشاندهنده افزایش فشار بین خریداران و فروشندگان است، اما خریداران بهتدریج قدرت بیشتری به دست میآورند.

سرانجام، زمانی که قیمت به نزدیکی انتهای مثلث میرسد، با افزایش حجم معاملات، قیمت از سطح مقاوم عبور میکند و خط مقاومت شکسته میشود. این نقطه شکست سیگنال واضحی است که الگوی مثلث صعودی در حال تکمیل شدن است و خریداران بر فروشندگان غلبه کردهاند. پساز این شکست، انتظار میرود قیمت با یک حرکت صعودی قویتر ادامه یابد، و معاملهگران میتوانند از این فرصت برای ورود به معامله و کسب سود استفاده کنند.

این مثال نشان میدهد که چگونه الگوی مثلث صعودی، با تحلیل روند قیمت و شکست مقاومت، میتواند به معاملهگران کمک کند تا زمان مناسب برای ورود به معاملات صعودی را شناسایی کنند.

اهداف سود در الگوی مثلث صعودی

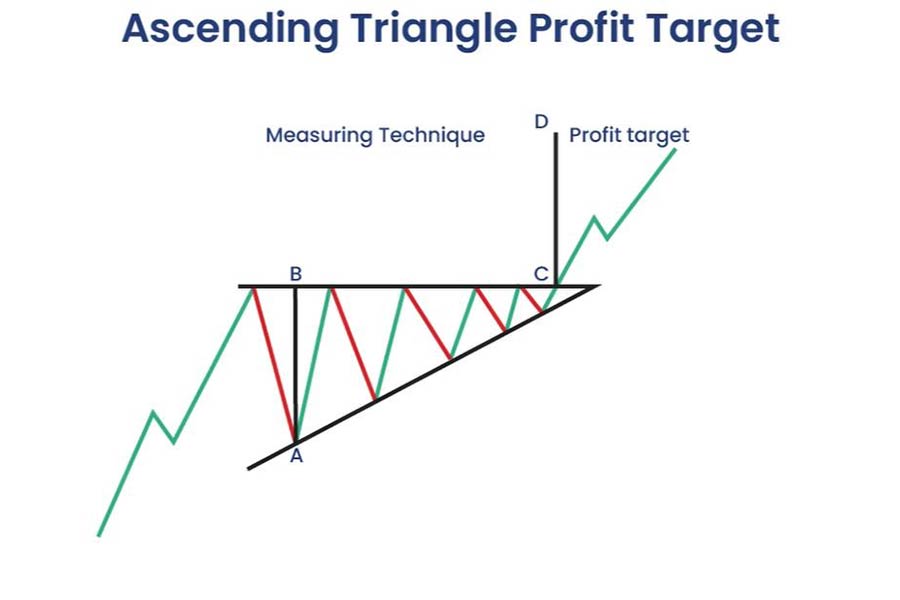

تعیین اهداف سود با الگوی مثلث صعودی بسیار ساده و منطقی است. در ادامه مراحل تعیین هدف سود توضیح داده شده است:

ابتدا باید ارتفاع مثلث را از پایینترین نقطه (پایه مثلث) تا خط مقاومت در بالا اندازهگیری کنید. این اندازهگیری به شما این حس را میدهد که پساز شکسته شدن قیمت، چقدر ممکن است حرکت کند.

برای تعیین هدف سود خود، بهسادگی آن فاصله (ارتفاع مثلث) را به نقطه شکست بالای خط مقاومت اضافه کنید. این بدان معناست که اگر قیمت از خط مقاومت عبور کند، میتوانید انتظار داشته باشید که قیمت به میزان ارتفاع مثلث حرکت کند.

این رویکرد به شما کمک میکند تا یک هدف واقعی را تخمین بزنید و یک هدف واضح برای تجارت خود به شما ارائه میدهد. با داشتن یک هدف مشخص، میتوانید استراتژیهای خروج خود را بهبود ببخشید و احتمال موفقیت خود را افزایش دهید.

تعیین اهداف سود با استفاده از الگوی مثلث صعودی نه تنها آسان است بلکه به معاملهگران کمک میکند تا تصمیمات بهتری در مورد ورود و خروج از معاملات خود بگیرند. با اندازهگیری صحیح و تعیین هدف، میتوانند از فرصتهای موجود در بازار به بهترین شکل استفاده کنند.

حد ضرر یا استاپ لاس در الگوی مثلث صعودی

استاپ لاس یا حد ضرر ابزاری حیاتی برای محافظت از سرمایه شما در بازارهای مالی است. این ابزار به شما کمک میکند تا در مواقعی که بازار طبق پیشبینی شما پیش نمیرود، از ضررهای بزرگ جلوگیری کنید. در ادامه به چگونگی تنظیم استاپ لاس در الگوی مثلث صعودی پرداخته شده است:

هنگام تنظیم حد ضرر، هدف اصلی شما باید محافظت از سرمایهتان باشد. این بدان معناست که شما میخواهید در صورت عدم تحقق پیشبینیها، ضرر خود را محدود کنید.

یک قانون سرانگشتی خوب این است که استاپ ضرر خود را درست زیر آخرین حد پایین مثلث قبلاز شکست قرار دهید.

این نقطه بسیار مهم است زیرا اگر قیمت به آن سطح کاهش یابد، ممکن است نشاندهنده یک شکست واقعی (شکست جعلی) باشد. بنابراین، تنظیم حد ضرر در آنجا به شما کمک میکند تا ریسک خود را محدود کنید و درعینحال فضای کافی برای نوسانات طبیعی قیمت را فراهم نمایید.

با قرار دادن حد ضرر در زیر حد پایین مثلث، شما فضای کافی برای تنفس به معامله میدهید. این به این معنی است که اگر قیمت بهطور موقتی کاهش یابد، میتواند دوباره به روند صعودی خود بازگردد، بدون اینکه شما بهطور ناخواسته در ضرر قرار بگیرید.

استفاده از حد ضرر مناسب در معاملات با الگوی مثلث صعودی میتواند به شما کمک کند تا در برابر نوسانات بازار محافظت شوید و از سرمایهتان به بهترین شکل محافظت کنید. با تعیین استاپ لاس در موقعیت مناسب، شما میتوانید با اطمینان بیشتری در معاملات خود عمل کنید و از فرصتهای بازار بهرهبرداری کنید.

تفاوت الگوی مثلث صعودی در روند صعودی با الگوهای قیمتی دیگر

| ویژگی | الگوی مثلث صعودی در روند صعودی | الگوی مثلث نزولی | الگوی پرچم | الگوی سر و شانه |

|---|---|---|---|---|

| جهتگیری روند | ادامه روند صعودی | ادامه روند نزولی | ادامه روند (هم صعودی و هم نزولی) | بازگشت روند (صعودی یا نزولی) |

| ساختار | خط مقاومت افقی در بالا و خط روند صعودی در پایین، کفهای بالاتر و سقفهای ثابت | خط حمایت افقی در پایین و خط روند نزولی در بالا، سقفهای پایینتر و کفهای ثابت | خطهای موازی کوچک در جهت خلاف روند اصلی | سه قله: شانه چپ، سر (قله بلندتر) و شانه راست، پساز قلهها قیمت کاهش مییابد |

| پیشبینی حرکت قیمت | شکسته شدن خط مقاومت افقی، قیمت بهسمت بالا حرکت میکند | شکسته شدن خط حمایت افقی، قیمت بهسمت پایین حرکت میکند | پساز خروج از محدوده پرچم، روند اصلی (صعودی یا نزولی) ادامه مییابد | پساز تشکیل شانه راست، قیمت بر خلاف جهت روند قبلی حرکت میکند |

| روانشناسی بازار | نشاندهنده افزایش تقاضا و فشار خرید تدریجی خریداران است که میتواند به شکست مقاومت بیانجامد | نشاندهنده افزایش فشار فروش و کاهش تقاضا است | استراحت کوتاه در روند فعلی که به ادامه آن منجر میشود | نشاندهنده تغییر تدریجی در قدرت بازار از خریداران به فروشندگان یا بالعکس |

| استفاده در بازار | بازار سهام، فارکس، ارزهای دیجیتال و کالا | بازارهای نزولی، سهام یا کالاهایی که در حال کاهش قیمت هستند | بهویژه در روندهای صعودی و نزولی کوتاهمدت | بازارهای بازگشتی که به دنبال نشانههای تغییر جهت روند هستند |

| مدت زمان تشکیل | معمولاً چند هفته تا چند ماه | چند هفته تا چند ماه | کوتاهمدت، از چند روز تا چند هفته | معمولاً میانمدت، چند هفته تا چند ماه |

| پتانسیل شکست | حجم بالا در نزدیکی نقطه شکست نشاندهنده شکست قطعی بهسمت بالا است | حجم بالا در نزدیکی نقطه شکست نشاندهنده شکست قطعی بهسمت پایین است | حجم معاملات کاهش مییابد، اما پساز خروج از پرچم، حجم دوباره افزایش مییابد | شکست در خط گردن با حجم بالا تأییدکننده تغییر روند است |

| تعیین اهداف قیمتی | اندازهگیری ارتفاع مثلث و اضافه کردن آن به نقطه شکست برای تعیین هدف قیمتی | اندازهگیری ارتفاع مثلث و کم کردن آن از نقطه شکست برای تعیین هدف قیمتی | اندازه پرچم بهعنوان هدف قیمتی، پساز شکست از پرچم | فاصله بین سر و خط گردن برای تعیین هدف قیمتی استفاده میشود |

این جدول تفاوتهای کلیدی این الگوها را نشان میدهد و کمک میکند که معاملهگران بسته به شرایط بازار، تشخیص دهند که کدام الگو در حال تشکیل است و چگونه میتوانند از آن برای تصمیمگیریهای معاملاتی بهره ببرند.

مزایا و معایب استفاده از الگوی مثلت صعودی در روند مثبت

| عنوان | مزایا | معایب |

|---|---|---|

| سیگنالهای واضح | الگوی مثلث صعودی سیگنالهای مشخصی برای ورود به معاملات خرید ارائه میدهد که میتواند تصمیمگیری را سادهتر کند. | ممکن است برخی سیگنالها بهطور نادرست تفسیر شوند و منجر به ورود به معاملات نامناسب شوند. |

| تأیید حجم | معمولاً با افزایش حجم معاملات همراه است که تأیید کننده قدرت روند صعودی و احتمال موفقیت آن است. | در برخی موارد، افزایش حجم ممکن است تنها بهدلیل نوسانات غیرقابل پیشبینی بازار باشد و نه به خاطر تقاضای واقعی. |

| مدیریت ریسک | معاملهگران میتوانند با قرار دادن حد ضرر زیر خط روند صعودی، ریسک خود را مدیریت کنند و از خسارتهای بزرگ جلوگیری کنند. | در صورت شکست غیرمنتظره، ممکن است ضررها بیشتر از حد انتظار باشند، بهویژه اگر بازار به شدت نوسان داشته باشد. |

| هدفگذاری قیمت | بهراحتی میتوان اهداف قیمتی را براساس ارتفاع مثلث و شکست خط مقاومت تعیین کرد. | تخمین اهداف قیمتی ممکن است در شرایط نوسانی بازار نامشخص و غیرقابل پیشبینی باشد. |

| شناسایی روند | به معاملهگران کمک میکند تا روندهای صعودی را شناسایی کنند و از فرصتهای بالقوه برای سودآوری بهرهبرداری کنند. | در صورتی که بازار بهسمت روند معکوس حرکت کند، معاملهگران ممکن است زیانهای قابلتوجهی را تجربه کنند. |

| سازگاری با سایر ابزارها | الگوی مثلث صعودی میتواند با سایر الگوهای تکنیکال و ابزارهای تحلیلی ترکیب شود تا سیگنالهای قویتری تولید کند. | ممکن است ادغام آن با سایر ابزارها، سیگنالهای متناقضی ایجاد کند و تصمیمگیری را دشوارتر کند. |

| زمانبندی ورود و خروج | به معاملهگران کمک میکند زمان دقیقتری برای ورود و خروج از معاملات پیدا کنند و از نوسانات بازار بهرهبرداری کنند. | اگر قیمت پساز شکست در سطح مورد انتظار حرکت نکند، ممکن است معاملهگران دچار سردرگمی شوند. |

| نقاط ورود بهینه | با شناسایی نقاط دقیق شکست، معاملهگران میتوانند از نقاط ورود بهینه برای حداکثر کردن سود استفاده کنند. | عدم اعتبار شکست (شکست جعلی) ممکن است منجر به ضرر در معاملات شود. |

| روانشناسی بازار | نشاندهنده قدرت و اعتماد خریداران در بازار است که میتواند به معاملهگران کمک کند احساسات بازار را درک کنند. | ممکن است معاملهگران تنها بر روی این الگو تمرکز کنند و از سایر عوامل موثر بر بازار غافل شوند. |

| سادهفهمی و آموزش | الگوی مثلث صعودی نسبتاً ساده و قابلفهم است و میتواند بهعنوان ابزاری آموزشی برای معاملهگران جدید مورد استفاده قرار گیرد. | افرادی که تازهوارد هستند ممکن است بهسادگی به این الگو اعتماد کنند و از دیگر عناصر تحلیل غافل شوند. |

بهطورکلی، الگوی مثلث صعودی در روند مثبت دارای مزایای متعدد و معایب خاص خود است که معاملهگران باید با دقت به آنها توجه کنند تا تصمیمات بهتری در معاملات خود اتخاذ کنند.

نکات مهم و تلهها در شناسایی الگوی مثلث صعودی

اصلیترین نکات مربوط به ترید با الگوی مثلث عبارتاند از:

- عدم دقت در ترسیم خطوط روند: یکی از رایجترین خطاها، عدم دقت در ترسیم خطوط روند صعودی و مقاومت است. اگر خطوط بهدرستی ترسیم نشوند، الگو ممکن است بهدرستی شناسایی نشود و معاملهگران میتوانند سیگنالهای اشتباهی دریافت کنند؛

- فراموشی در بررسی زمانبندی: الگوی مثلث صعودی معمولاً در یک بازه زمانی خاص تشکیل میشود. عدم توجه به زمانبندی و روند قیمتی قبلاز تشکیل الگو میتواند به شناسایی نادرست منجر شود؛

- شکستهای جعلی: برخی معاملهگران بهمحض مشاهده یک شکست از سطح مقاومت، اقدام به خرید میکنند، بدون اینکه به تأییدهای لازم (مثل افزایش حجم) توجه کنند. این امر میتواند منجر به ضرر در صورت وقوع یک شکست جعلی شود؛

- غفلت از شرایط بازار: الگوهای قیمتی در یک زمینه خاص (روند صعودی یا نزولی) تشکیل میشوند. عدم توجه به شرایط کلی بازار و تغییرات در روندها میتواند به تفسیر نادرست الگوها منجر شود؛

- نوسانات ناشی از اخبار: اخبار اقتصادی و مالی میتوانند بهطور ناگهانی بر بازار تأثیر بگذارند و قیمتها را بهسمت بالا یا پایین حرکت دهند. برای مثال، یک گزارش مثبت در مورد درآمد یک شرکت میتواند تقاضا را افزایش دهد و در نتیجه موجب شکستن مقاومت شود؛

- تأثیر رویدادهای سیاسی: تحولات سیاسی مانند انتخابات، تصمیمات دولتها یا تغییرات در سیاستهای پولی میتوانند به شدت بر بازار تأثیر بگذارند و نوسانات غیرمنتظرهای را ایجاد کنند. این رویدادها میتوانند الگوی مثلث صعودی را تحت تأثیر قرار دهند و باعث شکستهای کاذب شوند؛

- پاسخ بازار به اخبار: رفتار معاملهگران نسبت به اخبار میتواند باعث تغییرات ناگهانی در روند قیمتها شود. اگر یک خبر منفی منتشر شود، ممکن است حتی الگوهای صعودی نیز تحت تأثیر قرار گرفته و قیمتها بهسمت پایین حرکت کنند؛

- تأثیر زمانبندی اخبار: زمان انتشار اخبار نیز مهم است. اگر خبری در نزدیکی زمان شکست الگو منتشر شود، ممکن است تأثیر آن بر روی قیمتها بهطور قابلتوجهی بر تحلیلهای قبلی تأثیر بگذارد. معاملهگران باید به زمانبندی اخبار و تأثیر آن بر بازار توجه داشته باشند؛

- نیاز به تجزیه و تحلیل جامع: برای تحلیل دقیق الگوهای قیمتی و تأثیر اخبار بر آنها، معاملهگران باید از ابزارها و منابع مختلف استفاده کنند. بررسی اخبار و رویدادهای مرتبط با بازار میتواند به شناخت بهتر شرایط کمک کند و در نتیجه تصمیمات بهتری را ممکن سازد.

شناسایی الگوی مثلث صعودی نیاز به دقت و توجه به جزئیات دارد. خطاهای رایج در شناسایی این الگو و تأثیر اخبار و رویدادهای خارجی میتواند به شکستهای کاذب و تصمیمات نادرست منجر شود. معاملهگران باید با آگاهی از این نکات و تلهها، استراتژیهای معاملاتی خود را بهبود بخشند و به شناسایی الگوها با دقت بیشتری بپردازند.

پراپ FORFX

پراپ FORFX نمونه از پراپفرم های معتبر است که با بروکر معتبر Opofinance همکاری میکند. بروکر Opofinance که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شده، اخیراً مجوز ASIC را دریافت کرده است.

این همکاری میان FORFX و Opofinance به ارائه برنامههای مختلفی برای تریدرها در حوزه پراپتریدینگ منجر شده است. از جمله برنامههای اصلی این پراپفرم میتوان به موارد زیر اشاره کرد:

- طرح حساب دمو: این طرح شامل دو مدل چالش است. مدل اول با نام «حرفهای» به تریدرها این امکان را میدهد که از بین تنظیمات ریسک نرمال و پر ریسک، گزینهای را که با استراتژی آنها سازگار است، انتخاب کنند؛

- مدل فوق حرفهای: این مدل نیز شامل تنظیمات ریسک نرمال و پر ریسک مشابه مدل حرفهای است، اما با دو تفاوت اصلی. اول، در مدل فوق حرفهای، تقسیم سود به میزان ۹۰ درصد است و دوم، در این مدل تریدرها میتوانند از امکان تکرار رایگان استفاده کنند؛ هرچند که باید توجه داشته باشید که فورافایکس یک پراپ رایگان نیست.

یکی از ویژگیهای برجسته این همکاری، برنامه حساب لایو است که به تریدرها اجازه میدهد با استفاده از حساب شخصی خود در چالشهای پراپ شرکت کنند. در این طرح، نیازی به خرید جداگانه چالش نیست و تنها کافی است که تریدرها حساب پراپ خود را در بروکر Opofinance افتتاح و مبلغ موردنظر را واریز کنند. پساز واریز مبلغ، حساب فعال شده و چالش با انجام اولین معامله آغاز میشود. در صورت موفقیت در این چالش، حساب تریدر به حساب فاند شده تبدیل خواهد شد.

سخن پایانی

الگوی مثلث صعودی در روند صعودی یکی از ابزارهای مؤثر و محبوب در تحلیل تکنیکال است که به معاملهگران کمک میکند تا روندهای صعودی را شناسایی کنند و نقاط ورود و خروج بهینه را تعیین نمایند. این الگو معمولاً در شرایطی که خریداران فشار بیشتری به بازار وارد میکنند، شکل میگیرد و نشاندهنده تقاضای قوی و افزایش قیمت در آینده است.

در این مقاله، به تشریح مفهوم الگوی مثلث صعودی، اجزای تشکیلدهنده آن و نحوه تفسیر آن پرداختیم. همچنین، اهمیت تعیین اهداف سود و تنظیم حد ضرر را بررسی کردیم تا معاملهگران بتوانند ریسکهای خود را به حداقل برسانند و از فرصتهای معاملاتی بهرهبرداری کنند. توجه به نکات مهم و تلههای رایج در شناسایی این الگو، از جمله خطاهای شناسایی و تأثیر اخبار و رویدادهای خارجی، به معاملهگران کمک میکند تا تحلیلهای دقیقتری داشته باشند و از تصمیمات نادرست جلوگیری کنند.

در نهایت، الگوی مثلث صعودی، بهویژه در روندهای صعودی، میتواند یک ابزار قدرتمند برای شناسایی فرصتهای معاملاتی و بهبود استراتژیهای تجاری باشد. با بهکارگیری درست این الگو و توجه به شرایط بازار، معاملهگران میتوانند تصمیمات بهتری اتخاذ کرده و از مزایای این الگوی قیمتی بهرهمند شوند.

چه زمانی باید از الگوی مثلث صعودی استفاده کنم؟

الگوی مثلث صعودی زمانی مفید است که قیمت در حال افزایش باشد و الگو در یک روند صعودی شکل بگیرد. این الگو نشاندهنده تقاضای قوی و احتمال شکستن سطح مقاومت در آینده نزدیک است. بنابراین، معاملهگران میتوانند پساز تأیید شکست، وارد معامله خرید شوند.

آیا الگوی مثلث صعودی همیشه به یک شکست صعودی منجر میشود؟

نه، الگوی مثلث صعودی ممکن است به شکست کاذب یا نزولی منجر شود. بنابراین، مهم است که معاملهگران به تأییدهای اضافی، مانند افزایش حجم معاملات یا بررسی اخبار مرتبط، توجه کنند تا ریسکهای ناشی از شکستهای غیرمنتظره را کاهش دهند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!