در دنیای معاملات مالی، مدیریت ریسک یکی از کلیدیترین عوامل موفقیت در حفظ سرمایه و بهبود عملکرد معاملاتی است. ابزارهای مختلفی برای این منظور توسعه یافتهاند که یکی از مهمترین آنها، اندیکاتور حد ضرر یا “Stop Loss” است. دراینمیان، اندیکاتور ATR (Average True Range) بهعنوان یک ابزار مؤثر در تعیین حد ضرر شناخته میشود. این اندیکاتور به معاملهگران کمک میکند تا براساس نوسانات واقعی بازار، حد ضرر مناسبی را تنظیم و از ضررهای سنگین جلوگیری کنند. همچنین، استفاده از پراپ فرم میتواند به معاملهگران کمک کند تا استراتژیهای بهتری برای تنظیم حد ضرر بر اساس ATR پیادهسازی کنند. در این مقاله به بررسی دقیق اندیکاتور حد ضرر ATR و نحوه استفاده از آن خواهیم پرداخت. با ما همراه باشید.

اندیکاتور چیست؟

پیشاز بررسی اندیکاتور حد ضرر ATR، باید با مفهوم اندیکاتور آشنا شوید. اندیکاتورها در بازار فارکس ابزارهای تحلیلی هستند که برای بررسی دادههای تاریخی قیمتها، حجم معاملات و دیگر شاخصهای بازار به کار میروند. این ابزارها به معاملهگران کمک میکنند تا روندهای بازار را شناسایی کنند، نقاط ورودی و خروجی مناسب را تشخیص دهند و تصمیمات معاملاتی آگاهانهتری بگیرند. اندیکاتورها معمولاً بهصورت نموداری بر روی چارت قیمت نمایش داده میشوند و از فرمولها و محاسبات ریاضی برای تجزیه و تحلیل بازار استفاده میکنند.

اندیکاتورها به دو دسته کلی تقسیم میشوند: اندیکاتورهای روند که به شناسایی جهت کلی بازار (روند صعودی، نزولی یا جانبی) کمک میکنند و اندیکاتورهای نوسانی که برای شناسایی شرایط اشباع خرید و فروش در بازار به کار میروند.

برخی از معروفترین اندیکاتورها شامل میانگین متحرک (Moving Average)، شاخص قدرت نسبی (RSI)، میانگین محدوده واقعی (ATR) و مکدی (MACD) هستند.

استفاده از اندیکاتورها به معاملهگران کمک میکند تا با تحلیل دقیقتر و بر پایه دادههای واقعی، ریسک معاملات خود را کاهش دهند و تصمیمات معاملاتی موفقتری اتخاذ کنند. هرچند باید توجه داشت که اندیکاتورها بهتنهایی نمیتوانند تضمینکنندۀ موفقیت باشند و بهتر است در کنار سایر ابزارها و استراتژیهای معاملاتی به کار گرفته شوند.

اندیکاتور ATR چیست؟

اندیکاتور ATR (Average True Range) یک ابزار تحلیل تکنیکال است که توسط «ولز وایلدر» توسعه داده شده است و برای اندازهگیری میزان نوسانات قیمت در بازارهای مالی استفاده میشود. ATR به معاملهگران کمک میکند تا میزان تغییرات قیمتی را در یک بازه زمانی مشخص بررسی و از این طریق نوسانات موجود در بازار را بهتر درک کنند.

اندیکاتور ای تی ار میانگین محدوده واقعی قیمت را در یک دوره معین محاسبه میکند. محدوده واقعی در اینجا بهمعنای بیشترین فاصله بین نقاط مختلف در یک روز معاملاتی است که میتواند شامل موارد زیر باشد:

- فاصله بین بالاترین و پایینترین قیمت روز؛

- فاصله بین قیمت پایانی روز قبل و بالاترین قیمت روز جاری؛

- فاصله بین قیمت پایانی روز قبل و پایینترین قیمت روز جاری.

از این دادهها برای محاسبه میانگین در یک دوره مشخص (معمولاً ۱۴ روز) استفاده میشود تا مقدار ATR به دست آید.

یکی از کاربردهای اصلی ATR در تعیین حد ضرر (Stop Loss) است. بهطوریکه معاملهگران میتوانند با توجه به میزان نوسانات بازار، حد ضرر خود را تنظیم کنند. برای مثال در بازاری که نوسانات زیادی دارد، حد ضرر بزرگتری انتخاب میشود تا از توقف زودهنگام جلوگیری شود. همچنین ATR میتواند به شناسایی شرایط بازار کمک کند؛ بهعنوانمثال، وقتی مقدار ATR بالا است، نشاندهندۀ یک بازار پرنوسان و وقتی پایین است، نشاندهندۀ یک بازار با نوسان کمتر است.

بهطور خلاصه، اندیکاتور حد ضرر ATR ابزاری مفید برای اندازهگیری نوسانات است که به معاملهگران امکان میدهد تا استراتژیهای معاملاتی خود را با دقت بیشتری تنظیم و ریسکهای موجود را بهتر مدیریت کنند.

اندیکاتور ATR چگونه محاسبه میشود؟

مراحل محاسبه ATR به شرح زیر است:

- ابتدا باید محدوده واقعی (TR) هر روز معاملاتی محاسبه شود. محدوده واقعی، بزرگترین مقدار از سه مقدار زیر است:

- فاصله بین بالاترین و پایینترین قیمت روز (High – Low)؛

- فاصله بین بالاترین قیمت روز و قیمت پایانی روز قبل (High – Previous Close)؛

- فاصله بین پایینترین قیمت روز و قیمت پایانی روز قبل (Low – Previous Close)؛

- برای هر روز معاملاتی، یکی از این سه مقدار که بیشترین مقدار را دارد، بهعنوان محدوده واقعی (TR) آن روز در نظر گرفته میشود؛

- پساز محاسبه TR برای چند روز متوالی (معمولاً ۱۴ روز)، میانگین این مقادیر برای محاسبه ATR استفاده میشود. دو روش اصلی برای محاسبه ATR وجود دارد:

- ایتیار را میتوان با گرفتن میانگین ساده از محدوده واقعی در یک دوره معین (مثلاً ۱۴ روز) محاسبه کرد. فرمول آن به این شکل است:

که در آن:

- TR_i مقدار محدوده واقعی در روز i است؛

- N تعداد روزهای دوره است (معمولاً ۱۴ روز)؛

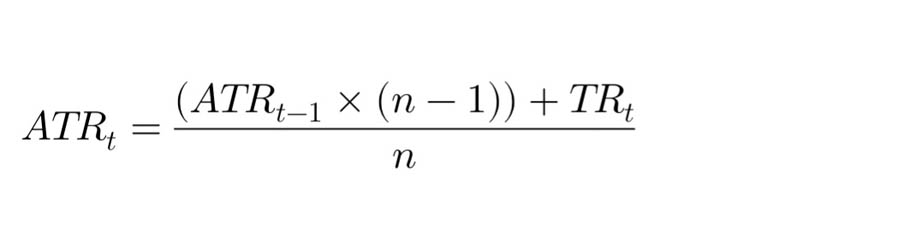

روش دوم، میانگین نمایی:

وایلدر، خالق ATR، پیشنهاد داد که از یک میانگین نمایی برای ATR استفاده شود تا حساسیت بیشتری به تغییرات اخیر قیمتها داشته باشد. فرمول آن به این شکل است:

که در آن:

- ATR_{t} مقدار ATR در روز جاری است؛

- ATR_{t-1} مقدارATR در روز قبل است؛

- TR_t محدوده واقعی روز جاری است؛

- N تعداد روزهای دوره (معمولاً ۱۴ روز) است.

نحوه کاربرد ATR در بازار فارکس

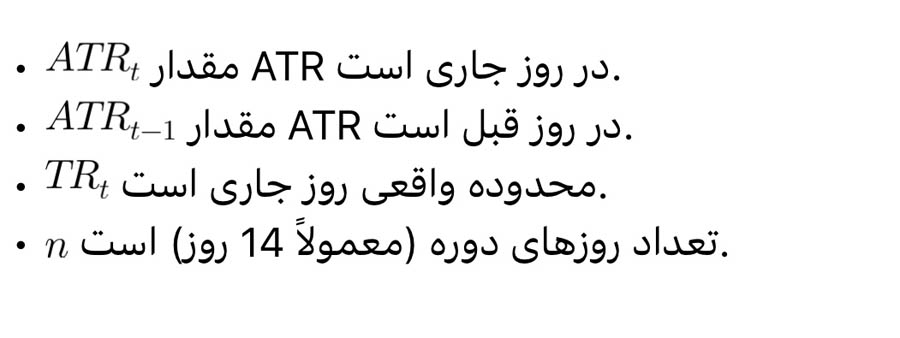

یکی از اصلیترین کاربردهای اندیکاتور حد ضرر ATR در بازار فارکس، کمک به تعیین حد ضرر براساس نوسانات بازار است. در بازاری که نوسانات زیادی دارد، استفاده از یک حد ضرر ثابت ممکن است باعث شود که معاملهگر پیشاز آنکه قیمت بهسمت دلخواه او حرکت کند از بازار خارج شود. با استفاده از ATR، معاملهگر میتواند حد ضرر را بهگونهای تنظیم کند که فضای کافی برای نوسانات طبیعی بازار فراهم شود؛ اما همچنان از سرمایه خود محافظت کند

بهعنوانمثال، اگر ATR یک جفتارز ۵۰ پیپ باشد، معاملهگر میتواند حد ضرر خود را به اندازه ۱.۵ برابر ATR (یعنی ۷۵ پیپ) تنظیم کند تا احتمال توقف زودهنگام معامله کاهش یابد.

همچنین ATR میتواند بهعنوان یک راهنمایی برای تعیین اهداف قیمتی مورد استفاده قرار گیرد. زمانی که نوسانات بازار کم است و ATR پایین است، ممکن است انتظار نداشته باشید که قیمت در یک معامله خاص بهسرعت به اهداف قیمتی بزرگ برسد؛ بنابراین، تنظیم اهداف قیمتی کوچکتر و خروج سریعتر از معامله ممکن است رویکرد بهتری باشد. برعکس در شرایطی که ATR بالا است و نوسانات بازار زیاد است، ممکن است معاملهگر بهدنبال اهداف قیمتی بزرگتر باشد؛ زیرا بازار احتمالاً فضای کافی برای حرکتهای بزرگتر دارد.

علاوهبراین، ATR به معاملهگران کمک میکند تا درک بهتری از شرایط بازار داشته باشند. برای مثال، زمانی که ATR بهطور ناگهانی افزایش مییابد، این نشاندهندۀ افزایش نوسانات است که ممکن است بهدلیل انتشار اخبار مهم اقتصادی یا تحولات دیگر در بازار باشد. معاملهگرانی که از این اندیکاتور استفاده میکنند، میتوانند در این شرایط بیشتر احتیاط کنند یا استراتژیهای معاملاتی خود را برای بهرهبرداری از این نوسانات تطبیق دهند.

ATR بهعنوان یک ابزار مدیریت ریسک میتواند به معاملهگران کمک کند تا حجم معاملات خود را بهتر مدیریت کنند. با توجه به ATR، معاملهگر میتواند تصمیم بگیرد که در شرایط نوسانات زیاد، حجم معاملات خود را کاهش دهد تا از ریسکهای غیرضروری جلوگیری کند یا در شرایط نوسانات کم، حجم معاملات را افزایش دهد تا از پتانسیل سودآوری بیشتری بهرهمند شود.

بهطور خلاصه، ATR یک ابزار ارزشمند در بازار فارکس است که با ارائه اطلاعات دقیق در مورد نوسانات بازار، به معاملهگران کمک میکند تا تصمیمات معاملاتی خود را با دقت بیشتری بگیرند، حد ضرر و اهداف قیمتی مناسبی تنظیم و ریسکهای خود را بهطور موثر مدیریت کنند. استفاده از ATR میتواند به بهبود عملکرد معاملاتی و کاهش اشتباهات رایج کمک کند و بهاینترتیب نقش مهمی در موفقیت بلندمدت معاملهگران ایفا کند.

سادهترین راه استفاده از تنظیم حد ضرر

همانطور که گفته شد، بسته به بازار و بازه زمانی که در آن معامله میکنید، ممکن است نیاز داشته باشید که حدود ضررهای گستردهتر یا محدودتری را تنظیم کنید که با نوسانات قیمت فعلی سازگار باشد.

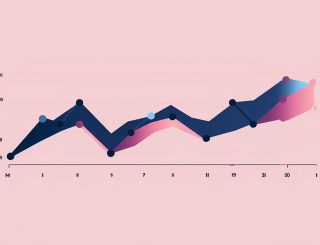

اولین رویکرد شامل قراردادن دستورات Stop Loss و Take Profit صرفاً براساس مقدار فعلی ATR است. یک قانون تعیین شده این است که هر دو سطح SL/TP را با نگاه کردن به مقدار ATR در لحظه ورود به معامله تعیین کنید و سپس دستورات Stop Loss و Take Profit خود را با مقدار دقیق ATR از نقطه ورود یا خروج قرار دهید. بیایید دو سناریو احتمالی را برای ورود به موقعیتهای خرید و فروش بررسی کنیم:

- استفاده از اندیکاتور حد ضرر ATR در استراتژی ورود خرید (LONG): این استراتژی را میتوان در نمودار ۱ ساعته BNB/EUR مشاهده کرد. در این مثال، اگر قصد دارید وارد یک معامله LONG شوید، باید به مقدار فعلی ATR نگاه کنید و Take Profit خود را ۲.۲۶ دلار بالاتر از قیمت ورودی خود که معادل ۲۲۷.۴ دلار است، قرار دهید. همین قانون برای تنظیم دستور Stop Loss نیز صدق میکند؛ یعنی با درنظرگرفتن مقدار فعلی ATR به میزان ۲.۲۶ دلار، دستور SL به سطح قیمت ۲۲۲.۸ دلار متصل میشود.

- استفاده از نشانگر ATR در استراتژی ورود فروش (SHORT): برای ورود به موقعیتهای SHORT، باید به همان رویکرد بالا عمل کنید. در اینجا، نمودار ۱ ساعته ETH/BTC را تحلیل میکنیم تا مشخص شود چگونه ATR میتواند در استراتژی ورود کوتاه (SHORT) شما گنجانده شود. از آنجاکه کندل قیمت فعلی هنوز در حال شکلگیری است از قیمت بستهشدن کندل قبلی بهعنوان نقطه ورود استفاده میکنیم. ابتدا باید مقدار ATR کندل قبلی را که ۰.۰۰۰۲۶ BTC است، پیدا کنید و سپس Take Profit را به فاصله یک ATR پایینتر از قیمت ورودی، یعنی در سطح ۰.۰۶۲۷۸ BTC، قرار دهید. بهطور مشابه، Stop Loss را در سطح ۰.۰۶۳۳۲ BTC برای ۱ ETH قرار میدهید.

این روش ساده و کارآمد برای تعیین دستورات SL/TP باعث میشود که دستورات شما کمتر دچار توقف شوند؛ درنتیجه، معاملات برنده بیشتری داشته باشید.

تنظیم حد ضرر با استفاده از ضریبهای ATR

در این رویکرد، بهجای استفاده از ATR خام برای تعیین سطوح Stop Loss و Take Profit از یک ضریب در ترکیب با ATR استفاده میشود. در واقع، ATR به معاملهگران کمک میکند تا از ایجاد ضرر برای معاملات بهدلیل نوسانات موقتی قیمت جلوگیری کنند. بااینحال، اینکه آیا Stop Loss تنها براساس ATR کافی خواهد بود یا خیر، بستگی به استراتژی معاملاتی شما دارد.

بههمیندلیل است که بسیاری از معاملهگران برای محاسبه حدود ضرر، مقدار ATR را در یک ضریب مشخص ضرب میکنند. یک استراتژی معمول شامل ضربکردن ATR در ۱.۵، ۲ یا ۳ است و سپس استفاده از این عدد برای قراردادن Stop Loss و Take Profit در زیر یا بالای قیمت ورودی. این ضریب بهعنوان یک بالشتک عمل میکند تا نوسانات روزانه نتواند بهراحتی دستورات SL/TP شما را تحریک کند. درصورتیکه بازار بهسرعت در حال تغییر جهت باشد، این استراتژی به شما کمک میکند تا از توقفهای بیمورد جلوگیری و همچنان یک استراتژی مدیریت ریسک معقول را حفظ کنید.

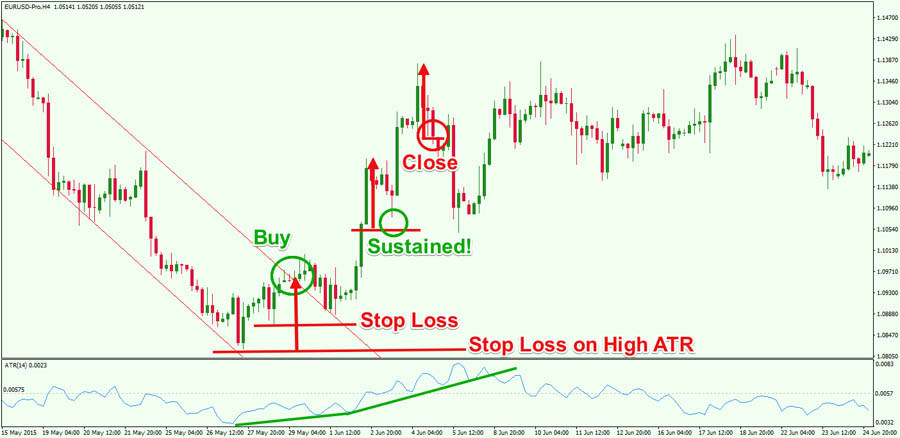

استفاده از ATR در Trailing Stops

علاوهبر روشهای معمول، معاملهگران میتوانند از استراتژی به نام Trailing Stops استفاده میکند. این استراتژی برای کمک به معاملهگران در حفظ موقعیتهای خود در یک روند طراحی شده است و درعینحال، ریسک خروج زودهنگام را در صورت معکوسشدن موقتی بازار، مدیریت میکند.

برخلاف Stop Loss سنتی که در یک سطح ثابت اجرا میشود، یک توقف انتهایی به معاملهگر اجازه میدهد که قیمت توقف را بهصورت پویا براساس حرکت قیمت دارایی تنظیم کند. یکی از رویکردهای متداول این است که در یک بازار صعودی، سه برابر ATR 14 روزه را بهعنوان توقف انتهایی در زیر هر بالاترین قیمت جدید قرار دهید. در مقابل در یک بازار نزولی، این توقف بالاتر از هر پایینترین قیمت جدید تنظیم میشود.

نحوه عملکرد Trailing Stops با استفاده از ATR به شرح زیر است:

با Trailing Stop، قیمت مربوط به حد ضرر میتواند با توجه به تغییرات قیمت بازار، بالا یا پایین برود. اگر بازار تغییر جهت دهد، قیمت sl در سطح جدید خود ثابت میشود و اگر بازار به این قیمت برسد، sl به یک سفارش بازار تبدیل میشود. بهعنوانمثال، اگر بازار دارای ATR 14 روزه ۲ دلاری باشد، شما میتوانید حدد مربوط به sl خود را ۶ دلار بالاتر یا پایینتر از قیمت فعلی بازار قرار دهید.

دریافت سرمایه جهت شروع تریدینگ

شرکتهای پراپ (Prop Trading Firms) میتوانند به معاملهگران این امکان را بدهند که با استفاده از منابع مالی بیشتر، استراتژیهای خود را در بازار فارکس بهطور مؤثرتر پیادهسازی کنند. شرکتهای پراپ به معاملهگران حرفهای یا مستعد، سرمایه میدهند تا با آن به معامله بپردازند و بخشی از سود حاصل را بهعنوان کمیسیون یا سهم خود دریافت میکنند. برای موفقیت در این زمینه، معاملهگران باید مراحل خاصی را دنبال کنند.

شرکت فورافایکس بهعنوان یک پراپ فرم رایگان که خدمات ویژهای به معاملهگران ایرانی ارائه میدهد، شناخته میشود. این شرکت با ارائه حسابها و برنامههای متنوع، دسترسی به سرمایه را برای معاملهگران آسانتر کرده است. هرچند فورافایکس با بروکر اپوفایننس همکاری میکند؛ اما معاملهگران برای شرکت در چالشهای فورافایکس نیازی به ثبتنام در این بروکر ندارند و تنها برای مدل چالش لایو باید از طریق بروکر اپوفایننس اقدام کنند. اپوفایننس یکی از بهترین و معتبرترین بروکرهایی است که خدمات باکیفیتی به معاملهگران ایرانی ارائه میدهد.

سخن پایانی

اندیکاتور حد ضرر ATR یکی از ابزارهای مهم و کاربردی در تحلیل تکنیکال است که به معاملهگران کمک میکند تا نوسانات بازار را بهتر درک و سطوح مناسب Stop Loss و Take Profit را تعیین کنند. این اندیکاتور با محاسبه میانگین محدوده واقعی قیمت در یک بازه زمانی مشخص، امکان تنظیم دقیقتر سفارشات حفاظتی و کاهش ریسک را فراهم میکند.

دو رویکرد اصلی برای استفاده از ATR در معاملات شامل استفاده از مقدار خام ATR یا ترکیب آن با یک ضریب خاص برای تعیین سطوح توقف است. همچنین، استفاده از Trailing Stops با ATR میتواند به معاملهگران کمک کند تا در روندهای بزرگتر باقی بمانند و درعینحال از تغییرات کوتاهمدت بازار محافظت کنند. در نهایت، ATR بهعنوان یک ابزار قدرتمند برای مدیریت ریسک و افزایش کارایی استراتژیهای معاملاتی شناخته میشود و به معاملهگران این امکان را میدهد تا با اطمینان بیشتری در بازار فعالیت کنند.

چگونه میتوان با استفاده از اندیکاتور حد ضرر ATR حد ضرر (Stop Loss) مناسب را تعیین کرد؟

برای تعیین حد ضرر با استفاده از اندیکاتور ATR، ابتدا باید مقدار فعلی ATR را از نمودار استخراج کنید. سپس با استفاده از این مقدار، حد ضرر خود را براساس نوسانات بازار تنظیم کنید. بهعنوانمثال، اگر ATR نشاندهندۀ نوسان ۲ دلار است و شما میخواهید حد ضرر خود را با ضریب ۱.۵ تعیین کنید، حد ضرر شما باید ۳ دلار (۲ دلار × ۱.۵) از قیمت ورودی فاصله داشته باشد. این روش به شما کمک میکند تا از نوسانات کوتاهمدت بازار جلوگیری کنید و ریسک خود را کاهش دهید.

آیا استفاده از ATR برای تعیین حد سود (Take Profit) نیز مفید است؟

بله، استفاده از ATR برای تعیین حد سود نیز بسیار مفید است. مشابه تعیین حد ضرر، میتوانید از مقدار ATR برای تعیین فاصله مناسب برای حد سود استفاده کنید. بهعنوانمثال، اگر ATR به شما نشان دهد که نوسانات بازار بهطور متوسط ۱.۵ دلار است و شما میخواهید حد سود خود را با ضریب ۲ تعیین کنید، حد سود شما باید ۳ دلار (۱.۵ دلار × ۲) بالاتر از قیمت ورودی قرار گیرد. این کار به شما کمک میکند تا به میزان مناسبی از حرکت بازار بهرهبرداری کنید و سودهای خود را بهینه کنید.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!