در دنیای پویای بازارهای مالی، معاملهگران همواره بهدنبال ابزارها و استراتژیهایی هستند که به آنها در پیشبینی دقیقتر حرکات قیمتی کمک کند. یکی از روشهای محبوب و مؤثر در تحلیل تکنیکال، استفاده از الگوهای هارمونیک است. این الگوها بر پایه نسبتهای فیبوناچی بنا شدهاند و به معاملهگران امکان شناسایی نقاط بالقوه برگشت روند را میدهند. پراپ تریدینگ به معاملهگران این امکان را میدهد تا از الگوهای هارمونیک برای شناسایی دقیقتر نقاط ورود و خروج استفاده کنند و از فرصتهای معاملاتی بیشتری بهرهبرداری کنند. در این مقاله، به بررسی بهترین الگوهای هارمونیک در بازار فارکس خواهیم پرداخت تا نشان دهیم چگونه میتوان با بهرهگیری از این الگوها، تصمیمات معاملاتی هوشمندانهتری اتخاذ کرد و از فرصتهای معاملاتی بیشتر بهره برد. با ما همراه باشید.

الگوی هارمونیک چیست؟

الگوهای قیمتی هارمونیک از جمله روشهای پیشرفته تحلیل تکنیکال هستند که با استفاده از نسبتهای فیبوناچی، نقاط بازگشت دقیق قیمتی را مشخص میکنند. برخلاف بسیاری از روشهای معاملاتی متداول که بیشتر به تحلیل روندهای گذشته و شناسایی الگوهای تکراری میپردازند، معاملهگری هارمونیک تلاش دارد تا حرکتهای آینده بازار را پیشبینی کند. این الگوها با بهکارگیری ساختارهای هندسی قیمت، به معاملهگران این امکان را میدهند که نقاط ورود و خروج بهینه را شناسایی و با اعتماد بیشتری در بازار فارکس فعالیت کنند.

الگوی ABCD

الگوی ABCD (یا AB=CD) یکی از سادهترین الگوها است که از سه حرکت و چهار نقطه تشکیل شده است. ابتدا یک حرکت جهشی (AB) وجود دارد، سپس یک حرکت اصلاحی (BC) و در نهایت یک حرکت جهشی دیگر (CD) که در همان جهت حرکت AB است.

با استفاده از ابزار فیبوناچی بر روی بخش AB، بخش BC باید بهطور دقیق به سطح ۰.۶۱۸ برسد. خط CD باید همطول با خط AB باشد و زمانی که برای حرکت قیمت از نقطه A به B صرف میشود، باید برابر با زمانی باشد که از نقطه C به D طی میشود.

معاملهگران میتوانند دستورات ورود خود را نزدیک به نقطه C که بهعنوان منطقه بالقوه بازگشت (PRZ) شناخته میشود، قرار دهند؛ یا میتوانند صبر کنند تا الگو بهطور کامل تشکیل شود و سپس از نقطه D وارد معامله خرید یا فروش شوند.

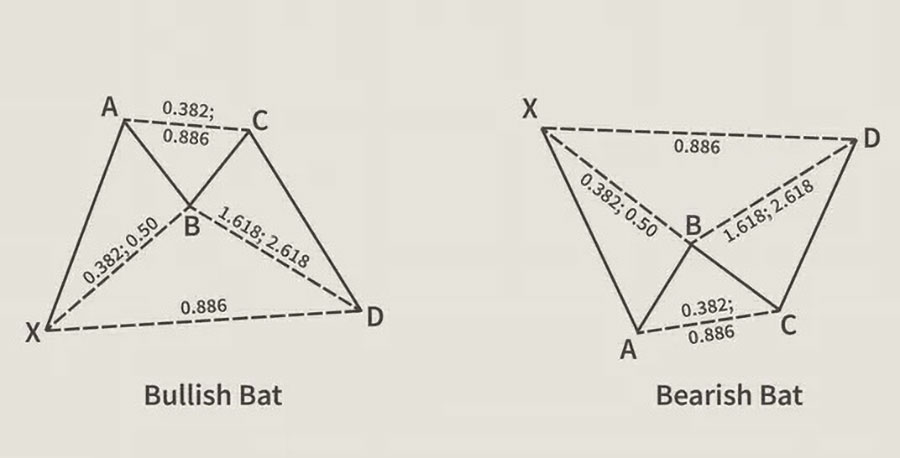

الگوی خفاش

الگوی خفاش نام خود را از شکل نهایی شبیه به خفاش میگیرد. این الگو که توسط اسکات کارنی در سال ۲۰۰۱ معرفی شد، شامل عناصر دقیقی است که مناطق بالقوه بازگشت (PRZ) را مشخص میکند.

این الگو یک بخش بیشتر از الگوی ABCD دارد. بخش CD باید حداقل ۱.۶۱۸ از طول BC باشد و میتواند تا ۲.۶۱۸ برسد. بخش CD نباید کمتر از BC باشد، وگرنه الگو نامعتبر خواهد بود. نقطه پایانی (D) منطقه بالقوه بازگشت (PRZ) را ایجاد میکند که به این معنا است که معاملهگران میتوانند موقعیتهای خود را برای معامله بازگشت قیمت صعودی یا وارونگی قیمت نزولی باز کنند.

الگوی گارتلی

الگوی گارتلی که توسط HM Gartley معرفی شده است، دو قانون اصلی دارد:

- اصلاح نقطه B باید ۰.۶۱۸ از XA باشد.

- اصلاح نقطه D باید ۰.۷۸۶ از حرکت XA باشد.

این الگو شباهتهایی با الگوی خفاش دارد. به این صورت که بخش XA به یک حرکت اصلاحی BC منجر میشود با این تفاوت که اصلاح نقطه B باید دقیقاً ۰.۶۱۸ از XA باشد. نقطه توقف ضرر معمولاً در نقطه X قرار میگیرد درحالیکه نقطه برداشت سود معمولاً در نقطه C تنظیم میشود.

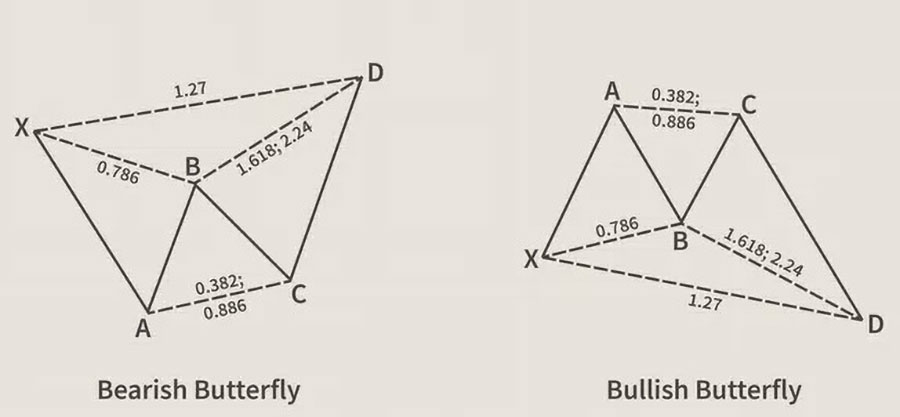

الگوی پروانه

الگوی پروانه که توسط برایس گیلمور کشف شده است، از ترکیب نسبتهای مختلف فیبوناچی برای شناسایی اصلاحات احتمالی استفاده میکند. این الگو شامل چهار بخش است که با حروف X-A، A-B، B-C و C-D مشخص میشوند.

مهمترین نسبت برای تعیین این الگو، اصلاح ۰.۷۸۶ از بخش XA است. این نسبت به تعیین نقطه B کمک میکند که به معاملهگران در شناسایی منطقه بالقوه بازگشت (PRZ) یاری میرساند.

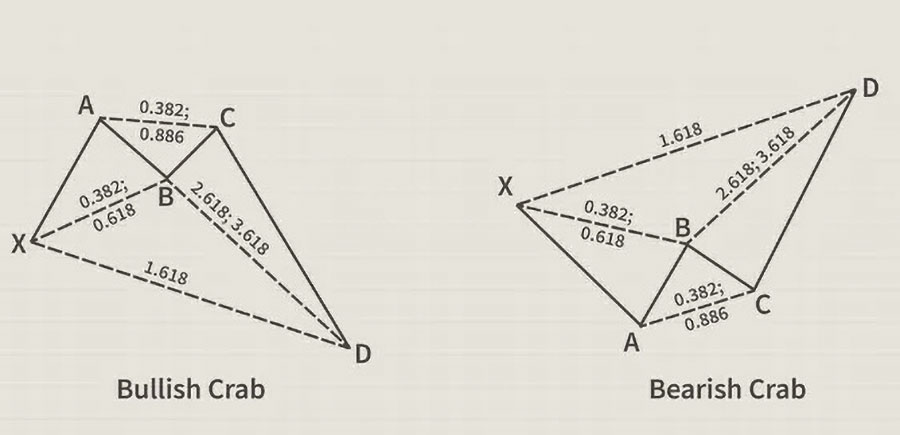

الگوی خرچنگ

الگوی خرچنگ که توسط اسکات کارنی کشف شده است، شامل چهار بخش X-A، A-B، B-C و C-D است و به معاملهگران اجازه میدهد در نقاط اوج یا کف شدید وارد بازار شوند. ویژگی اصلی الگوی خرچنگ، امتداد ۱.۶۱۸ از حرکت XA است که منطقه بالقوه بازگشت (PRZ) را تعیین میکند.

در نسخه صعودی الگوی خرچنگ، اولین بخش زمانی شکل میگیرد که قیمت از نقطه X به نقطه A بهطور شدید افزایش مییابد. بخش AB بین ۳۸.۲% و ۶۱.۸% از XA را اصلاح میکند. سپس یک پروژه شدید BC (بین ۲.۶۱۸، ۳.۱۴ و ۳.۶۱۸) رخ میدهد که منطقه معتبری برای تکمیل الگو و بازگشت احتمالی روند جاری را مشخص میکند.

در نسخه نزولی الگوی خرچنگ، کاهش قیمت از نقطه X به نقطه A پیگیری میشود، سپس افزایش قیمت ملایم، کاهش جزئی و در نهایت افزایش شدید به نقطه D رخ میدهد.

الگوی خرچنگ عمیق

این الگو نسخهای متفاوت از الگوی خرچنگ است که در بالا توضیح داده شد. تفاوت اصلی آن در این است که اصلاح نقطه B باید ۰.۸۸۶ از حرکت XA باشد و نباید از نقطه X فراتر رود. پروژه BC میتواند بین ۲.۲۴ تا ۳.۶۱۸ متغیر باشد.

الگوی کوسه

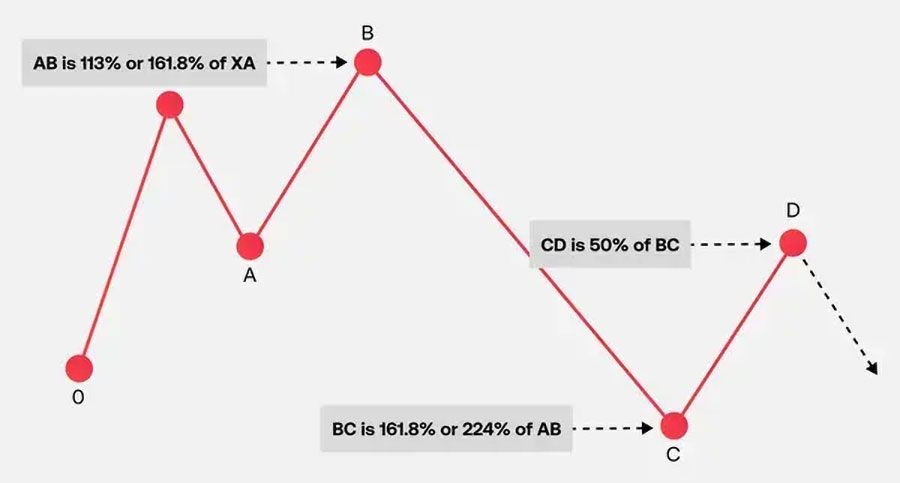

الگوی کوسه نیز توسط اسکات کارنی کشف شده و شباهتهایی با الگوهای خرچنگ دارد. این الگو شامل پنج بخش است که با نقاط O، X، A، B و X مشخص میشود.

برای تشکیل الگوی کوسه، باید سه قانون فیبوناچی زیر رعایت شود:

- بخش AB باید بین ۱.۱۳ تا ۱.۶۱۸ از بخش XA را اصلاح کند؛

- بخش BC باید ۱۱۳% از بخش OX باشد؛

- بخش CD هدفش ۵۰% اصلاح فیبوناچی از بخش BC است.

تمام معاملات مبتنی بر الگوی کوسه براساس نقطه C انجام میشوند، درحالیکه نقطه D بهعنوان هدف سود از پیش تعیینشده، استفاده میشود.

چرا الگوهای هارمونیک در معاملات فارکس تا این حد محبوب هستند؟

معاملهگران فارکس علاقه زیادی به الگوهای هارمونیک دارند؛ زیرا این الگوها بهطور ویژهای با دینامیکهای زمان واقعی بازار ارز هماهنگی دارند. الگوهای هارمونیک با استفاده از نسبتهای فیبوناچی و نقاط کلیدی نمودار، به معاملهگران این امکان را میدهند که تغییرات احتمالی قیمت را پیشبینی کنند.

وقتی بهترین الگوهای هارمونیک بهدرستی استفاده شوند، میتوانند به معاملهگر هشدار دهند که شرایط زیربنایی بازار ممکن است منجر به کاهش قیمت شود. این پیشبینیها براساس دادههای تاریخی و الگوهای تکرارشونده در بازار صورت میگیرد. بهاینترتیب، معاملهگران میتوانند با اتکا به این الگوها، تصمیمات معاملاتی آگاهانهتری بگیرند و از زیانهای احتمالی جلوگیری کنند.

علاوهبراین، یکی از دلایل محبوبیت این الگوها، سادگی نسبی در شناسایی و استفاده از آنها است. با استفاده از ابزارهای موجود در نرمافزارهای معاملاتی، معاملهگران میتوانند بهراحتی این الگوها را روی نمودارهای خود ترسیم کنند و از آنها بهرهبرداری کنند. همچنین، الگوهای هارمونیک بهدلیل استفاده گسترده و تأییدشده توسط جامعه معاملاتی، اعتبار بالایی دارند و این امر اعتماد معاملهگران را به این الگوها افزایش میدهد.

در نهایت، بهترین الگوهای هارمونیک به معاملهگران این امکان را میدهند که با مدیریت بهتر ریسک و بهرهبرداری از نقاط کلیدی نمودار، استراتژیهای معاملاتی مؤثرتری را توسعه دهند. این الگوها نهتنها در بازار فارکس، بلکه در سایر بازارهای مالی نیز کاربرد دارند و همین امر موجب شده است که معاملهگران با استفاده از این الگوها بتوانند در محیطهای مختلف بازار، موفقیت بیشتری کسب کنند.

چگونه الگوهای هارمونیک را شناسایی و رسم کنیم؟

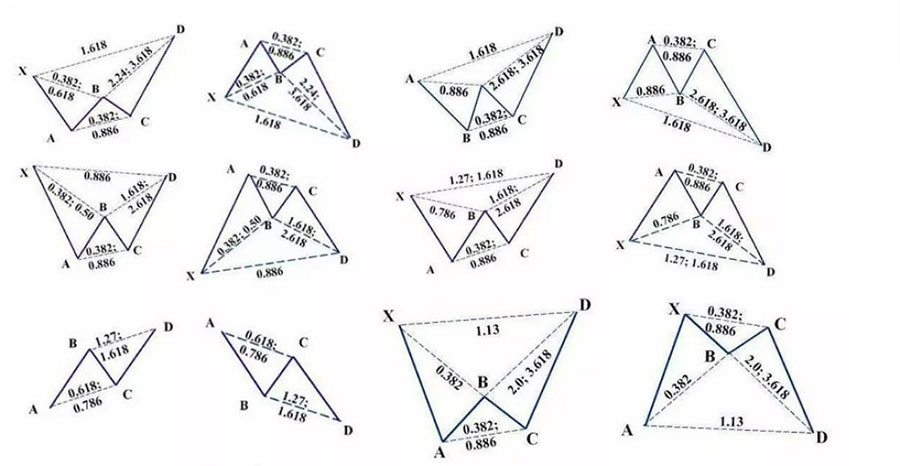

شناسایی و رسم الگوهای هارمونیک بستگی به نوع حرکت بازار (نزولی یا صعودی) دارد. الگوهای هارمونیک متنوعی وجود دارند؛ اما میتوان آنها را به دو دسته کلی تقسیم کرد؛ الگوهای نزولی و الگوهای صعودی.

معاملهگران صعودی بر این باورند که بازارشان بهزودی یک حرکت قیمتی صعودی را تجربه خواهد کرد، درحالیکه معاملهگران نزولی معتقدند که بازار در مسیر کاهش قیمت قرار دارد. درک تفاوت بین الگوهای هارمونیک نزولی و صعودی نیز از همین قاعده پیروی میکند.

اگر یک سری از الگوهای هارمونیک نشاندهندۀ صعود بازار باشند، معاملهگران صعودی ممکن است از این اطلاعات استفاده کنند و در بازار موردنظر خود، موضع خرید (long position) بگیرند تا از افزایش قیمت بهرهمند شوند. در این حالت، معاملهگران با استفاده از الگوهای هارمونیک صعودی، نقاط ورود بهینه را شناسایی میکنند تا بیشترین سود را از روند صعودی کسب کنند.

در مقابل، اگر یک معاملهگر الگوی هارمونیک نزولی را مشاهده کند، ممکن است تصمیم بگیرد که بازار را به فروش برساند (shorting) و سهام یا کالاهایی را با فرض کاهش قیمت، معامله کند. در این حالت، معاملهگران با استفاده از الگوهای هارمونیک نزولی، نقاط خروج مناسب را شناسایی میکنند تا از افت قیمت سود ببرند.

برای شناسایی و رسم الگوهای هارمونیک، معاملهگران ابتدا باید نقاط کلیدی روی نمودار را شناسایی کنند. این نقاط شامل نقاط برگشتی اصلی مانند X، A، B، C و D میشوند. سپس با استفاده از نسبتهای فیبوناچی، میتوانند این نقاط را به هم متصل و الگوهای هارمونیک را روی نمودار ترسیم کنند.

الگوهای هارمونیک مختلفی وجود دارند که هرکدام نسبتهای فیبوناچی خاص خود را دارند. برخی از این الگوها شامل الگوهای ABCD، گارتلی، پروانه، خرچنگ و خفاش میشوند. برای مثال، در الگوی گارتلی، نقاط برگشتی با نسبتهای ۰.۶۱۸ و ۰.۷۸۶ فیبوناچی مشخص میشوند. در الگوی پروانه، نسبتهای ۰.۷۸۶ و ۱.۲۷ به کار میروند.

استفاده از نرمافزارهای معاملاتی و ابزارهای رسم فیبوناچی میتواند به معاملهگران کمک کند تا الگوهای هارمونیک را بهدرستی شناسایی و رسم کنند. این ابزارها به معاملهگران امکان میدهند که نسبتهای فیبوناچی را بهسرعت بر روی نمودارهای خود اعمال کنند و نقاط کلیدی الگوها را شناسایی کنند.

چگونه با استفاده از الگوهای هارمونیک معاملهگری را شروع کنیم؟

برای شروع معامله با الگوهای هارمونیک، مراحل زیر را دنبال کنید:

- زمان کافی برای یادگیری نظریه پشت الگوهای هارمونیک اختصاص دهید. شناخت اصول و قواعد این الگوها به شما کمک میکند تا بهتر بتوانید آنها را در نمودارها شناسایی کنید.

- تصمیم بگیرید که قصد دارید از استراتژی نزولی استفاده کنید یا صعودی. این تصمیمگیری براساس تحلیل شما از بازار و روندهای قیمتی صورت میگیرد.

- یک حساب معاملاتی باز کنید و شروع به جستوجوی الگوهای هارمونیک در بازار موردنظر خود کنید. با شناسایی این الگوها، میتوانید موقعیتهای معاملاتی مناسبی برای ورود و خروج به بازار پیدا کنید.

پیروی از این مراحل به شما کمک میکند تا بهطور مؤثرتری از الگوهای هارمونیک در معاملات خود استفاده کنید و تصمیمات آگاهانهتری بگیرید.

مزایای استفاده از الگوی هارمونیک

استفاده از الگوهای هارمونیک در بازار فارکس بهعنوان یکی از ابزارهای تحلیل تکنیکال، به معاملهگران امکانات و مزایای بسیاری ارائه میدهد. در ادامه به برخی از مزایای استفاده از این الگوها اشاره میشود:

- شناسایی نقاط ورود و خروج دقیق: الگوهای هارمونیک، با استفاده از نسبتهای فیبوناچی و نقاط برگشت قیمت، به معاملهگران کمک میکنند تا نقاط ورود و خروج بهینه را با دقت بالا تعیین کنند. این امر باعث میشود تا معاملهگران بتوانند با بیشترین اطمینان ممکن به بازار وارد شده و از مزایای حرکات قیمت بهرهمند شوند.

- استفاده از نسبتهای فیبوناچی: الگوهای هارمونیک بر پایه نسبتهای فیبوناچی هستند که به معاملهگران کمک میکند تا مناطق محتمل برگشت قیمت را بهدقت شناسایی کنند. این نسبتها معمولاً به نقاطی مانند ۰.۶۱۸، ۰.۷۸۶ و ۱.۶۱۸ بستگی دارند که براساس تحلیل تکنیکال و تجربه معاملهگر، اهمیت بالایی دارند.

- دقت و قابلیت پیشبینی: با استفاده از الگوهای هارمونیک، معاملهگران میتوانند تغییرات احتمالی در قیمت را پیشبینی کنند. این الگوها بر پایه دادههای تاریخی و تکرار الگوها در بازار، امکان پیشبینی روندهای آینده را فراهم میکنند که این امر برای افزایش دقت و کارایی معاملات بسیار مفید است.

- مناسب برای هر فرایند معامله: الگوهای هارمونیک، با توجه به انعطافپذیری وسیعی که دارند، برای هر نوع فرایند معاملاتی مناسب هستند. این الگوها میتوانند در فرایندهای معاملاتی کوتاهمدت یا بلندمدت، بهعنوان ابزار تحلیلی مؤثر مورد استفاده قرار گیرند.

- افزایش اعتماد: استفاده از الگوهای هارمونیک، به معاملهگران اعتماد بیشتری در انجام معاملات خود میدهد. این الگوها با تکرار موفقیتآمیز در بازار و تأییدشدهبودن توسط تحلیلگران معاملاتی به معاملهگران اعتماد بیشتری به این روش تحلیلی میبخشند.

الگوهای هارمونیک بهعنوان یکی از ابزارهای پرکاربرد و مؤثر در تحلیل تکنیکال، امکانات بسیاری را برای معاملهگران فراهم میآورند که از آنها میتوان برای بهبود استراتژیهای معاملاتی و کسب سود بیشتر بهره برد.

معایب استفاده از الگوی هارمونیک در فارکس

استفاده از الگوهای هارمونیک در معاملات فارکس، همچنین که مزایای بسیاری دارد، با معایبی نیز همراه است که مهم است به آنها توجه داشت:

- پیچیدگی در شناسایی الگوها: شناسایی الگوهای هارمونیک نیازمند مهارت و آموزش معمولاً طولانی مدت است. این الگوها براساس ترکیبهای خاصی از نسبتهای فیبوناچی و الگوهای قیمتی تشکیل میشوند که برای معاملهگران مبتدی یا کسانی که با تحلیل فنی، کمتر آشنایی دارند، ممکن است پیچیده بهنظر برسد.

- تاثیر حساسیت به تغییرات بازار: این الگوها بر پایه نقاط برگشت قیمت و نسبتهای فیبوناچی تعریف میشوند که ممکن است در بازارهای نوسانی و تغییرات شدید قیمت، تاثیرات مختلفی داشته باشند. این امر میتواند باعث شود که الگوهای شناساییشده زودتر از موعد معامله غیرفعال شوند یا حتی نامعتبر شوند.

- نیاز به تأیید دیگر نشانگرها: برای افزایش دقت و اعتماد به الگوهای هارمونیک، معمولاً نیاز به تأیید دیگر نشانگرها و ابزارهای تحلیلی مثل نقاط پشتیبانی و مقاومت، الگوهای شمعی یا نوسانات قیمتی دیگر است. این نیاز به تحلیل چند بعدی ممکن است زمان بیشتری را از معاملهگران بگیرد.

- ریسک و مدیریت مالی: هرچند که الگوهای هارمونیک بهعنوان ابزار تحلیلی معمولاً برای کاهش ریسک و بهبود مدیریت مالی استفاده میشوند؛ اما بهدلیل احتمال وقوع خطا در تشخیص الگوها، میتواند به معاملهگران آسیب برساند، بهویژه اگر از روشهای مالی و مدیریت ریسک مناسب استفاده نشود.

- عدم تطابق با شرایط بازار: الگوهای هارمونیک، برای برخی شرایط خاص بازار مثل بازارهای بسیار نوسانی یا بازارهای با حجم کم، ممکن است کمتر مناسب باشند. این امر میتواند باعث شود که معاملهگران در انتخاب استراتژی مناسب برای هر شرایط بازار دچار مشکل شوند.

در نهایت، استفاده از بهترین الگوهای هارمونیک در معاملات فارکس میتواند بهعنوان یک ابزار مفید واقع شود؛ اما باید با آگاهی کامل از معایب و محدودیتهایشان، به آنها اعتماد کرد تا به بهترین شکل ممکن از آنها بهره برد.

اندیکاتورهای مناسب برای استفاده همراه با الگوهای هارمونیک فارکس

استفاده از اندیکاتورهای مناسب در کنار الگوهای هارمونیک میتواند به معاملهگران در فارکس کمک زیادی کند تا دقت و موفقیت معاملات خود را افزایش دهند. در ادامه به برخی از اندیکاتورهای کلیدی که معمولاً به همراه بهترین الگوهای هارمونیک استفاده میشوند، پرداخته میشود:

- اندیکاتورهای فیبوناچی: این اندیکاتورها بر پایه نسبتهای فیبوناچی استوار هستند که الگوهای هارمونیک نیز از این نسبتها بهره میبرند. اندیکاتورهای فیبوناچی شامل سطوح ۰.۳۸۲، ۰.۶۱۸، ۱.۲۷۲ و ۱.۶۱۸ است که به معاملهگران کمک میکند تا نقاط ورود و خروج دقیقتری را در بازار تعیین کنند.

- اندیکاتورهای شمعی: الگوهای شمعی مثل معکوس شمعی، الگوهای ناقص و نمودارهای سهشمعی میتوانند بهعنوان تأییدهای الگوهای هارمونیک عمل کنند. این اندیکاتورها به معاملهگران کمک میکنند تا الگوهای هارمونیک شناساییشده را تأیید و معتبربودن آنها را افزایش دهند.

- اندیکاتورهای میانگین متحرک (Moving Averages): استفاده از میانگینهای متحرک میتواند بهعنوان نقطه مقاومت یا پشتیبان برای الگوهای هارمونیک عمل کند. معاملهگران ممکن است از میانگینهای متحرک برای تعیین انتظارات در مورد جهت حرکت قیمت استفاده کنند.

- اندیکاتورهای نسبتهای تکنیکال: اندیکاتورهایی مانند RSI (شاخص قدرت نسبی)، MACD (تلاطم متوسط رشد) و Stochastic Oscillator (نوسانگر استوکاستیک) میتوانند بهعنوان ابزارهای تأییدی برای الگوهای هارمونیک استفاده شوند. این اندیکاتورها به معاملهگران کمک میکنند تا وضعیت بیشتری از بازار و احتمال تغییرات در آینده را تشخیص دهند.

- اندیکاتورهای حجم معاملات: اندیکاتورهای حجم معاملات میتوانند برای تأیید الگوهای هارمونیک و قوت سیگنالهای آنها مفید باشند. حجم معاملات نشاندهندۀ تاثیر قوی یا ضعیفبودن یک الگو در بازار است.

- اندیکاتورهای تأیید الگو: اندیکاتورهایی مانند Bollinger Bands (نوارهای بولینگر) و ADX (شاخص جهت حرکت متوسط ) نیز میتوانند بهعنوان ابزارهای تأییدی برای الگوهای هارمونیک مورد استفاده قرار گیرند. این اندیکاتورها به معاملهگران کمک میکنند تا تأییدی دقیقتری از الگوهای شناساییشده داشته باشند.

با استفاده همزمان از این اندیکاتورها در کنار الگوهای هارمونیک، معاملهگران میتوانند تحلیلهای شان را بهبود ببخشند و احتمال موفقیت در معاملات خود را افزایش دهند؛ اما مهم است که هر معاملهگر، براساس شرایط خاص بازار و تجربه شخصی خود، اندیکاتورهای مناسب را انتخاب کند و از آنها بهدرستی استفاده کند.

در هنگام معامله با الگوهای هارمونیک به چه نکاتی توجه کنیم؟

در هنگام معامله با الگوهای هارمونیک در بازار فارکس، توجه به چند نکته کلیدی میتواند به شما کمک کند تا موفقیت بیشتری داشته باشید. این نکات عبارتاند از:

- آموزش و شناخت الگوها: اولین گام برای موفقیت در معاملات با الگوهای هارمونیک، آموزش کامل و شناخت عمیق این الگوهاست. شناسایی دقیق و صحیح الگوهای هارمونیک نیازمند تمرکز و آشنایی کامل با نسبتهای فیبوناچی و الگوهای قیمتی است که در تشکیل آنها نقش دارند.

- تأییدیههای فنی: استفاده از اندیکاتورها و تأییدیهای فنی بهعنوان تأیید اعتبار الگوهای هارمونیک حائز اهمیت است. بهعنوان مثال، استفاده از سطوح فیبوناچی، الگوهای شمعی یا میانگینهای متحرک بهعنوان نقاط تأیید، میتواند کمک کند تا اعتماد به معاملات شما افزایش یابد.

- مدیریت ریسک: همواره باید به مدیریت ریسک توجه کافی داشته باشید. استفاده از سرمایه زیاد و استراتژیهای مدیریت ریسک مناسب میتواند از افت و خیزهای بازار محافظت کند و به شما اجازه بدهد تا در بلندمدت، پایداری داشته باشید.

- زمانبندی و صبر: الگوهای هارمونیک زمان و تأیید دقیقی نیاز دارند. صبر و انتظار برای تأیید کامل الگو و ورود در زمان مناسب میتواند از مهمترین عوامل موفقیت باشد.

- آزمون و ارزیابی: موقعیتهای مختلف بازار را آزمایش کنید و عملکرد معاملات خود را با دقت ارزیابی کنید. از دادههای تاریخی استفاده کرده و استراتژیهای خود را بهبود ببخشید.

- پیگیری و بهروزرسانی: بازار فارکس پویا است و الگوها و شرایط آن به تغییرات متناوب تحت تأثیر قرار میگیرند. پیگیری بهروزرسانیها و تغییرات بازار و بهروزکردن استراتژیهای معاملاتی از اهمیت زیادی برخوردار است.

با رعایت این نکات و استفاده از سرمایهزیاد مناسب، معامله با بهترین الگوهای هارمونیک میتواند به یک استراتژی موفق و پر بازده برای شما تبدیل شود. همچنین، همواره به خود یادآوری کنید که معاملهگران حرفهای، همیشه با دانش و تجربه مداوم، خود را بهروز نگه میدارند و از ابزارهای تحلیلی مختلف برای بهبود دقت و عملکرد خود استفاده میکنند.

تاثیر بالانس حساب بر روشهای مدیریت سرمایه

بالانس حساب، بهعنوان مقدار سرمایه موجود در حساب معاملاتی، تأثیر زیادی بر روشهای مدیریت سرمایه دارد. مدیریت صحیح سرمایه، یکی از اصول اساسی معاملات مالی، شامل استفاده بهینه از سرمایه در معاملات، مدیریت ریسک و تعیین اندازه معاملات است. بالانس حساب که نشاندهندۀ وضعیت مالی کلی معاملهگر است، تعیینکنندهای برای روشهای مدیریت سرمایه محسوب میشود.

یک حساب با بالانس بزرگتر، معمولاً به معاملهگر اجازه میدهد که در معاملات بزرگتر و با ریسک بیشتر شرکت کند بدون آنکه نگران افت شدید سرمایه باشد. این امر به او امکان میدهد تا در معاملات با ریسک بالا، بازدهی بیشتری را تجربه کند.

بهرهگیری از خدمات شرکتهای پراپ جهت افزایش موجودی اکانت معاملاتی

استفاده از خدمات شرکتهای پراپ (Proprietary Trading Firms) بهعنوان یک روش برای افزایش موجودی حساب معاملاتی، برای بسیاری از معاملهگران حرفهای و مبتدی جذاب است. این شرکتها به معاملهگران اجازه میدهند تا با استفاده از سرمایه شرکت در بازارهای مالی فعالیت کنند و بهدنبال کسب سود باشند، درحالیکه خود سرمایه شرکت برای معاملات خود را بهکار میگیرند. این نوع مدل معاملاتی به معاملهگران امکان میدهد تا بدون نیاز به سرمایه اولیه بسیار بزرگ، در بازارهای مالی حضور داشته باشند و از فرصتهای بازار بهرهمند شوند.

یکی از مزایای اصلی استفاده از شرکتهای پراپ، کاهش ریسک مالی برای معاملهگران است. با اینکه معاملهگر میتواند از سرمایه شرکت استفاده کند؛ اما خطرات مرتبط با سرمایه خودش کاهش مییابد. این شرکتها همچنین میتوانند ابزارها و فناوریهای پیشرفتهای مانند پلتفرمهای معاملاتی، اخبار بازار و اندیکاتورهای تحلیلی پیشنهاد کنند که به معاملهگران کمک میکند تا بهترین تصمیمات را برای معاملات خود بگیرند.

همچنین، استفاده از خدمات شرکتهای پراپ فرم به معاملهگران این امکان را میدهد تا در بازارهای بینالمللی بهصورت مستقیم حضور داشته باشند و از لحاظ عملکردی بهشکل حرفهایتر عمل کنند. با اینکه هر شرکت پراپ شرایط و قوانین مختلفی دارد که باید رعایت شود؛ اما این امکان را به معاملهگر میدهد که در بازارهای پیچیده و متغیر مانند بازار فارکس، بهصورت مؤثری عمل کند و از فرصتهای بازار بهرهبرداری کند.

پراپ فرم forfx، پراپ معتبر برای ایرانیان

پلتفرم Forfx بهعنوان یکی از برترین شرکتهای سرمایهگذاری برای معاملهگران ایرانی شناخته میشود. این پلتفرم انواع مختلفی از پلنهای معاملاتی را فراهم کرده است تا هر معاملهگر بتواند براساس شرایط معاملاتی و تواناییهای خود، پلن مناسب را انتخاب کند. این پلتفرم دو روش جدید و کلاسیک را برای گذر از مراحل ارزیابی به معاملهگران ارائه میدهد که توسط آنها میتوان سرمایه لازم برای شروع معاملات را بهدست آورد.

روشهای ارزیابی در Forfx بهتازگی بهبود یافتهاند و به معاملهگران این امکان را میدهند که با استفاده از آزمونهای جدید و موجودیتهای کلاسیک، دانش و مهارت خود را در معاملات ثابت کنند. این فرصت به معاملهگران این امکان را میدهد تا با تسلط بر مفاهیم تجاری و تجاری، انواعی از معاملات را که بهتازگی در پلتفرم Forfx انجام شدهاند، انجام دهند و موفقیتهای برتری در این زمینه بدست آورند.

سخن پایانی

در این مقاله به بررسی بهترین الگوهای هارمونیک پرداختیم. این الگوهای شامل الگوهای ABCD، Gartley، Butterfly، Bat، Crab، Deep Crab و Shark هستند که هرکدام دارای ساختار و قوانین خاصی برای شناسایی و اعتبارسنجی در نمودارهای قیمتی هستند. در این مقاله توضیح دادیم که هدف از استفاده از این الگوها شناسایی نقاط ورود و خروج بهینه برای معاملات است. هر الگو با استفاده از نسبتهای فیبوناچی و تغییرات قیمتی، نقاط مشخصی مانند نقاط A، B، C و D را تعیین میکند که معاملهگران میتوانند از آنها برای تصمیمگیری استفاده کنند.

منبع: +

بهترین الگوهای هارمونیک در معاملات فارکس کدامند؟

این الگوها شامل الگوهای ABCD، Gartley، Butterfly، Bat، Crab، Deep Crab و Shark میشوند که بهترتیب از نسبتهای فیبوناچی مشخصی برای شناسایی نقاط A، B، C و D استفاده میکنند.

الگوهای هارمونیک برای معاملات فارکس چه فایدهای دارند؟

الگوهای هارمونیک به معاملهگران کمک میکنند تا نقاط ورود و خروج بهینه را در بازارهای مالی تشخیص دهند. با استفاده از این الگوها، معاملهگران میتوانند موقعیتهای معاملاتی با بازدهی بالا را شناسایی کنند.

چگونه معاملهگران میتوانند الگوهای هارمونیک را در بازار فارکس شناسایی کنند؟

شناسایی الگوهای هارمونیک، نیازمند مهارت و تجربه تحلیل نمودارهای قیمتی با استفاده از ابزارهای فنی است. معاملهگران باید نسبتهای فیبوناچی، نقاط انعطافپذیری هندسی مانند نقاط A، B، C و D، و الگوهای معمول هارمونیک مانند آنهایی را که در مقاله ذکر شدهاند، بدانند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!