در دنیای معاملات مالی، تحلیل دقیق روند بازار و درک بهتر رفتار قیمت از اهمیت بالایی برخوردار است. یکی از ابزارهای کلیدی در این مسیر، اندیکاتور فشار خرید و فروش است که به معاملهگران کمک میکند تا توازن قدرت بین خریداران و فروشندگان را شناسایی کرده و تصمیمات دقیقتری اتخاذ کنند. این اندیکاتور بهعنوان یک ابزار تحلیلی مهم، اطلاعات ارزشمندی درباره حجم معاملات و تغییرات قدرت بازار ارائه میدهد که میتواند جهت حرکت قیمت را بهتر مشخص کند. معاملهگران و تحلیلگران فنی با استفاده از این ابزار میتوانند زمان مناسب برای ورود یا خروج از معاملات را تشخیص بدهند. در نهایت، استفاده صحیح از اندیکاتور فشار خرید و فروش میتواند به استراتژیهای پراپ تریدینگ کمک کند و نتایج بهتری در تحلیل بازار و تصمیمات معاملاتی به همراه داشته باشد.

بهعنوانمثال، افزایش فشار خرید نشاندهندۀ قدرت خریداران و احتمال افزایش قیمت است، درحالیکه افزایش فشار فروش میتواند بهمعنای تضعیف قیمت و حرکت نزولی باشد. در این مقاله به بررسی دقیق اندیکاتور فشار خرید و فروش، نحوه عملکرد آن و چگونگی استفاده از این ابزار برای بهبود استراتژیهای معاملاتی میپردازیم. هدف ما انتقال درکی کامل از این اندیکاتور و نقش آن در تحلیل تکنیکال است تا معاملهگران بتوانند تصمیمات دقیقتر و موفقتری در بازارهای مالی اتخاذ کنند. با ما همراه باشید.

تعریف اندیکاتور فشار خرید و فروش

اندیکاتور فشار خرید و فروش ابزاری در تحلیل تکنیکال است که میزان قدرت خریداران (تقاضا) و فروشندگان (عرضه) را در یک بازار مالی اندازهگیری میکند. این اندیکاتور به معاملهگران کمک میکند تا بفهمند کدام طرف بازار – خریداران یا فروشندگان – در لحظه غالب هستند و چگونه این فشارها ممکن است بر حرکت قیمت تأثیر بگذارند.

به بیان سادهتر، وقتی فشار خرید بالاتر باشد به این معناست که تقاضا برای خرید دارایی بیشتر از عرضه است و احتمالاً قیمت افزایش پیدا میکند. ازسویدیگر، وقتی فشار فروش قویتر باشد، عرضه بیشتر از تقاضاست و احتمال کاهش قیمت وجود دارد.

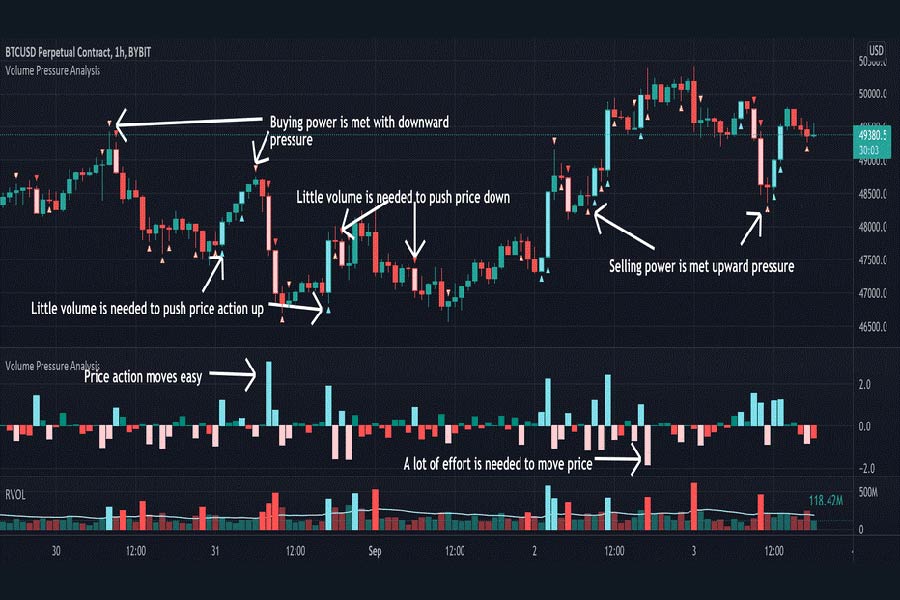

اندیکاتور فشار بای و سل معمولاً از طریق تجزیهوتحلیل دادههایی مانند حجم معاملات، تغییرات قیمت و سطوح مقاومت و حمایت عمل میکند. این ابزار اغلب بهصورت خطوط یا نمودارهای گرافیکی نمایش داده میشود و نشان میدهد که در یک بازه زمانی خاص، کدام نیرو در بازار قویتر است.

هدف اصلی این اندیکاتور، ارائه اطلاعات دقیق برای تشخیص نقاط ورود یا خروج از معامله و کمک به معاملهگران برای پیشبینی جهت حرکت بازار است. بههمیندلیل، اندیکاتور فشار خرید و فروش بهعنوان یکی از ابزارهای کلیدی در تصمیمگیریهای معاملاتی شناخته میشود.

اهمیت اندیکاتور فشار خرید و فروش در تحلیل تکنیکال

اندیکاتور فشار خرید و فروش یکی از ابزارهای مهم تحلیل تکنیکال است که به معاملهگران امکان میدهد تا توازن قدرت بین خریداران و فروشندگان را در بازار درک کنند. در بازارهای مالی، حرکات قیمت نهتنها نتیجه تغییرات عرضه و تقاضاست، بلکه نشاندهندۀ رفتارها و احساسات سرمایهگذاران نیز هست. این اندیکاتور به معاملهگران کمک میکند تا این نیروها را بررسی کرده و تصمیمات آگاهانهتری اتخاذ کنند.

یکی از دلایل اهمیت این اندیکاتور، توانایی آن در شناسایی نقاطی است که فشار خرید یا فروش به اوج خود میرسد. زمانی که فشار خرید بسیار قوی باشد، احتمال شروع یک روند صعودی وجود دارد و معاملهگران میتوانند در این نقاط وارد معامله بشوند. برعکس، فشار فروش شدید ممکن است نشاندهندۀ شروع یک روند نزولی باشد و فرصتی برای خروج از معاملات یا ورود به موقعیت فروش فراهم کند.

اندیکاتور فشار خرید و فروش بهعنوان ابزاری پیشنگر عمل میکند و میتواند نشانههای اولیه از تغییر روند بازار را آشکار کند. بهعنوانمثال، کاهش فشار خرید در یک روند صعودی ممکن است هشدار بدهد که خریداران در حال ازدستدادن کنترل هستند و فروشندگان وارد بازار میشوند. این اطلاعات برای معاملهگرانی که بهدنبال پیشبینی حرکات بازار هستند، بسیار ارزشمند است.

این اندیکاتور معمولاً حجم معاملات را درنظر میگیرد که خود یکی از فاکتورهای اساسی در تحلیل تکنیکال است. ترکیب اطلاعات حجم و تغییرات قیمت به معاملهگران نشان میدهد که آیا روند فعلی توسط تعداد زیادی از شرکتکنندگان در بازار پشتیبانی میشود یا خیر.

استفاده از این اندیکاتور میتواند به معاملهگران کمک کند تا استراتژیهای خود را دقیقتر تنظیم کنند. برای مثال، اگر فشار خرید بالاست و قیمت در نزدیکی یک سطح مقاومت قرار دارد، ممکن است به این معنا باشد که این سطح شکسته خواهد شد. معاملهگران میتوانند با توجه به این دادهها، استراتژیهایی برای معاملات کوتاهمدت یا بلندمدت طراحی کنند.

اندیکاتور فشار خرید و فروش همچنین میتواند به معاملهگران کمک کند تا ریسکهای موجود را بهتر مدیریت کنند. با شناسایی مناطق اشباع خرید یا فروش، معاملهگران میتوانند از ورود به معاملات در نقاط پرریسک جلوگیری کرده و سود خود را حفظ کنند.

انواع اندیکاتورهای فشار خرید و فروش

اندیکاتورهای فشار خرید و فروش در تحلیل تکنیکال به معاملهگران کمک میکنند تا قدرت و ضعف نسبی خریداران و فروشندگان را ارزیابی کنند. این ابزارها با روشهای مختلفی اطلاعات بازار را تحلیل و ارائه میکنند و هر نوع اندیکاتور ویژگیها و کاربردهای خاص خود را دارد. در اینجا انواع اصلی اندیکاتورهای فشار خرید و فروش معرفی شدهاند.

اندیکاتورهای مبتنی بر حجم معاملات

این دسته از اندیکاتورها حجم معاملات را بهعنوان شاخصی برای تعیین فشار خرید یا فروش تحلیل میکنند.

- اندیکاتور حجم تعادلی (OBV): این ابزار تغییرات قیمت و حجم معاملات را ترکیب میکند تا قدرت خرید یا فروش را نشان بدهد. اگر OBV افزایش بیاید، نشاندهندۀ فشار خرید است و کاهش آن فشار فروش را نشان میدهد؛

- اندیکاتور جریان پول چایکین (CMF): این اندیکاتور براساس جریان ورود و خروج پول به بازار محاسبه میشود و قدرت خریداران یا فروشندگان را ارزیابی میکند.

اندیکاتورهای مبتنی بر مومنتوم (Momentum)

این اندیکاتورها قدرت حرکت قیمت را اندازهگیری میکنند و براساس سرعت و شتاب تغییرات قیمت، فشار خرید یا فروش را تخمین میزنند.

- اندیکاتور RSI (شاخص قدرت نسبی): اندیکاتور RSI نقاط اشباع خرید (Overbought) و اشباع فروش (Oversold) را نشان میدهد و میتواند به شناسایی فشارهای غیرعادی خرید یا فروش کمک کند؛

- اندیکاتور استوکاستیک (Stochastic): این ابزار قدرت و جهت روند را با مقایسه قیمت فعلی با محدوده قیمتی در یک دوره معین بررسی میکند.

اندیکاتورهای سفارشی و پیچیدهتر

در بازارهای پیشرفته، معاملهگران ممکن است از اندیکاتورهای پیچیدهتری استفاده کنند که براساس الگوریتمهای خاص طراحی شدهاند:

- اندیکاتور جریان نقدینگی (MFI): این ابزار ترکیب قیمت و حجم معاملات را تحلیل کرده و فشار خرید و فروش را مشخص میکند؛

- اندیکاتور VWAP (میانگین حجمی قیمت وزنی): اندیکاتور VWAP فشار خرید و فروش را با توجه به حجم و قیمتهای معاملاتی روزانه محاسبه میکند.

اندیکاتورهای سفارشها بازار (Order Flow Indicators)

این اندیکاتورها بهطور خاص دادههای مربوط به سفارشها خرید و فروش را در بازار تحلیل میکنند.

اندیکاتور عمق بازار (Market Depth): قدرت سفارشها خرید و فروش در سطوح قیمتی مختلف را نشان میدهد و دید واضحی از توازن عرضه و تقاضا ارائه میکند.

اندیکاتورهای اصلی فشار خرید و فروش

اندیکاتورهای فشار خرید و فروش ابزارهای مهمی در تحلیل تکنیکال هستند که با بررسی رفتار خریداران و فروشندگان در بازار به معاملهگران کمک میکنند تا روندها و فرصتهای معاملاتی را شناسایی کنند. در این بخش به بررسی چهار اندیکاتور اصلی فشار خرید و فروش یعنی RSI، MFI، OBV و Oscillator میپردازیم.

اندیکاتور RSI

اندیکاتور RSI یک اندیکاتور مومنتوم است که قدرت و ضعف قیمت یک دارایی را با مقایسه میانگین افزایشها و کاهشهای اخیر قیمت در یک دوره مشخص (معمولاً ۱۴ دوره) اندازهگیری میکند. سطوح مهم عبارتاند از:

- بالای ۷۰: منطقه اشباع خرید (Overbought)، احتمال بازگشت نزولی قیمت؛

- پایین ۳۰: منطقه اشباع فروش (Oversold)، احتمال بازگشت صعودی قیمت.

سیگنالهای خرید و فروش

زمانی که RSI به زیر ۳۰ برسد و سپس شروع به افزایش کند. زمانی که RSI بالای ۷۰ باشد و سپس کاهش بیاید. اگر قیمت روندی مخالف RSI داشته باشد، میتواند نشاندهندۀ تغییر روند باشد.

مزایا و معایب

| مزایا | معایب |

|---|---|

| ساده برای استفاده و تفسیر | ممکن است در بازارهای قوی سیگنالهای اشتباه دهد |

| قابل استفاده در هر بازه زمانی | حساس به تنظیمات دوره زمانی است |

| مناسب برای شناسایی نقاط اشباع خرید/فروش | فقط براساس دادههای گذشته عمل میکند |

اندیکاتور MFI (شاخص جریان نقدینگی)

اندیکاتور MFI مشابه RSI است؛ اما از حجم معاملات برای محاسبات خود استفاده میکند. فرمول آن شامل مراحل زیر است:

محاسبه قیمتtypical price (میانگین بالاترین، پایینترین و بستهشدن قیمت). محاسبه جریان نقدینگی (typical price × حجم معاملات). محاسبه نسبت جریان نقدینگی (Money Flow Ratio). استفاده از نسبت جریان نقدینگی در فرمول RSI.

سطوح مهم این اندیکاتور عبارتاند از:

- بالای ۸۰: اشباع خرید؛

- پایین ۲۰: اشباع فروش.

مزایا و معایب

| مزایا | معایب |

|---|---|

| ترکیب دادههای قیمت و حجم معاملات | ممکن است در بازارهای کمحجم ناکارآمد باشد |

| مناسب برای شناسایی تغییر روند | نسبت به تغییرات حجم بسیار حساس است |

| ارائه سیگنالهای دقیقتر از RSI | پیچیدهتر برای محاسبه نسبت به RSI |

اندیکاتور OBV (حجم تعادلی)

اندیکاتور OBV تغییرات حجم معاملات را برای شناسایی فشار خرید و فروش در بازار محاسبه میکند. این اندیکاتور بهصورت زیر کار میکند:

- اگر قیمت بستهشدن امروز بالاتر از دیروز باشد، حجم به OBV اضافه میشود؛

- اگر قیمت بستهشدن امروز پایینتر از دیروز باشد، حجم از OBV کم میشود.

تفسیر نمودار OBV

نکات مهم مربوط به تفسیر نمودار OBV عبارتاند از:

- صعود OBV: نشاندهندۀ فشار خرید؛

- نزول OBV: نشاندهندۀ فشار فروش؛

- واگرایی OBV با قیمت: نشانهای از تغییر روند.

سیگنالهای خرید و فروش

نشانههایی از خرید و فروش در اندیکاتور OBV:

- سیگنال خرید: وقتی OBV افزایش مییابد و قیمت نیز صعود میکند؛

- سیگنال فروش: وقتی OBV کاهش مییابد و قیمت نیز نزول میکند.

مزایا و معایب

| مزایا | معایب |

|---|---|

| ساده و قابلفهم | بهتنهایی ممکن است کافی نباشد |

| مناسب برای تشخیص واگراییها | در بازارهای بدون روند، سیگنالهای اشتباه میدهد |

| کاربردی برای تأیید روندهای قیمت | حجم غیرعادی میتواند سیگنال را مخدوش کند |

کاربردهای اندیکاتور فشار خرید و فروش

اندیکاتورهای فشار خرید و فروش ابزارهای قدرتمندی در تحلیل تکنیکال هستند که اطلاعات ارزشمندی درباره رفتار بازار ارائه میدهند. این اندیکاتورها به معاملهگران کمک میکنند تا تصمیمات معاملاتی بهتری بگیرند و از فرصتهای موجود در بازار بهرهبرداری کنند. در اینجا کاربردهای اصلی این اندیکاتورها را بررسی میکنیم:

- اندیکاتورهای فشار خرید و فروش یکی از بهترین ابزارها برای شناسایی نقاط ورود و خروج به معاملات هستند. وقتی یک اندیکاتور نشان بدهد که فشار خرید افزایش یافته است (مانند RSI در منطقه اشباع فروش یا افزایش OBV)، میتوان آن را سیگنالی برای ورود به موقعیت خرید درنظر گرفت. برعکس، اگر فشار فروش افزایش بیاید (مانند RSI در منطقه اشباع خرید یا کاهش خط Chaikin Oscillator)، معاملهگر میتواند برای خروج از معامله یا ورود به موقعیت فروش آماده بشود. بهاینترتیب، این اندیکاتورها به معاملهگران کمک میکنند تا از حرکتهای قوی بازار بهرهمند بشوند و از نقاط حساس قیمتی سود ببرند؛

- اندیکاتورهای فشار خرید و فروش میتوانند برای تأیید سیگنالهای حاصل از سایر ابزارهای تحلیل تکنیکال به کار گرفته بشوند. بهعنوانمثال، اگر یک الگوی قیمتی مانند شکست سطح مقاومتی یا حمایتی شکل بگیرد، استفاده از اندیکاتوری مانند OBV یا MFI میتواند به تأیید این شکست کمک کند. اگر OBV با حرکت قیمت همجهت باشد یا MFI جریان ورود پول را نشان دهد، این نشانهای از قوت سیگنال خواهد بود. این کاربرد به معاملهگران این امکان را میدهد که اعتماد بیشتری به تصمیمات خود داشته باشند و احتمال اشتباهات معاملاتی را کاهش بدهند؛

- اندیکاتورهای فشار خرید و فروش برای سنجش قدرت روند بسیار مفید هستند. ابزارهایی مانند ADX یا Chaikin Oscillator میتوانند نشان بدهند که آیا روند موجود در بازار قوی و پایدار است یا خیر. برای مثال، اگر یک روند صعودی در حال تقویت باشد، OBV باید در حال افزایش باشد و حجم معاملات باید بالاتر از حد معمول باشد. همچنین اگر RSI در منطقهای ثابت باقی بماند و نزدیک به سطح اشباع خرید نشود، میتوان آن را نشانهای از قدرت روند دانست. این اطلاعات به معاملهگران کمک میکند تا معاملات خود را با روند هماهنگ کرده و از ورود زودهنگام یا دیرهنگام اجتناب کنند؛

- یکی از کاربردهای مهم اندیکاتورهای فشار خرید و فروش، شناسایی واگرایی بین قیمت و اندیکاتور است. واگرایی زمانی رخ میدهد که جهت حرکت قیمت با جهت حرکت اندیکاتور هماهنگ نباشد و معمولاً بهعنوان نشانهای از تغییر روند مورد استفاده قرار میگیرد. برای مثال، اگر قیمت در حال افزایش باشد اما OBV یا RSI کاهش بیاید، این میتواند هشداری برای ضعف روند صعودی و احتمال بازگشت قیمت باشد. بههمینترتیب، اگر قیمت نزولی باشد ولی اندیکاتور افزایش بیاید، میتوان انتظار بازگشت صعودی داشت. معاملهگران با استفاده از این سیگنالها میتوانند نقاط تغییر روند را پیشبینی کرده و سود بیشتری کسب کنند.

نکات مهم در استفاده از اندیکاتور فشار خرید و فروش

استفاده از اندیکاتورهای فشار خرید و فروش بهتنهایی ممکن است سیگنالهای گمراهکنندهای ارائه دهد؛ زیرا این اندیکاتورها اغلب شرایط خاص بازار را بررسی میکنند. ترکیب این ابزارها با سایر اندیکاتورها، مانند میانگین متحرک، MACD یا Bollinger Bands به معاملهگران کمک میکند تا تحلیل جامعتر و دقیقتری داشته باشند.

برای مثال، اگر اندیکاتور RSI در منطقه اشباع خرید قرار بگیرد و همزمان قیمت از یک سطح مقاومتی رد بشود، معاملهگر میتواند با اطمینان بیشتری برای فروش اقدام کند. بهاینترتیب، ترکیب ابزارها به کاهش خطا و افزایش دقت سیگنالها منجر میشود و احتمال موفقیت در معاملات را بالا میبرد.

انتخاب بازه زمانی مناسب برای استفاده از اندیکاتورهای فشار خرید و فروش نقش بسیار مهمی در تحلیل تکنیکال دارد. بازههای زمانی کوتاهتر (مانند نمودارهای ۱ دقیقهای یا ۵ دقیقهای) معمولاً سیگنالهای سریعتر و کوتاهمدتتری ارائه میدهند که برای اسکالپینگ و معاملات روزانه مناسب هستند.

ازسویدیگر، بازههای زمانی طولانیتر (مانند نمودارهای روزانه یا هفتگی) سیگنالهایی با دقت بیشتر و تأثیر بلندمدتتر ارائه میدهند که برای معاملات سوئینگ یا سرمایهگذاریهای طولانیمدت کاربردیتر هستند. معاملهگران باید بازه زمانی مناسب را براساس استراتژی معاملاتی خود انتخاب کنند و از استفاده نادرست از اندیکاتورها در بازههای نامتناسب خودداری کنند؛ زیرا ممکن است منجر به تحلیل اشتباه و زیان مالی بشود.

با وجود مزایای فراوان، اندیکاتورهای فشار خرید و فروش دارای محدودیتهایی هستند که باید در زمان استفاده به آنها توجه کرد. یکی از مهمترین محدودیتها، حساسیت این اندیکاتورها به تغییرات ناگهانی حجم معاملات یا نوسانات شدید بازار است که میتواند باعث ایجاد سیگنالهای کاذب بشود.

علاوهبراین، این اندیکاتورها نمیتوانند بهطور کامل تغییرات بنیادی بازار، مانند اخبار اقتصادی یا تغییرات سیاستهای مالی، را درنظر بگیرند. همچنین، برخی از این ابزارها ممکن است در بازارهای بدون روند (رنج) عملکرد ضعیفی داشته باشند. برای کاهش اثر این محدودیتها، معاملهگران باید از ابزارهای مکمل استفاده کنند، مدیریت ریسک را رعایت کنند و تنها به سیگنالهای این اندیکاتورها اتکا نکنند.

پراپ FORFX

پراپ FORFX نمونه از پراپفرم های معتبر است که با بروکر معتبر Opofinance همکاری میکند. بروکر Opofinance که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شده، اخیراً مجوز ASIC را دریافت کرده است. این همکاری میان FORFX و Opofinance به ارائه برنامههای مختلفی برای تریدرها در حوزه پراپتریدینگ منجر شده است. از جمله برنامههای اصلی این پراپفرم میتوان به موارد زیر اشاره کرد:

- طرح حساب دمو: این طرح شامل دو مدل چالش است. مدل اول با نام «حرفهای» به تریدرها این امکان را میدهد که از بین تنظیمات ریسک نرمال و پر ریسک، گزینهای را که با استراتژی آنها سازگار است، انتخاب کنند؛

- مدل فوقحرفهای: این مدل نیز شامل تنظیمات ریسک نرمال و پر ریسک مشابه مدل حرفهای است؛ اما با دو تفاوت اصلی. اول در مدل فوقحرفهای، تقسیم سود به میزان ۹۰ درصد است و دوم در این مدل تریدرها میتوانند از امکان تکرار رایگان استفاده کنند؛ هرچند که باید توجه داشته باشید که فورافایکس یک پراپ تریدینگ رایگان نیست.

یکی از ویژگیهای برجسته این همکاری، برنامه حساب لایو است که به تریدرها اجازه میدهد با استفاده از حساب شخصی خود در چالشهای پراپ شرکت کنند. در این طرح، نیازی به خرید جداگانه چالش نیست و تنها کافی است که تریدرها حساب پراپ خود را در بروکر Opofinance افتتاح و مبلغ موردنظر را واریز کنند. پساز واریز مبلغ، حساب فعال شده و چالش با انجام اولین معامله آغاز میشود. در صورت موفقیت در این چالش، حساب تریدر به حساب فاند شده تبدیل خواهد شد.

سخن پایانی

اندیکاتور فشار خرید و فروش ابزارهای مفیدی برای تحلیل تقاضا و عرضه در بازار هستند که به معاملهگران در شناسایی نقاط ورود و خروج، تأیید روندها و اندازهگیری قدرت حرکت قیمت کمک میکنند. بااینحال، برای استفاده مؤثر از آنها، ترکیب با سایر ابزارهای تحلیل تکنیکال، انتخاب بازه زمانی مناسب و درک محدودیتهایشان ضروری است. این اندیکاتورها بهتنهایی کافی نیستند و برای تحلیل دقیقتر باید بهعنوان بخشی از یک استراتژی جامع معاملاتی به کار گرفته بشوند.

آیا اندیکاتورهای فشار خرید و فروش در همه بازارها عملکرد یکسانی دارند؟

اندیکاتورهای فشار خرید و فروش میتوانند در انواع بازارهای مالی مانند فارکس، سهام، کالاها و ارزهای دیجیتال استفاده بشوند؛ اما عملکرد آنها به ویژگیهای هر بازار بستگی دارد. برای مثال در بازارهایی با نوسانات شدید مانند ارزهای دیجیتال، این اندیکاتورها ممکن است سیگنالهای کاذب بیشتری ارائه بدهند. همچنین در بازارهای کمنوسان یا رنج، دقت برخی از این اندیکاتورها کاهش مییابد؛ بنابراین، معاملهگران باید تنظیمات اندیکاتورها را براساس ویژگیهای بازار هدف خود تغییر بدهند و از ترکیب آنها با سایر ابزارها برای کاهش خطا استفاده کنند.

چگونه میتوان سیگنالهای اشتباه اندیکاتورهای فشار خرید و فروش را کاهش داد؟

برای کاهش سیگنالهای اشتباه، بهترین راه ترکیب اندیکاتورهای فشار خرید و فروش با ابزارهای دیگر تحلیل تکنیکال است. بهعنوانمثال، استفاده از خطوط حمایت و مقاومت، میانگین متحرک یا اندیکاتورهایی مانند MACD میتواند به تأیید سیگنالها کمک کند. علاوهبراین، معاملهگران باید بازه زمانی مناسب را برای اندیکاتورها انتخاب کنند؛ بازههای زمانی کوتاهتر معمولاً سیگنالهای بیشتری ارائه میدهند اما دقت کمتری دارند. همچنین، رعایت مدیریت ریسک و استفاده از دستورهای توقف ضرر میتواند زیانهای ناشی از سیگنالهای نادرست را محدود کند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!