در دنیای پر تلاطم و پرشتاب بازارهای مالی، معاملهگران همواره بهدنبال روشها و استراتژیهایی هستند که بتوانند در کوتاهترین زمان ممکن، بیشترین سود را کسب کنند. یکی از این روشها، استراتژی فست اسکالپ است که بهدلیل سرعت بالای انجام معاملات و امکان کسب سودهای کوچک اما مکرر، توجه بسیاری از معاملهگران را به خود جلب کرده است. این استراتژی بهویژه در بازار فارکس و سهام کاربرد فراوان دارد و میتواند برای معاملهگران با تجربه و تازهکار مفید باشد. در این راستا، استفاده از پراپ فرم میتواند به معاملهگران کمک کند تا با استفاده از منابع مالی مناسب و مدیریت ریسک مؤثر، در اجرای استراتژی فست اسکالپ به نتایج بهتری دست یابند. در این مقاله به بررسی دقیق و جامع پرسش «فست اسکالپ چیست؟» میپردازیم. با ما همراه باشید.

استراتژی فست اسکالپ چیست؟

استراتژی fast scalp یک روش معاملاتی پیچیده و همزمان بسیار مؤثر است که برای معاملهگرانی که بهدنبال کسب سودهای کوچک اما مکرر هستند، مناسب است. این استراتژی اساساً بر انجام معاملات فوری و سریع در بازههای زمانی کوتاه تمرکز دارد، بهطوریکه معاملهگران قادر به خرید و فروش سریع داراییهای مالی میشوند تا از تغییرات کوچک قیمت بهرهمند شوند.

ویژگیهای استراتژی فست اسکلپ چیست؟

در اینجا ویژگیهای استراتژی فست اسکالپ را در قالب یک جدول طولانی آوردهایم:

| ویژگی | توضیح |

| هدف سود کوچک و مکرر | استراتژی فست اسکالپ بهدنبال کسب سودهای کوچک از تغییرات سریع قیمت است. این سودها معمولاً در بازههای زمانی کوتاهمدت و در تعداد زیادی معامله به دست میآید. |

| معاملات کوتاهمدت | در این استراتژی، معاملات معمولاً در مدتزمان کوتاه (از چند ثانیه تا چند دقیقه) باز و بسته میشوند. هدف از این کار بهرهبرداری از نوسانات کوچک و سریع بازار است. |

| حجم معاملات بالا | اسکالپرها معمولاً تعداد زیادی معامله در طول روز انجام میدهند. این ویژگی باعث میشود که استراتژی فست اسکالپ نیاز به نظارت دائم و سرعت بالا در تصمیمگیری داشته باشد. |

| نیاز به نقدینگی بالا | برای انجام معاملات سریع و باز و بستهکردن پوزیشنها در زمانهای کوتاه، بازارهای با نقدینگی بالا موردنیاز است. این ویژگی به معاملهگر اجازه میدهد که بدون تأخیر وارد و خارج از معاملات شود. |

| ریسک بالا و سود کم | بهدلیل سرعت بالای انجام معاملات و نوسانات زیاد قیمت، این استراتژی ریسک بالایی دارد. سودهای به دست آمده معمولاً کم هستند؛ اما در تعداد زیاد معاملات میتواند به مجموع سود قابلتوجهی منجر شود. |

| نیاز به استراتژی دقیق | برای موفقیت در فست اسکالپ، نیاز به یک استراتژی دقیق و مدون است که شامل تعیین نقاط ورود و خروج و همچنین مدیریت ریسک باشد. |

| استفاده از تحلیل تکنیکال | اسکالپرها بیشتر از تحلیل تکنیکال برای شناسایی نقاط ورود و خروج استفاده میکنند. ابزارهایی مانند الگوهای قیمتی، اندیکاتورها و خطوط حمایت و مقاومت برای این استراتژی بسیار مفید هستند. |

| نظارت دائمی بر بازار | برای اینکه در زمانهای مناسب وارد و از بازار خارج شوید، نیاز به نظارت دائمی بر حرکتهای قیمتی دارید. این ویژگی نیاز به تمرکز بالا و توانایی تصمیمگیری سریع دارد. |

| کار با اسپرد پایین | بهدلیل اینکه در استراتژی فست اسکالپ تعداد معاملات زیاد است، داشتن اسپرد پایین برای کاهش هزینههای معاملات بسیار مهم است. اسپرد بالا میتواند سودهای اندک را از بین ببرد. |

| سرعت و تصمیمگیری سریع | اسکالپرها باید توانایی تصمیمگیری سریع و عملکرد بدون تأخیر داشته باشند. بازارهای فارکس بهخصوص در دورههای پرنوسان میتوانند بهسرعت تغییر کنند و هر لحظه تأخیر میتواند به ضرر تبدیل شود. |

| انعطافپذیری در بازارهای مختلف | استراتژی فست اسکالپ را میتوان در بازارهای مختلف (از جمله فارکس، سهام و کامودیتیها) به کار برد. البته انتخاب ابزار مناسب برای اسکالپینگ اهمیت زیادی دارد. |

| نیاز به ابزارهای اتوماتیک و نرمافزارهای معاملاتی | برای بهبود عملکرد و سرعت، معاملهگران فست اسکالپ ممکن است از ابزارهای خودکار مانند اکسپرت آدسایزرها (EA) یا رباتهای معاملاتی استفاده کنند. |

| احتمال بروز خطاهای انسانی | بهدلیل سرعت بالا و فشار روانی که به معاملهگران وارد میشود، خطاهای انسانی در این استراتژی شایع است. نیاز به تمرین و نظم بالا برای جلوگیری از این خطاها وجود دارد. |

| نیاز به رصد اخبار اقتصادی و رویدادها | برخی نوسانات بازار در فست اسکالپ بهدلیل اخبار اقتصادی و رویدادهای جهانی هستند. معاملهگران باید همیشه از تقویم اقتصادی و تغییرات آن مطلع باشند. |

| آمادگی برای تحمل نوسانات زیاد | بهدلیل نوسانات سریع و غیرقابلپیشبینی در معاملات کوتاهمدت، معاملهگران فست اسکالپ باید آمادگی تحمل نوسانات زیاد را داشته باشند. این ویژگی بهمعنای پذیرش ریسکهای کوتاهمدت است. |

این ویژگیها نشان میدهند که استراتژی فست اسکالپ به چه میزان نیازمند مهارت، تمرکز و مدیریت ریسک دقیق است تا از نوسانات سریع بازار بهرهبرداری کند و درعینحال ضررهای بزرگ را کاهش بدهد.

استفاده از استراتژی فست اسکالپ مناسب کدام تریدرهاست؟

استراتژی فست اسکالپ بهطور خاص برای معاملهگرانی مناسب است که میتوانند سرعت بالا و دقت زیادی را در تصمیمگیریهای خود ترکیب کنند و درعینحال توانایی تحمل ریسکهای بزرگ در زمان کوتاه را داشته باشند. این استراتژی بیشتر برای معاملهگرانی که به نوسانات سریع قیمت در بازارهای مالی توجه دارند و میخواهند از تغییرات قیمتی کوچک در تایم فریمهای کوتاه سود کسب کنند، مناسب است. معاملهگرانی که به اسکالپینگ علاقه دارند باید قادر باشند در لحظه تصمیمات دقیق و سریع بگیرند؛ زیرا هر ثانیه و دقیقه در این نوع معاملات میتواند سرنوشتساز باشد. این امر برای افرادی که در برابر فشار روانی حساس هستند یا به آرامش و زمان بیشتری برای تصمیمگیری نیاز دارند، ممکن است مناسب نباشد.

ازسویدیگر، این استراتژی بهشدت به تواناییهای تکنیکالی تکیه دارد؛ بنابراین، معاملهگرانی که در تحلیلهای تکنیکال مهارت دارند و قادر به استفاده از ابزارهای مختلف مانند اندیکاتورها، الگوهای قیمتی و سطوح حمایت و مقاومت در مدتزمان کوتاه هستند، میتوانند از این استراتژی بهرهبرداری کنند. در واقع، فست اسکالپ بیشتر به کسانی توصیه میشود که توانایی خواندن بازار و تجزیه و تحلیل دادهها بهسرعت دارند. کسانی که از مهارتهای استفاده از اندیکاتورهایی مانند RSI، MACD یا میانگینهای متحرک بهره میبرند، میتوانند با استفاده از این ابزارها، نقاط ورود و خروج مناسب را شناسایی کنند.

بهعلاوه، این استراتژی برای معاملهگرانی که قادر به کنترل احساسات خود هستند، مناسب است. بهدلیل سرعت بالای معاملات و فشار روانی زیاد، احتمال تصمیمگیریهای احساسی بیشتر از استراتژیهای دیگر است. برای مثال، معاملهگران ممکن است در صورت مواجهه با ضررهای کوچک یا سودهای سریع، بهراحتی از برنامه معاملاتی خود خارج شوند و تصمیمات اشتباهی بگیرند؛ بنابراین، فست اسکالپ برای کسانی که توانایی مدیریت احساسات و حفظ آرامش در مواجهه با نوسانات شدید را دارند به مراتب موفقیتآمیزتر خواهد بود.

تفاوت بین اسکالپ و فست اسکالپ در معاملات مالی

در دنیای معاملات مالی، اسکالپ و فست اسکلپ دو روش پرطرفدار برای کسب سود از نوسانات کوتاه مدت بازارها هستند؛ اما هرکدام ویژگیها و استراتژیهای مختلفی دارند که براساس آنها معامله میکنند.

اسکالپ یک استراتژی معاملاتی است که توسط معاملهگران به منظور بهرهبرداری از نوسانات کوتاهمدت در بازارهای مالی استفاده میشود. در این روش، معاملهگران سعی دارند از تغییرات ناچیز قیمتی که در طول چند ثانیه یا دقیقه اتفاق میافتد، بهرهمند شوند. معمولاً تعداد بسیار زیادی از معاملات در یک روز انجام میشود و هدف اصلی این است که هر معامله بهسرعت، سود زودگذری را برای معاملهگر ایجاد کند.

اسکالپرها معمولاً از تحلیلهای تکنیکال و ابزارهای نموداری کمک میگیرند تا به نقاط ورود و خروج دقیق در بازار دست یابند. آنها بر روی نقاط ورودی دقیق و اجرای سریع معاملات تمرکز دارند و معمولاً مدت زمان نگهداشتن موقعیتهای معاملاتیشان کمتر از چند دقیقه است.

درحالیکه فست اسکالپرها به تحلیل تکنیکال و استراتژیهای خاصی که برای معاملات فوری طراحی شدهاند، اعتماد دارند. آنها بر روی داشتن دسترسی به ابزارهای معاملاتی پیشرفته و نرمافزارهای سریع برای اجرای سریع معاملات تمرکز دارند.

ویژگیهای فست اسکالپ در معاملات فارکس

فست اسکالپ یک استراتژی معاملاتی پیچیده است که توسط معاملهگرانی که بهدنبال بهرهبرداری از تغییرات فوری بازار هستند، استفاده میشود. این استراتژی برخلاف اسکالپ کلاسیک، بر روی اجرای سریع ترانزکشنها و درآمدزایی از فرصتهای کوچک نوسانات قیمتی تمرکز دارد.

ویژگیهای مهم فست اسکالپ:

- زمان ترید کوتاه: در فست اسکالپ، معاملات بهسرعت بسیار بالا و در زمانهای بسیار کوتاه انجام میشوند، معمولاً در طول ثانیهها یا حتی دومیها. این سرعت بالا به معاملهگران اجازه میدهد که از تغییرات کوچک و فوری در بازار بهرهمند شوند.

- استفاده از تحلیل تکنیکال پیشرفته: معاملهگران فست اسکالپ بر روی تحلیلهای تکنیکال پیشرفته تمرکز دارند تا نقاط ورود و خروج دقیقی را برای معاملات خود انتخاب کنند. این شامل استفاده از نمودارهای فنی، شاخصهای مورد استفاده، و الگوهای قیمتی مختلف است.

- حساسیت بالا به اطلاعات بازار: معاملهگران فست اسکالپ باید بهطور مداوم اطلاعات بازار را دنبال کنند و بهسرعت به آنها واکنش نشان دهند. این شامل اخبار مهم، اعلانات شرکتها و تغییرات در شرایط اقتصادی و سیاسی است که ممکن است تأثیر مستقیمی بر بازار داشته باشند.

- فناوری پیشرفته و نرمافزارهای سریع: استفاده از نرمافزارهای معاملاتی پیشرفته و فناوریهای سریع برای اجرای سریع معاملات و مدیریت ریسک از جمله نیازهای اساسی معاملهگران فست اسکالپ است. این نرمافزارها باید دارای قابلیتهای پیشرفته برای اجرای فوری و امن معاملات باشند.

- مدیریت دقیق ریسک: با توجه به زمان کوتاه مدت ماندن در معاملات، معاملهگران فست اسکالپ نیاز به مدیریت دقیق ریسک دارند. این شامل تعیین سطحهای مناسب استاپ لاس و حد سود، تعیین حجم معاملات و مدیریت مناسب پرتفوی است.

- تمرکز بر روی فرصتهای کوچک قیمتی: اصلیترین هدف فست اسکالپرها بهدستآوردن سود از فرصتهای کوچک قیمتی است که در زمان کوتاه و بهسرعت ایجاد میشوند. این امر نیازمند استراتژیهای دقیق و تصمیمگیری سریع است.

نمادهای مناسب برای ترید فست اسکالپ

در معاملات فست اسکالپ، انتخاب نمادهای مناسب بسیار اساسی است؛ زیرا تأثیر زیادی بر عملکرد و سودآوری معاملات دارند. در ادامه به برخی از نمادهای پراهمیت برای ترید فست اسکلپ اشاره میشود:

- EURUSD (یورو/دلار آمریکا): این نماد یکی از پرمخاطبترین و پرحجمترین نمادها در بازار ارز است. تغییرات فعال قیمتی و حجم معاملات بالا، این نماد را برای معاملهگران فست اسکالپ جذاب میکند. تنوع و گستردگی در ویژگیهای تحلیلی از جمله نقاط قوت این نماد است که معاملهگران میتوانند از آن بهرهمند شوند.

- USDJPY (دلار آمریکا/ین ژاپن): با ویژگیهایی همچون پایداری نسبی و حرکتهای قابل پیشبینی،USDJPY یکی از نمادهای مناسب برای ترید فست اسکالپ است. تغییرات سریع در قیمت و پایداری نسبی این نماد، شرایط ایدئالی را برای اجرای معاملات سریع و دقیق فراهم میکند.

- XAUUSD (طلا/دلار آمریکا): طلا بهعنوان نمادی با حرکتهای قوی و غیرقابل پیشبینی در بازار طلا شناخته میشود. این نماد بهدلیل تغییرات فوری در قیمت طلا و امکانات فراوان برای استفاده از فرصتهای کوچک، برای معاملات فست اسکالپ بسیار مناسب است.

- نماد GBPUSD (پوند استرلینگ/دلار آمریکا): این نماد دارای ویژگیهایی همچون حجم بالا و تغییرات قیمت پراکنده است که آن را به یک گزینه مناسب برای ترید فست اسکالپ تبدیل کرده است. معاملهگران میتوانند از تغییرات فعال در بازار استفاده کنند و سودآوری بیشتری را تجربه کنند.

اندیکاتوهای مناسب فست اسکالپ

اندیکاتورهای مناسب برای فست اسکلپ انواع اندیکاتور فست اسکالپ نقش مهمی در تحلیل تکنیکال برای معاملات فست اسکالپ دارند. استفاده از آنها به معاملهگران کمک میکند تا نقاط ورود و خروج دقیقی را شناسایی کنند و تصمیمات معاملاتی سریع و آگاهانهتری بگیرند. چند نمونه از بهترین اندیکاتورهای مناسب فست اسکالپ عبارتاند از:

- میانگین متحرک ساده (SMA)؛

- میانگین متحرک نمایی (EMA)؛

- شاخص قدرت نسبی (RSI)؛

- مکدی (MACD)؛

- باندهای بولینگر (Bollinger Bands).

اندیکاتور میانگین متحرک ساده (SMA)

میانگین متحرک ساده (SMA) یکی از ابزارهای پایهای و مهم در تحلیل تکنیکال است که برای شناسایی روندها و تغییرات قیمتی استفاده میشود. این اندیکاتور با اضافهکردن قیمتهای اخیر و سپس تقسیم آن رقم بر تعداد دورههای زمانی مشخص محاسبه میشود. به عبارت دیگر، SMA میانگین قیمتهای یک دارایی را در یک بازه زمانی معین نشان میدهد.

برای محاسبه SMA، قیمت پایانی یک اوراق بهادار در چند دوره زمانی جمع میشود و سپس این مجموع بر تعداد همان دورهها تقسیم میگردد. بهعنوان مثال، برای محاسبه میانگین متحرک ۱۰ روزه، قیمت پایانی ده روز اخیر جمع و سپس بر ۱۰ تقسیم میشود. نتیجه این محاسبه یک مقدار میانگین است که میتواند به شناسایی روند کلی قیمت کمک کند.

اندیکاتور میانگین متحرک نمایی (EMA)

میانگین متحرک نمایی نوعی از میانگین متحرک است که نسبت به میانگین متحرک ساده (SMA) سریعتر به تغییرات قیمت واکنش نشان میدهد. این ویژگی باعث میشود که EMA ابزار مفیدی برای معاملهگران باشد، بهویژه در استراتژیهای معاملاتی کوتاهمدت مانند فست اسکالپ.

بهطور خاص، زمانی که خطوط میانگین متحرک در یک نقطه همگرا میشوند، سیگنالهای خرید و فروش بهوجود میآیند. برای مثال، معاملهگران در فست اسکالپ زمانی که EMA کوتاهمدت از پایینتر از EMA بلندمدت عبور میکند، اقدام به خرید میکنند و زمانی که EMA کوتاهمدت از بالا به پایینتر از EMA بلندمدت میآید، اقدام به فروش میکنند. این روش به معاملهگران کمک میکند تا از نوسانات سریع بازار بهرهمند شوند و سود کسب کنند.

اندیکاتور RSI

نمونه دیگر اندیکاتور فست اسکالپ، RSI است. شاخص قدرت نسبی (RSI) یک شاخص حرکتی است که در تحلیل تکنیکال بهکار میرود و توسط J. Welles Wilder Jr. توسعه یافته است.

آر اس آی بهعنوان یک نوسانگر در مقیاس صفر تا ۱۰۰ نمایش داده میشود. بهطور سنتی، وقتی مقدار RSI به ۷۰ یا بالاتر میرسد، نشاندهندۀ وضعیت خرید بیشازحد است و هنگامی که به ۳۰ یا کمتر میرسد، نشاندهندۀ شرایط فروش بیشازحد است. این اندیکاتور نهتنها به شناسایی اوراق بهاداری که در شرایط خرید یا فروش بیشازحد قرار دارند، کمک میکند، بلکه میتواند نشانههایی از تغییر روند یا عقبنشینی اصلاحی قیمت نیز ارائه دهد.

بهعنوان یک شاخص حرکت، RSI قدرت یک اوراق بهادار را در روزهایی که قیمتها بالا میرود با قدرت آن در روزهای کاهش قیمت مقایسه میکند. این مقایسه به معاملهگران، ایدهای درباره نحوه عملکرد اوراق بهادار میدهد و میتواند به تصمیمگیریهای معاملاتی بهتر کمک کند. استفاده از RSI در کنار سایر اندیکاتورهای فنی نیز میتواند به معاملهگران کمک کند تا تحلیل جامعتری از بازار داشته باشند و تصمیمات معاملاتی دقیقتری اتخاذ کنند.

اندیکاتور مکدی

مکدی یا میانگین متحرک همگرایی-واگرایی (Moving Average Convergence Divergence) یک اندیکاتور حرکت (Momentum Indicator) است که در تحلیل تکنیکال به کار میرود. این اندیکاتور توسط جرالد اپل در اواخر دهه ۱۹۷۰ توسعه یافته است و به شناسایی تغییرات در قدرت، جهت، شتاب و مدت یک روند در قیمت سهام کمک میکند.

اندیکاتور MACD شامل سه جزء اصلی است:

- خط MACD: این خط تفاوت بین دو میانگین متحرک نمایی (EMA) با دورههای زمانی مختلف (معمولاً ۱۲ و ۲۶ روزه) است.

- خط سیگنال: این خط یک میانگین متحرک نمایی ۹ روزه از خط MACD است.

- هیستوگرام MACD: این نمودار میلهای تفاوت بین خط MACD و خط سیگنال را نشان میدهد.

اندیکاتور MACD به چند روش مختلف قابل تفسیر و استفاده است:

- تقاطع خطوط:

- تقاطع صعودی: زمانی که خط MACD از پایین به بالای خط سیگنال عبور میکند، معمولاً بهعنوان یک سیگنال خرید در نظر گرفته میشود.

- تقاطع نزولی: زمانی که خط MACD از بالا به پایین خط سیگنال عبور میکند، معمولاً بهعنوان یک سیگنال فروش در نظر گرفته میشود.

- واگرایی:

- واگرایی مثبت: زمانی رخ میدهد که قیمت یک سهام به پایینترین سطح جدید میرسد؛ اما MACD به سطح پایینتری نمیرسد. این وضعیت ممکن است نشاندهندۀ ضعیفشدن روند نزولی و احتمال بازگشت قیمت باشد.

- واگرایی منفی: زمانی رخ میدهد که قیمت به بالاترین سطح جدید میرسد؛ اما MACD به سطح بالاتری نمیرسد. این وضعیت ممکن است نشاندهندۀ ضعیفشدن روند صعودی و احتمال کاهش قیمت باشد.

- وضعیتهای اشباع خرید/فروش:

- زمانی که MACD در مقادیر بسیار بالا یا بسیار پایین قرار میگیرد، ممکن است نشاندهندۀ وضعیت اشباع خرید یا فروش باشد و احتمال بازگشت قیمت وجود دارد.

- اندیکاتور MACD بهدلیل سادگی و قابلیت ترکیب با سایر اندیکاتورها و ابزارهای تحلیل تکنیکال، در بین معاملهگران محبوبیت زیادی دارد و به آنها در شناسایی فرصتهای معاملاتی کمک میکند.

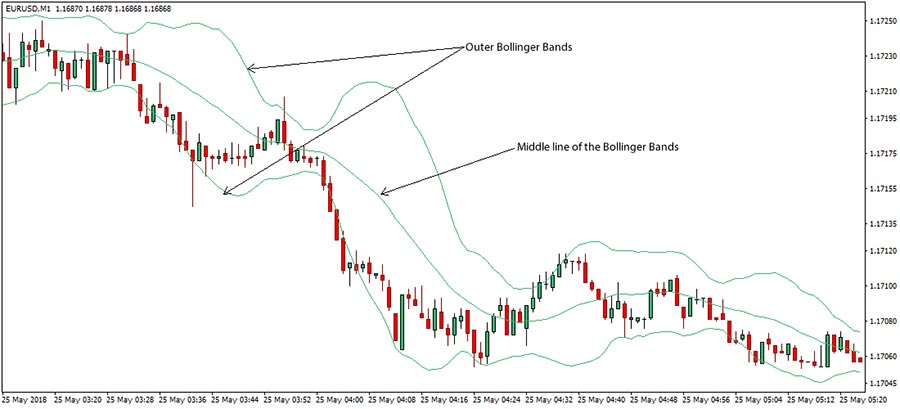

اندیکاتور بولینگر باند چیست؟

بولینگر باند (Bollinger Bands) یک ابزار تحلیل تکنیکال مناسب برای استراتژی فست اسکلپ است که توسط جان بولینگر در اوایل دهه ۱۹۸۰ توسعه یافته است. این اندیکاتور برای اندازهگیری نوسانات بازار و شناسایی شرایط اشباع خرید و فروش استفاده میشود:

- باند میانی (میانگین متحرک ساده یا SMA): این باند معمولاً یک میانگین متحرک ساده ۲۰ روزه است.

- باند بالایی: این باند دو انحراف معیار بالاتر از میانگین متحرک ساده (SMA) قرار دارد.

- باند پایینی: این باند دو انحراف معیار پایینتر از میانگین متحرک ساده (SMA) قرار دارد.

اندیکاتور بولینگر باند به روشهای مختلفی قابل تفسیر و استفاده است:

- عرض باندها و نوسانات: زمانی که باندها به هم نزدیک میشوند (باندها تنگ میشوند)، نشاندهندۀ نوسانات کم و احتمال وقوع یک حرکت بزرگ در آینده است. وقتی باندها از هم دور میشوند (باندها پهن میشوند)، نشاندهندۀ نوسانات زیاد و احتمال ادامه روند فعلی است.

- قیمت نسبت به باندها:

- برخورد قیمت با باند بالایی: زمانی که قیمت به باند بالایی نزدیک میشود یا آن را لمس میکند، معمولاً بهعنوان یک سیگنال اشباع خرید تلقی میشود و ممکن است نشاندهندۀ فرصت فروش باشد.

- برخورد قیمت با باند پایینی: زمانی که قیمت به باند پایینی نزدیک میشود یا آن را لمس میکند، معمولاً بهعنوان یک سیگنال اشباع فروش تلقی میشود و ممکن است نشاندهندۀ فرصت خرید باشد.

- حرکت قیمت در باندها: قیمتها معمولاً در داخل باندها حرکت میکنند. اگر قیمتها برای مدت طولانی خارج از باندها بمانند، ممکن است نشاندهندۀ تغییر قوی در روند باشد.

- الگوهای بازگشت: زمانی که باندها به شدت به هم نزدیک میشوند و قیمت بهسرعت از باندها خارج میشود، ممکن است نشاندهندۀ آغاز یک روند جدید باشد.

بولینگر باند بهدلیل تواناییاش در تنظیم خودکار براساس نوسانات بازار و فراهمکردن اطلاعات بصری درباره شرایط بازار، به یکی از ابزارهای محبوب در تحلیل تکنیکال تبدیل شده است. معاملهگران از این اندیکاتور برای شناسایی فرصتهای معاملاتی و مدیریت ریسک استفاده میکنند.

استراتژی فست اسکالپ با استفاده از ترکیب اندیکاتورهای EMA و MACD

یکی از استراتژیهای مؤثر فست اسکالپ استفاده از ترکیب اندیکاتورهای EMA (میانگین متحرک نمایی) و MACD (میانگین متحرک همگرایی-واگرایی) است. در ادامه، یک استراتژی جامع و گامبهگام فست اسکالپ با استفاده از این دو اندیکاتور توضیح داده میشود.

تنظیمات اندیکاتورها

- اندیکاتور EMA:

- تنظیم یک EMA کوتاهمدت (مثلاً ۹ دورهای) برای تشخیص روندهای سریع.

- تنظیم یک EMA بلندمدت (مثلاً ۲۱ دورهای) برای شناسایی جهت کلی بازار.

- اندیکاتور MACD:

- استفاده از تنظیمات استاندارد MACD (12, 26, 9) برای شناسایی نقاط ورود و خروج.

- تشخیص روند کلی بازار:

- اولین قدم در این استراتژی، شناسایی جهت کلی بازار است. برای این منظور، از دو EMA با دورههای ۹ و ۲۱ استفاده میشود.

- هنگامی که EMA کوتاهمدت (۹ دورهای) بالاتر از EMA بلندمدت (۲۱ دورهای) قرار دارد، روند صعودی است و معاملهگر بهدنبال فرصتهای خرید میگردد.

- هنگامی که EMA کوتاهمدت پایینتر از EMA بلندمدت قرار دارد، روند نزولی است و معاملهگر بهدنبال فرصتهای فروش میگردد.

- شناسایی نقاط ورود با استفاده از MACD:

- هنگامی که جهت کلی بازار مشخص شد، از MACD برای شناسایی نقاط ورود استفاده میشود.

- در یک روند صعودی، زمانی که خط MACD از پایین به بالای خط سیگنال عبور میکند، این یک سیگنال خرید است.

- در یک روند نزولی، زمانی که خط MACD از بالا به پایین خط سیگنال عبور میکند، این یک سیگنال فروش است.

- ورود به معامله:

- پساز دریافت سیگنال ورود از MACD، معاملهگر میتواند وارد معامله شود. در روند صعودی، یک معامله خرید (لانگ) و در روند نزولی، یک معامله فروش (شورت) انجام میدهد.

- برای تأیید بیشتر، معاملهگر میتواند منتظر یک کندل صعودی یا نزولی قوی باشد که جهت روند را تأیید کند.

- مدیریت ریسک و تعیین حد سود و زیان:

- مدیریت ریسک در فست اسکالپ بسیار مهم است. معاملهگر باید همیشه از حد ضرر (Stop Loss) استفاده کند تا از زیانهای بزرگ جلوگیری کند.

- حد ضرر را میتوان در زیر پایینترین نقطه اخیر (در معاملات خرید) یا بالای بالاترین نقطه اخیر (در معاملات فروش) قرار داد.

نکات مهم در پروسه معامله با استراتژی fast scalp

معامله با استراتژی فست اسکالپ نیازمند توجه به چندین نکته حیاتی است که میتواند به بهبود عملکرد و کاهش ریسک کمک کند.

در ادامه، نکات کلیدی و مهم این استراتژی توضیح داده میشود:

- یکی از اصول مهم در استراتژی فست اسکالپ، مدیریت صحیح سرمایه است. این استراتژی بهدلیل تعداد زیاد معاملات و نوسانات سریع، نیازمند دقت بالا در مدیریت سرمایه است. داشتن سرمایه بالا میتواند به کاهش ریسک و افزایش پایداری در معاملات کمک کند.

- یکی از روشهای داشتن سرمایه بالا، همکاری با شرکتهای پراپ است. همچنین در فست اسکالپ، بهتر است حجم معاملات کوچک انتخاب شود تا در صورت زیان، سرمایه زیادی از دست نرود.

- سرمایه خود را به بخشهای کوچکتر تقسیم کنید و در هر معامله، فقط درصد کمی از سرمایه خود را ریسک کنید (معمولاً ۱-۲%).

- در هر معامله باید حد ضرر مشخصی تعیین شود تا در صورت حرکت بازار برخلاف پیشبینی، زیان کنترل شود. حد ضرر معمولاً باید نزدیک به نقطه ورود و در سطوح حمایتی یا مقاومتی مهم قرار گیرد.

- داشتن حد سود مشخص نیز به معاملهگر کمک میکند تا سودهای کسب شده را محافظت کند. حد سود میتواند براساس نقاط مقاومت و حمایت یا براساس نسبت ریسک به ریوارد (Risk/Reward) تعیین شود.

مدیریت ریسک در استراتژی فست اسکالپ: حفظ سود و کاهش زیان در معاملات کوتاهمدت

استراتژی فست اسکالپ یکی از تکنیکهای معاملاتی بسیار محبوب در بازارهای مالی است که با هدف کسب سودهای کوچک و مکرر در مدتزمان بسیار کوتاه طراحی شده است. معاملهگران فست اسکالپ بهدنبال بهرهبرداری از حرکتهای سریع و کوتاهمدت قیمت هستند و در این میان، تعداد زیادی معامله در طول روز انجام میدهند. با اینکه این استراتژی میتواند سودهای قابلتوجهی بههمراه داشته باشد؛ اما بهدلیل ماهیت سریع و پرنوسان بازار، میتواند ریسکهای زیادی بههمراه داشته باشد. بههمیندلیل، مدیریت ریسک در فست اسکالپ از اهمیت بسیار بالایی برخوردار است. بدون استراتژی مدیریت ریسک مناسب، حتی یک اشتباه کوچک میتواند تمام سودها را از بین ببرد و به ضررهای بزرگ منجر شود.

چرا مدیریت ریسک در فست اسکالپ ضروری است؟

در استراتژی فست اسکالپ، شما بهطور مداوم در حال ورود و خروج از بازار هستید و همین ویژگی باعث میشود که هر تصمیم معاملاتی تأثیر بزرگی درنتیجه کلی معاملات داشته باشد. با توجه به اینکه حرکتهای قیمت در بازارهای کوتاهمدت بهشدت نوسان دارند، احتمال بروز خطاهای معاملاتی و ضررهای قابلتوجه نیز افزایش مییابد. ازاینرو، داشتن یک سیستم مؤثر برای مدیریت ریسک میتواند تفاوت زیادی بین یک معاملهگر سودآور و یک معاملهگر زیانده ایجاد کند. بهاینترتیب، نهتنها باید به الگوهای قیمتی و تحلیلهای تکنیکال توجه کنید، بلکه باید برای هر معامله خود یک برنامه ریسک دقیق و سیستماتیک نیز داشته باشید.

استفاده از حد ضرر و حد سود برای حفظ سود و کاهش زیان

یکی از سادهترین و درعینحال مؤثرترین ابزارهای مدیریت ریسک در استراتژی فست اسکالپ، استفاده از حد ضرر و حد سود است. بهطور معمول، فست اسکالپرها در طول روز هدفهای قیمتی کوچک اما مشخصی دارند. استفاده از حد ضرر به معاملهگر کمک میکند که در صورت حرکت بازار برخلاف پیشبینیهای او، زیان را محدود کند و از خسارات بیشتر جلوگیری نماید. حد سود نیز به معاملهگر این اطمینان را میدهد که زمانی که هدف قیمتی موردنظر محقق شد، سود را بسته و از نوسانات بعدی بازار جلوگیری میکند. از این طریق، معاملهگر میتواند از نوسانات روزانه بازار بهرهبرداری کند، بدون آنکه در دام ضررهای بزرگ بیفتد. مهم است که حد ضرر و حد سود در معاملات فست اسکالپ بهدقت و براساس تحلیلهای فنی و رفتار بازار تعیین شوند.

مدیریت سایز پوزیشن و تعیین حجم معاملات

یکی از نکات کلیدی دیگر در مدیریت ریسک در استراتژی فست اسکالپ، مدیریت حجم معاملات یا سایز پوزیشن است. بهدلیل نوسانات زیاد و سریع بازار در فست اسکالپ، استفاده از حجمهای مناسب برای هر معامله میتواند به کاهش ریسک کمک کند. اگر حجم پوزیشن بسیار بزرگ باشد، حتی تغییرات کوچک قیمت میتواند منجر به زیانهای بزرگ شود. ازسویی، اگر حجم پوزیشن خیلی کوچک باشد، ممکن است سودهای اندک باعث شود که هزینههای معاملاتی (مثل اسپرد و کمیسیونها) نتوانند پوشش داده شوند؛ بنابراین در این نوع استراتژی باید حجم پوزیشنها را با دقت انتخاب کنید تا ریسک هر معامله به اندازه قابلقبول و قابلمدیریت باشد.

پایبندی به استراتژی و اجتناب از تصمیمات احساسی

یکی از بزرگترین چالشها در فست اسکالپ، مدیریت احساسات است. بازارهای کوتاهمدت میتوانند بسیار پرنوسان و هیجانی باشند و این هیجانات ممکن است باعث شود که یک معاملهگر تصمیمات احساسی و غیرمنطقی بگیرد. برای مثال، یک معاملهگر ممکن است بهدلیل ترس از ازدستدادن سود، حد ضرر خود را بردارد یا بهدلیل طمع وارد معاملههای بیشتر شود. این تصمیمات میتوانند منجر به ضررهای بزرگ و ازدسترفتن کنترل روی ریسک شوند. برای موفقیت در فست اسکالپ، معاملهگر باید به استراتژی خود پایبند باشد و حتی در صورت مشاهده نوسانات شدید بازار از تصمیمات سریع و احساسی پرهیز کند. این کار تنها با داشتن یک برنامه معاملاتی دقیق و رعایت انضباط در مدیریت ریسک امکانپذیر است.

استفاده از ابزارهای تکنیکال برای کاهش ریسک

در استراتژی فست اسکالپ، تحلیل تکنیکال نقش بسیار مهمی در شناسایی نقاط ورود و خروج مناسب دارد. ابزارهایی مانند میانگینهای متحرک، RSI، استوکاستیک، نقاط حمایت و مقاومت و الگوهای قیمتی میتوانند بهطور مؤثری به معاملهگران کمک کنند تا تصمیمات بهتری بگیرند و ریسک را کاهش بدهند. برای مثال، استفاده از اندیکاتور RSI میتواند نشان بدهد که یک دارایی در حال ورود به وضعیت اشباع خرید یا اشباع فروش است که به معاملهگر این امکان را میدهد تا تصمیمات معاملاتی خود را در زمانی مناسبتر اتخاذ کند. همچنین، الگوهای قیمتی مانند الگوی پرچم یا مثلث میتوانند به شناسایی جهت احتمالی بازار کمک کنند و معاملهگر را از اشتباهات احتمالی بازدارند.

پیشبینی نوسانات و اخبار اقتصادی

با توجه به اینکه استراتژی فست اسکالپ به نوسانات کوتاهمدت بازار تکیه دارد، معاملهگران باید به اخبار اقتصادی و رویدادهای جهانی توجه ویژهای داشته باشند. بسیاری از نوسانات در بازارهای کوتاهمدت بهدلیل انتشار اخبار اقتصادی، تصمیمات سیاسی یا تغییرات در نرخ بهره کشورها ایجاد میشود. بهعنوانمثال، اعلام نتایج اقتصادی مهم مانند نرخ بیکاری، تولید ناخالص داخلی (GDP) یا دادههای تورم میتواند تأثیر زیادی بر بازارهای کوتاهمدت داشته باشد؛ بنابراین، یک اسکالپر موفق باید از اخبار و تقویم اقتصادی مطلع باشد و تلاش کند که معاملات خود را در زمانهای مناسب انجام بدهد تا از نوسانات ناخواسته جلوگیری کند.

موفقیت در استراتژی فست اسکالپ بیشتر از هر چیز دیگری به مدیریت ریسک بستگی دارد. ازآنجاکه این استراتژی شامل معاملات کوتاهمدت با نوسانات سریع است، معاملهگران باید توانایی مدیریت ریسک را بهخوبی داشته باشند تا از زیانهای بزرگ جلوگیری کرده و از سودهای کوچک، یک مجموعه موفق ایجاد کنند. استفاده از حد ضرر و حد سود، مدیریت حجم پوزیشن، پایبندی به استراتژیهای تعیین شده و استفاده از ابزارهای تکنیکال از جمله نکات کلیدی برای کاهش ریسک و حفظ سود در فست اسکالپ است. در نهایت، انضباط و کنترل احساسات در این استراتژی بسیار حیاتی است و تنها از این طریق میتوان در درازمدت به موفقیت رسید.

شرکتهای پراپ تریدینگ

شرکت پراپ تریدینگ (Proprietary Trading Firm) یا بهاختصار پراپ، شرکتی است که به تریدرها سرمایه اولیه جهت انجام معامله و کسب سود میدهد. این دسته از شرکتها پلنهای متفاوتی را برای تریدرها در نظر میگیرند که درصد سختی متفاوتی دارند. در ادامه قصد داریم تا به بررسی بهترین و معتبرترین این پراپها بپردازیم

پراپ FORFX

پراپ FORFX نمونه از پراپ فرم های معتبر است که با بروکر معتبر Opofinanceهمکاری میکند. بروکر Opofinance که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شده، اخیراً مجوز ASIC را دریافت کرده است. این همکاری میان FORFX و Opofinance به ارائه برنامههای مختلفی برای تریدرها در حوزه پراپ تریدینگ منجر شده است. از جمله برنامههای اصلی این پراپ فرم میتوان به موارد زیر اشاره کرد:

- طرح حساب دمو: این طرح شامل دو مدل چالش است. مدل اول با نام «حرفهای» به تریدرها این امکان را میدهد که از بین تنظیمات ریسک نرمال و پر ریسک، گزینهای را که با استراتژی آنها سازگار است، انتخاب کنند.

- مدل فوقحرفهای: این مدل نیز شامل تنظیمات ریسک نرمال و پر ریسک مشابه مدل حرفهای است؛ اما با دو تفاوت اصلی. اول در مدل فوقحرفهای، تقسیم سود به میزان ۹۰ درصد است و دوم در این مدل تریدرها میتوانند از امکان تکرار رایگان استفاده کنند؛ هرچند که باید توجه داشته باشید که فورافایکس یک پراپ تریدینگ رایگان نیست.

یکی از ویژگیهای برجسته این همکاری، برنامه حساب لایو است که به تریدرها اجازه میدهد با استفاده از حساب شخصی خود در چالشهای پراپ شرکت کنند. در این طرح، نیازی به خرید جداگانه چالش نیست و تنها کافی است که تریدرها حساب پراپ خود را در بروکر Opofinance افتتاح و مبلغ موردنظر را واریز کنند. پساز واریز مبلغ، حساب فعال شده و چالش با انجام اولین معامله آغاز میشود. در صورت موفقیت در این چالش، حساب تریدر به حساب فاند شده تبدیل خواهد شد.

سخن پایانی

استراتژی فست اسکالپ یکی از روشهای محبوب و پرکاربرد در معاملات کوتاهمدت است که هدف آن کسب سودهای سریع از نوسانات کوچک قیمت است. این استراتژی با استفاده از ترکیب اندیکاتورهای مختلف مانند EMA (میانگین متحرک نمایی) و MACD (میانگین متحرک همگرایی-واگرایی) اجرا میشود تا معاملهگران بتوانند نقاط ورود و خروج مناسب را شناسایی کنند. مدیریت سرمایه در استراتژی فست اسکالپ اهمیت بسیاری دارد و داشتن سرمایه بالا میتواند به کاهش ریسک و افزایش پایداری در معاملات کمک کند. تعیین حد ضرر و حد سود، استفاده از تایم فریمهای کوتاهمدت و ترکیب اندیکاتورها برای تأیید سیگنالها از نکات کلیدی این استراتژی است. روانشناسی معامله و کنترل احساسات نیز نقش مهمی در موفقیت این استراتژی ایفا میکنند. انضباط، پیروی از قوانین معاملاتی و ارزیابی مستمر عملکرد از جمله مواردی هستند که به بهبود عملکرد معاملهگران کمک میکنند.

استراتژی فست اسکالپ چیست و چگونه کار میکند؟

استراتژی فست اسکالپ یک روش معاملاتی کوتاهمدت است که هدف آن کسب سودهای سریع از نوسانات کوچک قیمت است. معاملهگران در این استراتژی از تایم فریمهای کوتاهمدت (مانند ۱ دقیقه، ۵ دقیقه و ۱۵ دقیقه) استفاده میکنند و تعداد زیادی معامله در روز انجام میدهند. این استراتژی بهطور معمول شامل استفاده از اندیکاتورهای تکنیکال مانند میانگین متحرک نمایی (EMA) و میانگین متحرک همگرایی-واگرایی (MACD) برای شناسایی نقاط ورود و خروج مناسب است. معاملهگران با رعایت مدیریت سرمایه و تعیین حد ضرر و حد سود، ریسک معاملات خود را کنترل میکنند و از فرصتهای کوچک بازار برای کسب سود بهره میبرند.

چه نکاتی در مدیریت سرمایه و روانشناسی معامله در استراتژی فست اسکالپ اهمیت دارد؟

مدیریت سرمایه و روانشناسی معامله در استراتژی فست اسکالپ از اهمیت بسیاری برخوردار است. معاملهگران باید سرمایه خود را به بخشهای کوچکتر تقسیم کنند و در هر معامله فقط درصد کمی از سرمایه خود را ریسک کنند (معمولاً ۱-۲%). تعیین حد ضرر و حد سود برای هر معامله نیز ضروری است تا زیانها کنترل شده و سودها محافظت شوند. از سویی، کنترل احساسات و انضباط در پیروی از قوانین معاملاتی بسیار مهم است. معاملهگران باید از تغییر مداوم استراتژی خودداری کنند و به برنامه معاملاتی پایبند باشند. تحلیل و ارزیابی مستمر عملکرد معاملاتی نیز به بهبود نتایج کمک میکند و معاملهگران را قادر میسازد تا نقاط ضعف و قوت خود را شناسایی کنند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!