در دنیای پیچیده و پویای بازارهای مالی، بهویژه در بازار فارکس، روشهای مختلفی برای تحلیل قیمتها و تصمیمگیری در معاملات وجود دارد. یکی از این روشها، سبک پرایس اکشن RTM (Read The Market) است که معاملهگران حرفهای از آن برای درک عمیقتر حرکات قیمت استفاده میکنند. یکی از مفاهیم کلیدی در این سبک، “FL” یا flag limit است که نقش مهمی در تعیین نقاط ورود و خروج مناسب دارد. پراپ فرم نیز میتواند به معاملهگران کمک کند تا این مفهوم را بهطور مؤثر در استراتژیهای معاملاتی خود به کار بگیرند. در این مقاله به بررسی FL در RTM خواهیم پرداخت و نشان خواهیم داد که چگونه این مفهوم میتواند به معاملهگران کمک کند تا با درک دقیقتری از ساختار بازار، معاملات موفقتری را انجام دهند. با ما همراه باشید.

پرایس اکشن چیست؟

پیشاز اینکه به بررسی fl در rtm بپردازیم، باید بدانید که پرایس اکشن (Price Action) یک روش تحلیل بازار است که بر مطالعه حرکات قیمت در نمودارهای مالی تمرکز دارد. این روش به معاملهگران کمک میکند تا بدون استفاده از اندیکاتورها یا ابزارهای پیچیده، تنها با تحلیل تغییرات قیمت، تصمیمات معاملاتی خود را اتخاذ کنند. در واقع، پرایس اکشن به بررسی رفتار قیمت در طول زمان میپردازد و ازآنجاکه بر دادههای خالص قیمت تمرکز دارد، معاملهگران باتجربه میتوانند از این روش برای شناسایی روندها، سطوح حمایت و مقاومت و نقاط ورود و خروج مناسب استفاده کنند.

پرایس اکشن به معاملهگران این امکان را میدهد تا با توجه به تحلیل دقیق از نمودارهای قیمتی، بهصورت مستقیم و بدون واسطه با حرکات واقعی بازار در ارتباط باشند. این روش بهویژه برای کسانی که بهدنبال یک استراتژی معاملاتی ساده و مؤثر هستند، بسیار جذاب است؛ زیرا درک و اجرای آن بهسادگی امکانپذیر است و نیاز به استفاده از اندیکاتورهای پیچیده ندارد؛ درنتیجه، پرایس اکشن یکی از محبوبترین و پرکاربردترین روشهای تحلیل تکنیکال در بازارهای مالی، بهویژه در بازار فارکس محسوب میشود.

سبک rtm در پرایس اکشن چیست؟

برای اینکه بتوانید fl در rtm را بهخوبی بشناسید، باید بدانید که سبک RTM (Read The Market) در پرایس اکشن یکی از رویکردهای پیشرفته و تخصصی در تحلیل تکنیکال است که تمرکز آن بر خواندن و درک عمیق رفتار و ساختار بازارهای مالی است. این سبک با هدف شناسایی دقیق نقاط ورود و خروج در معاملات، معاملهگران را قادر میسازد تا با تحلیل حرکت قیمت و واکنش آن به سطوح کلیدی، تصمیمات معاملاتی هوشمندانهتری بگیرند.

یکی از ویژگیهای بارز سبک RTM، توجه به شکستهای کاذب و بازیابیهای سریع قیمت است. معاملهگران در این سبک بهدقت به حرکات ناگهانی و تغییرات سریع در جهت قیمت توجه میکنند تا بتوانند از فرصتهای معاملاتی بهرهبرداری کنند. این روش نیازمند درک عمیقی از رفتار قیمت و تجربه زیاد در شناسایی الگوهای پیچیده است بههمیندلیل بیشتر مناسب معاملهگران حرفهای و باتجربه محسوب میشود.

سبک rtm همچنین بر تحلیل جزئیات بازار و واکنش آن به سطوح کلیدی تمرکز دارد. در این سبک، معاملهگران بهجای تمرکز بر اندیکاتورها و ابزارهای پیچیده بهدنبال شناسایی رفتارهای تکرارپذیر و حرکات قیمتی خاص هستند. این رویکرد به آنها کمک میکند تا بتوانند روندهای کوتاهمدت و بلندمدت بازار را بهدرستی شناسایی کنند؛ درنتیجه، تصمیمات معاملاتی بهتری بگیرند.

سبک RTM یک روش معاملاتی قدرتمند و دقیق است که به معاملهگران اجازه میدهد تا با تحلیل دقیقتر و عمیقتر بازار به درک بهتری از حرکتهای قیمتی برسند. این سبک، اگرچه نیازمند زمان، تجربه و مهارت بالایی است؛ اما میتواند به معاملهگران کمک کند تا به سطح بالاتری از دقت و موفقیت در معاملات دست یابند.

فلک لیمیت در پرایس اکشن چیست؟

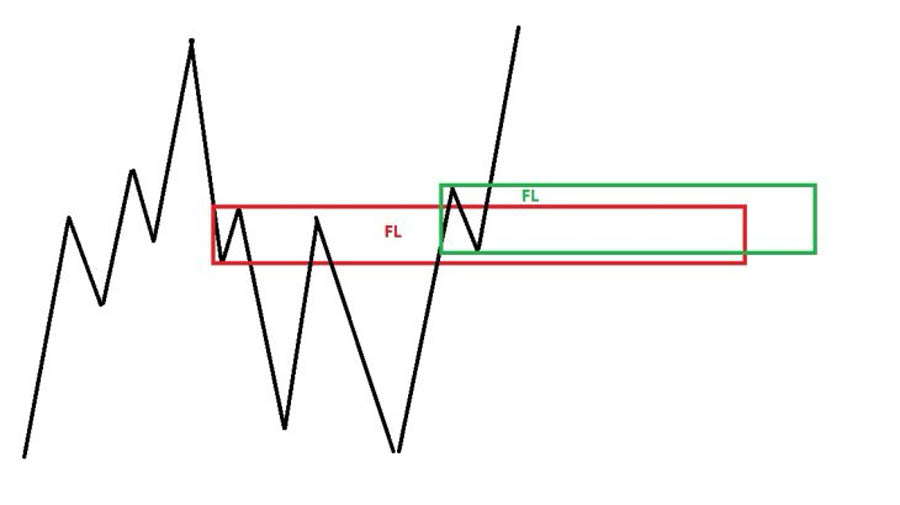

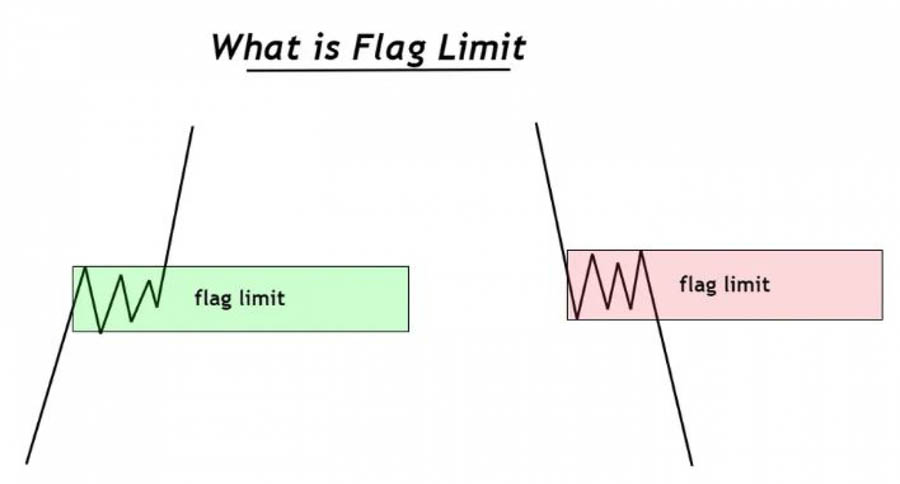

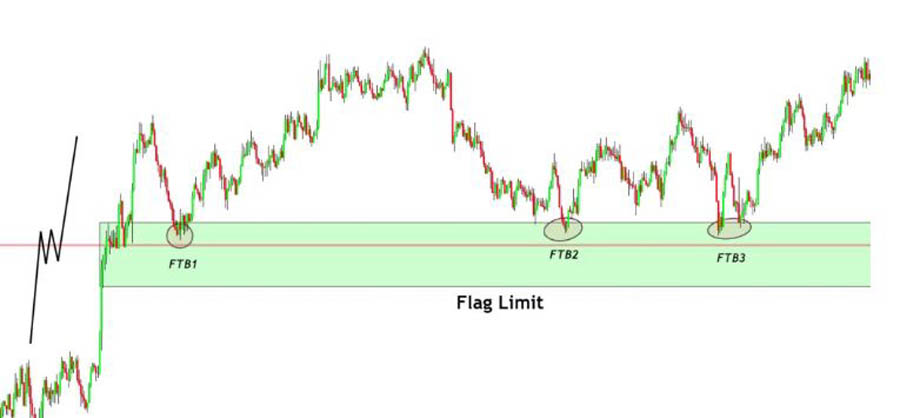

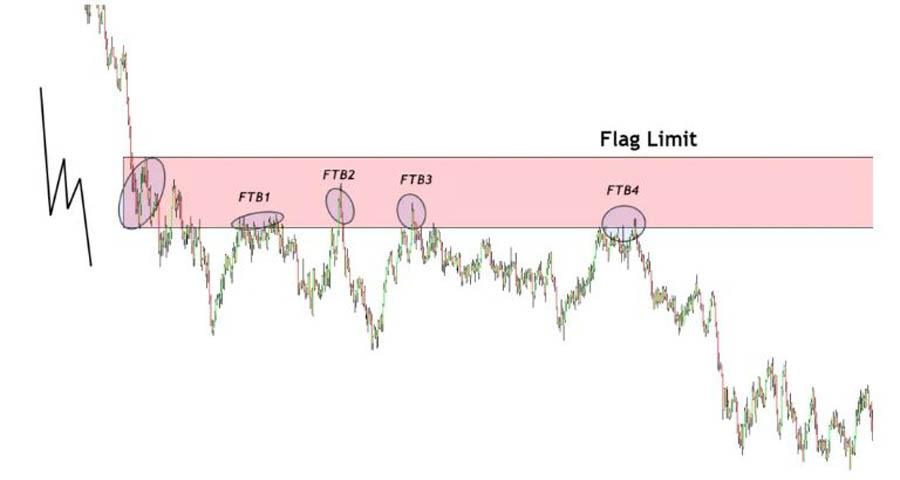

فلگ لیمیت (Flag Limit) یکی از الگوهای مهم و سودآور در استراتژیهای معاملاتی پرایس اکشن در بازار فارکس است. این الگو بهعنوان یک الگوی ادامهدهنده شناخته میشود که معمولاً پساز یک حرکت قوی قیمت (چه به سمت بالا و چه به سمت پایین) شکل میگیرد. در این الگو، قیمت به سطح حمایت یا مقاومت مهمی میرسد و در آنجا یک دوره کوتاه تثبیت را تجربه میکند که بهنوعی بازار را آرام میکند.

بهطور خاص، fl در rtm زمانی شکل میگیرد که قیمت به یک سطح حمایت یا مقاومت (معروف به SR Flip) برخورد میکند و سپس با تشکیل ۱ یا ۲ کندل، یک حرکت جانبی کوچک یا تثبیت قیمت رخ میدهد. این تثبیت معمولاً معاملهگران خردهفروشی را به اشتباه میاندازد و باعث میشود که آنها در جهت اشتباه وارد معامله شوند. سپس، بازار بهسرعت در جهت اصلی خود حرکت میکند، معاملهگران را در موقعیتهای نامناسب قرار میدهد و اغلب آنهایی را که استاپ ضرر قرار ندادهاند، گرفتار میکند.

فلگ لیمیت اساساً نقطهای در نمودار است که در آن معاملهگران دچار اشتباه در تصمیمگیری میشوند و این نقطه بهعنوان یک منطقه کلیدی برای ادامه روند قیمت عمل میکند. این مناطق بهعنوان سطوح مهم عرضه و تقاضا علامتگذاری میشوند که شامل حداکثر و حداقل قیمت در منطقه پایه هستند. معاملهگران با شناسایی این الگو و صبر برای بازگشت قیمت به این مناطق، میتوانند وارد معاملات با احتمال موفقیت بالا شوند.

مثالی از fl در rtm

برای درک بهتر مفهوم فلگ لیمیت در پرایس اکشن، ابتدا یک مرور سریع بر این الگو داریم و سپس با یک مثال واقعی از بازار، آن را تشریح میکنیم.

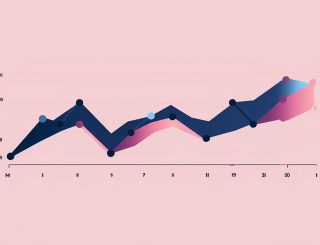

فرض کنید EUR/USD پساز یک حرکت صعودی قوی به سطح مقاومتی ۱.۱۲۰۰ میرسد. در اینجا، قیمت برای چند کندل (مثلاً ۲ یا ۳ کندل) در نزدیکی این سطح متوقف میشود و یک تثبیت کوچک یا اصلاح قیمتی رخ میدهد. برخی معاملهگران ممکن است فکر کنند که این سطح مقاومتی قوی است و قیمت احتمالاً برمیگردد؛ بنابراین اقدام به فروش (short) در نزدیکی این سطح میکنند.

بهزودی اما، قیمت دوباره به بالای سطح ۱.۱۲۰۰ میشکند و حرکت صعودی خود را ادامه میدهد و باعث میشود معاملهگرانی که در جهت اشتباه وارد شدهاند، متضرر شوند. در اینجا، نقطهای که معاملهگران خردهفروشی تصمیم اشتباه گرفتهاند و سطح مقاومت به سطح حمایت تبدیل شده، همان فلگ لیمیت است.

در این مثال، معاملهگری که با دقت fl در rtm را شناسایی کرده و منتظر برگشت قیمت به سطح ۱.۱۲۰۰ بود، میتواند با اطمینان بیشتری وارد معامله خرید (long) شود؛ زیرا سطح مقاومت سابق اکنون به یک حمایت قوی تبدیل شده است. با این روش، این معاملهگر بهجای اینکه گرفتار حرکت کاذب و توقف کوتاه قیمت شود از حرکت اصلی قیمت در جهت درست سود میبرد.

نهایتاً فلگ لیمیت به معاملهگران کمک میکند تا بهجای واکنش به حرکات کوتاهمدت و ناپایدار قیمت، براساس تحلیل دقیقتر و با توجه به حرکات اصلی بازار تصمیمگیری کنند. شناسایی صحیح فلگ لیمیتها میتواند به معاملهگران کمک کند تا با دقت بیشتری نقاط ورود و خروج خود را تعیین کنند و از حرکات بزرگ بازار بهنفع خود بهرهبرداری کنند.

مزایا و معایب استفاده از fl در rtm

در ادامه، مزایا و معایب استفاده از الگوی فلگ لیمیت (FL) در سبک RTM (Read The Market) را در قالب یک جدول مفصل و کامل ارائه میدهیم:

| مزایا | معایب |

| ۱. دقت بالا در شناسایی نقاط کلیدی: الگوی فلگ لیمیت به معاملهگران کمک میکند تا نقاط کلیدی ورود و خروج را با دقت بالا شناسایی کنند. این نقاط معمولاً در نزدیکی سطوح مهم حمایت و مقاومت قرار دارند که باعث میشود تصمیمگیریهای معاملاتی مطمئنتر شود. | ۱. نیاز به تجربه و مهارت بالا: استفاده مؤثر از فلگ لیمیت نیازمند تجربه، دانش و مهارت بالایی در تحلیل پرایس اکشن و شناسایی ساختارهای بازار است. معاملهگران تازهکار ممکن است در شناسایی صحیح این الگو دچار مشکل شوند. |

| ۲. شفافیت در تحلیل بازار: فلگ لیمیت به معاملهگران کمک میکند تا ساختار بازار را بهتر درک کنند و از حرکات قیمت بهطور شفافتر و دقیقتری بهرهبرداری کنند. این الگو کمک میکند تا رفتار قیمت در نقاط کلیدی بهوضوح قابل شناسایی باشد. | ۲. ریسک اشتباه در تشخیص: اگر معاملهگر بهدرستی فلگ لیمیت را شناسایی نکند یا در شرایطی که بازار سیگنالهای متضاد میدهد، ممکن است وارد موقعیتهای معاملاتی اشتباه شود که منجر به زیان میگردد. |

| ۳. امکان بهرهبرداری از حرکات بزرگ بازار: فلگ لیمیت به معاملهگران اجازه میدهد تا از حرکات بزرگ و مهم بازار بهرهبرداری کنند. این الگو معمولاً پساز تثبیت کوتاهمدت قیمت، منجر به حرکتهای قوی در جهت اصلی میشود که سودآوری بالقوه بالایی دارد. | ۳. نیاز به صبر و انتظار: معاملهگران باید صبر کنند تا فلگ لیمیت به درستی شکل بگیرد و قیمت به سطح موردنظر بازگردد. این انتظار ممکن است برای برخی از معاملهگران مشکل باشد و نیاز به صبر و مدیریت زمان دارد. |

| ۴. انعطافپذیری در استفاده: فلگ لیمیت در هر دو روند صعودی و نزولی قابل استفاده است و میتواند بهعنوان یک الگوی ادامهدهنده در شرایط مختلف بازار عمل کند. این انعطافپذیری به معاملهگران اجازه میدهد تا در هر شرایطی از بازار از این الگو استفاده کنند. | ۴. احتمال وقوع شکستهای کاذب: در برخی موارد، بازار ممکن است سیگنالهای غلطی ارائه دهد و معاملهگران را به اشتباه بیندازد. در چنین شرایطی، استفاده از فلگ لیمیت میتواند منجر به ورود به معاملات ناموفق شود. |

| ۵. کمک به مدیریت ریسک: استفاده از فلگ لیمیت میتواند به معاملهگران کمک کند تا با استفاده از نقاط ورود و خروج دقیقتر، ریسک معاملات خود را بهتر مدیریت کنند و استاپ لاسهای خود را در نقاط بهتری قرار دهند. | ۵. عدم موفقیت در بازارهای ناپایدار: در بازارهای با نوسانات بسیار شدید و بیثبات، شناسایی صحیح فلگ لیمیت ممکن است دشوار باشد و کارایی آن کاهش یابد. در چنین شرایطی، استفاده از این الگو ممکن است کمتر مؤثر باشد. |

این جدول بهوضوح نشان میدهد که استفاده از فلگ لیمیت در RTM دارای مزایا و معایب خاصی است. معاملهگران حرفهای که توانایی شناسایی صحیح این الگو را دارند، میتوانند از مزایای آن بهرهبرداری کنند و با مدیریت درست ریسک، موفقیت خود را در معاملات افزایش دهند. بااینحال، این الگو نیازمند تجربه و دقت بالایی است و در صورت استفاده نادرست، میتواند منجر به زیان شود.

نکات مهم استفاده از fl در rtm

استفاده از الگوی فلگ لیمیت (FL) در سبک RTM (Read The Market) میتواند به معاملهگران در شناسایی نقاط ورود و خروج با دقت بالا کمک کند. برای بهرهبرداری مؤثر از این الگو، توجه به نکات زیر ضروری است:

- شناسایی دقیق الگو: برای استفاده مؤثر از فلگ لیمیت، معاملهگران باید توانایی شناسایی صحیح الگو را داشته باشند. این شامل تحلیل دقیق نواحی حمایت و مقاومت و همچنین شناسایی حرکات قیمتی است که به تشکیل فلگ لیمیت منجر میشود.

- مدیریت ریسک: استفاده از فلگ لیمیت بهمعنی ورود به معاملات براساس نقاط کلیدی است؛ بنابراین، مدیریت صحیح ریسک از جمله تعیین استاپ لاس و حجم مناسب معاملات، برای حفاظت از سرمایه و جلوگیری از زیانهای بزرگ اهمیت دارد.

- صبر و انتظار: فلگ لیمیت نیاز به صبر و انتظار برای شکلگیری صحیح دارد. معاملهگران باید آمادگی لازم را برای صبرکردن تا زمانی که الگو بهدرستی شکل بگیرد و قیمت به سطح موردنظر بازگردد، داشته باشند.

- تحلیل محیط بازار: پیشاز ورود به معامله براساس فلگ لیمیت، تحلیل کلی محیط بازار و وضعیت کلی روندها اهمیت دارد. اطمینان از اینکه بازار در جهت کلی مناسب حرکت میکند، میتواند به افزایش دقت پیشبینیها کمک کند.

- داشتن سرمایه کافی: بهویژه برای معاملهگران حرفهای که بهدنبال بهرهبرداری از حرکات بزرگ بازار هستند، داشتن سرمایه کافی برای مدیریت پوزیشنهای بزرگ و مقابله با نوسانات قیمت ضروری است. استفاده از خدمات شرکتهای پراپتریدینگ (Prop Trading) میتواند راهحلی مناسب برای تأمین سرمایه لازم باشد. این شرکتها به معاملهگران مستعد، سرمایه میدهند و در ازای آن، بخشی از سود را به اشتراک میگذارند که این امر به معاملهگران اجازه میدهد با ریسک کمتری از فلگ لیمیت استفاده کنند و پوزیشنهای بزرگتری بگیرند.

- مانیتورینگ و بهروزرسانی: نیاز به مانیتورینگ مستمر بازار و بهروزرسانی تحلیلها براساس تغییرات جدید است. بازار بهسرعت تغییر میکند و معاملهگران باید قادر به تطبیق استراتژیهای خود با شرایط جدید بازار باشند.

توجه به این نکات میتواند به معاملهگران کمک کند تا از الگوی فلگ لیمیت در سبک RTM بهرهبرداری بهتری داشته باشند و موفقیت بیشتری در معاملات خود کسب کنند.

پراپ فرم FORFX

پراپ فورافایکس یکی از انواع پراپ فرم رایگان است که همکاری ویژهای با بروکر Opofinance دارد. این بروکر که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شد، اخیراً موفق به دریافت مجوز از ASIC شده است.

پراپ فورافایکس دو نوع برنامه اصلی برای معاملهگران ارائه میدهد:

- برنامه حساب دمو؛

- برنامه حساب لایو.

هرکدام از این پلنها مشخصات خود را دارند که با توجه به تصمیمات تریدرها باید انتخاب شوند.

سخن پایانی

در این مقاله به بررسی جامع fl در rtm پرداختیم. فلگ لیمیت بهعنوان یک الگوی ادامهدهنده در تحلیل تکنیکال به معاملهگران کمک میکند تا نقاط ورود و خروج دقیقتری را شناسایی کنند. این الگو بهویژه در شرایطی که قیمت به سطح حمایت یا مقاومت برخورد میکند و سپس برای مدت کوتاهی تثبیت میشود، کاربرد دارد. فلگ لیمیت بهعنوان یک ابزار قدرتمند، توانایی شناسایی نقاط کلیدی بازار را افزایش میدهد و به معاملهگران این امکان را میدهد که از حرکتهای قوی بازار بهرهبرداری کنند.

بااینحال، استفاده از این الگو نیازمند تجربه، دقت و مدیریت ریسک صحیح است. معاملهگران باید با صبر و تحلیل دقیق، الگوی فلگ لیمیت را شناسایی کنند و در نظر داشته باشند که الگو ممکن است در شرایط ناپایدار بازار یا در صورت عدم تشخیص صحیح، منجر به زیان شود.

علاوهبراین، توجه به مسائل مرتبط با مدیریت سرمایه از جمله استفاده از خدمات شرکتهای پراپ تریدینگ برای تأمین سرمایه لازم و کاهش ریسکها، میتواند به موفقیت در استفاده از الگوی فلگ لیمیت کمک کند. بهطورکلی، با شناخت صحیح و بهرهبرداری بهینه از فلگ لیمیت در سبک RTM، معاملهگران میتوانند دقت تحلیلهای خود را افزایش دهند و به نتایج بهتری در معاملات فارکس دست یابند.

چه تفاوتی بین فلگ لیمیت و سایر الگوهای ادامهدهنده در پرایس اکشن وجود دارد؟

فلگ لیمیت متمایز است؛ زیرا بهویژه بر روی نقاط شکست سطوح حمایت یا مقاومت و نواحی تثبیت قیمتی تمرکز دارد درحالیکه سایر الگوهای ادامهدهنده ممکن است شامل نواحی مختلفی از تثبیت قیمت یا الگوهای مختلفی باشند.

چگونه میتوان مطمئن شد که فلگ لیمیت بهدرستی شناسایی شده است؟

برای اطمینان از شناسایی صحیح فلگ لیمیت، باید تحلیل دقیقی از رفتار قیمت در نزدیکی سطوح حمایت یا مقاومت انجام دهید و همچنین بررسی کنید که تثبیت قیمت بهدرستی شکل گرفته و الگو مطابق با مشخصات مورد انتظار است.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!