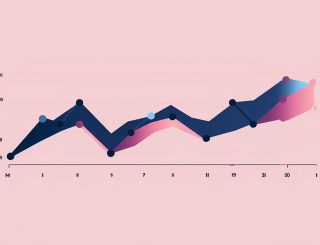

گام حرکتی یا لگ در پرایس اکشن به حرکت قوی و مشخص قیمت در یک جهت خاص اشاره دارد. این حرکت اغلب بهدنبال یک دوره نوسان یا تثبیت رخ میدهد و نشاندهندۀ تغییر قابلتوجهی در عرضه و تقاضا است. گامهای حرکتی معمولاً با کندلهای بزرگ و یکرنگ مشخص میشوند که نشاندهندۀ غلبه یک طرف (خریداران یا فروشندگان) بر طرف دیگر است؛ زیرا میتواند نشاندهندۀ ضعف یا عدم تأیید حرکتهای قیمتی پیشین باشد.

شناخت و تحلیل لگها در پرایس اکشن به معاملهگران این امکان را میدهد که تصمیمات بهتری در زمینه خرید و فروش داراییها بگیرند و از ورود زودهنگام یا دیرهنگام به بازار جلوگیری کنند. در این راستا، استفاده از پراپ فرم میتواند به معاملهگران کمک کند تا تحلیلهای دقیقتری انجام دهند. در این مقاله به بررسی پاسخ پرسش «لگ در پرایس اکشن چیست؟» میپردازیم. با ما همراه باشید.

پرایس اکشن چیست؟

پیشاز ارائه پاسخ به سؤال «لگ در پرایس اکشن چیست؟» باید بگوییم که پرایس اکشن (Price Action) یکی از مفاهیم اصلی در تحلیل تکنیکال است که به بررسی حرکت قیمتهای بازار بدون استفاده از اندیکاتورهای تکنیکال میپردازد. به عبارت دیگر، پرایس اکشن شامل تجزیه و تحلیل حرکات قیمت براساس نمودارهای قیمتی است و از آن برای پیشبینی رفتار آینده قیمتها استفاده میشود. در این راستا، انتخاب یک regulated forex broker میتواند به سرمایهگذاران کمک کند تا در شرایط مطمئن و قانونی به تحلیل و تجارت بپردازند.

در پرایس اکشن، معاملهگران بهدنبال الگوها و شکلگیریهای خاصی در نمودار هستند که میتواند نشاندهندۀ جهت حرکت آینده بازار باشد. این الگوها ممکن است شامل الگوهای شمعی (مانند الگوی سر و شانه، الگوی مثلث یا الگوی پین بار) و همچنین سطوح حمایت و مقاومت باشند.

یکی از ویژگیهای برجسته پرایس اکشن این است که بهجای تکیه بر دادههای تاریخی، به حرکتهای جاری قیمت توجه دارد و براساس این حرکات تصمیمگیری میشود. بههمیندلیل، بسیاری از معاملهگران حرفهای از این روش برای تجزیه و تحلیل بازارهای مالی استفاده میکنند.

لگ حرکتی در پرایس اکشن چیست؟

این پدیده میتواند دلایل مختلفی داشته باشد، از جمله نوسانات پایین، کاهش حجم معاملات یا تردید معاملهگران در واکنش به تغییرات جدید. در برخی موارد، لگ حرکتی ممکن است نشاندهندۀ عدم قطعیت در بازار باشد که میتواند منجر به تثبیت قیمت در یک محدوده خاص شود پیشاز اینکه جهت حرکت جدیدی آغاز گردد.

برای معاملهگران پرایس اکشن، درک و تشخیص لگ حرکتی بسیار مهم است؛ زیرا میتواند به آنها در تعیین نقاط ورود و خروج بهینه کمک کند و از ورود به معامله در شرایطی که بازار هنوز بهدرستی جهت خود را پیدا نکرده است، جلوگیری کند.

انواع گام حرکتی در پرایس اکشن

در پرایس اکشن، گامهای حرکتی (یا به عبارت دیگر، لگهای حرکتی) براساس شدت و قدرت حرکت قیمت به سه دسته اصلی تقسیم میشوند: ضعیف، متوسط و قوی. هر یک از این گامها دارای ویژگیهای خاص خود هستند و میتوانند به معاملهگران در ارزیابی وضعیت بازار و اتخاذ تصمیمات بهتر کمک کنند.

گام حرکتی ضعیف به حرکت قیمتی گفته میشود که با قدرت کم و نوسانات محدود همراه است. این نوع حرکت معمولاً در شرایطی رخ میدهد که بازار از تصمیمگیری قطعی ناتوان است و معاملهگران با احتیاط عمل میکنند. ویژگیهای این گام شامل:

- کندلهای کوچک با سایههای بلندتر؛

- حجم معاملات کم؛

- حرکتهای قیمتی محدود و با شیب کم.

این نوع حرکت معمولاً نشانهای از نداشتن اطمینان در بازار و عدم وجود تمایل قوی برای حرکت در یک جهت خاص است.

گام حرکتی متوسط بین گامهای ضعیف و قوی قرار میگیرد و با قدرت بیشتری نسبت به گام ضعیف؛ اما کمتر از گام قوی همراه است. این نوع حرکت معمولاً در بازارهایی رخ میدهد که تمایل به حرکت در یک جهت خاص وجود دارد؛ اما هنوز به اندازه کافی قوی نیست که یک روند پرقدرت ایجاد کند. ویژگیهای این گام شامل:

- کندلهای با اندازه متوسط؛

- حجم معاملات متوسط؛

- حرکتهای قیمتی پیوسته و با شیب مناسب؛

- این نوع حرکت معمولاً بهعنوان یک فاز انتقالی در بازار در نظر گرفته میشود.

گام حرکتی قوی به حرکت قیمتی گفته میشود که با قدرت و حجم زیاد همراه است. این نوع حرکت معمولاً زمانی رخ میدهد که بازار بهشدت در یک جهت خاص حرکت میکند و معاملهگران با اطمینان بیشتری در آن جهت وارد معاملات میشوند. ویژگیهای این گام شامل:

- کندلهای بزرگ و بلند با سایههای کوتاه؛

- حجم معاملات بالا؛

- حرکتهای قیمتی سریع و با شیب تند؛

- این نوع حرکت نشاندهندۀ قدرت و تمایل قوی بازار به حرکت در یک جهت مشخص است و میتواند آغازگر یک روند پرقدرت باشد.

درک و تشخیص این گامها در پرایس اکشن میتواند به معاملهگران کمک کند تا موقعیتهای مناسبی برای ورود و خروج از بازار پیدا کنند و ریسکهای معاملاتی را بهتر مدیریت کنند.

علت پدید آمدن گام ضعیف

گام حرکتی ضعیف در پرایس اکشن بهدلایل مختلفی ممکن است رخ دهد. این گام نشاندهندۀ نوسانات کم و عدم قدرت در حرکت قیمت است. برخی از عوامل اصلی که باعث پدیدآمدن گام ضعیف میشوند عبارتاند از:

- یکی از مهمترین دلایل شکلگیری گام ضعیف، نبود حجم کافی در بازار است. وقتی تعداد کمی از معاملهگران در حال خرید یا فروش هستند، قیمت بهطور معمول با حرکتهای کوچک و ضعیف جابهجا میشود. این مسئله معمولاً در زمانهایی رخ میدهد که بازار در حال تعطیلی است یا در ساعات غیرفعال بازار (مانند زمانهایی که بازارهای مختلف جهان باز نیستند).

- در مواقعی که معاملهگران اطمینان کافی به جهت آینده بازار ندارند، ممکن است از ورود به معاملات بزرگ خودداری کنند. این تردید باعث میشود که حرکات قیمت ضعیف و بدون جهتگیری مشخص باشد. بهعنوانمثال در آستانه انتشار اخبار مهم اقتصادی یا سیاسی، معاملهگران ممکن است منتظر نتیجه بمانند و تا آن زمان از انجام معاملات بزرگ خودداری کنند.

- وقتی قیمت به سطح کلیدی مانند سطح حمایت یا مقاومت نزدیک میشود، ممکن است حرکت کند و ضعیف شود. این امر بهدلیل این است که معاملهگران منتظرند ببینند آیا این سطح شکسته خواهد شد یا قیمت از آن باز میگردد. این انتظار و عدم تصمیمگیری قطعی منجر به حرکات ضعیف قیمت میشود.

- در شرایطی که اخبار و رویدادهای اقتصادی یا سیاسی مهمی در دسترس نیست که بتواند جهت بازار را تعیین کند، بازار ممکن است در یک حالت بلاتکلیفی قرار گیرد. در این شرایط، حرکتهای قیمتی معمولاً ضعیف و بدون جهت مشخص هستند؛ چراکه معاملهگران منتظر رویدادهای جدید برای تصمیمگیری هستند.

- گامهای ضعیف معمولاً در فازهای اصلاحی روندهای بزرگتر مشاهده میشوند. در این دورهها، بازار پساز یک حرکت قوی در حال استراحت است و انرژی خود را برای حرکت بعدی جمعآوری میکند. این اصلاحات معمولاً با حرکتهای ضعیف و کند همراه هستند.

- وقتی نوسانات بازار کاهش مییابد، معمولاً گامهای ضعیف پدیدار میشوند. این ممکن است بهدلیل دورههای آرام در بازار باشد؛ مثلاً در دورههایی که بسیاری از معاملهگران در تعطیلات هستند یا زمانی که بازار به ثبات رسیده و در انتظار کاتالیزورهای جدید برای حرکت است.

این عوامل میتوانند به طور مستقل یا ترکیبی باعث پدیدآمدن گامهای حرکتی ضعیف در پرایس اکشن شوند. معاملهگران با شناخت این عوامل میتوانند بهتر درک کنند که چه زمانی باید از معاملات خودداری کنند یا از فرصتهای محدود برای معامله استفاده کنند.

لگ صعودی و نزولی، لگ در جهت روند و خلاف جهت روند

حالا که به سؤال «لگ در پرایس اکشن چیست؟» رسیدیم باید بگوییم که لگها میتوانند در هر دو جهت صعودی و نزولی اتفاق بیفتند و همچنین ممکن است در جهت روند یا خلاف جهت روند ظاهر شوند. درک این مفاهیم به معاملهگران کمک میکند تا تصمیمات بهتری بگیرند و نقاط ورود و خروج بهینه را شناسایی کنند.

- لگ صعودی زمانی رخ میدهد که قیمت بهسمت بالا حرکت میکند؛ اما این حرکت با تأخیر یا کندی همراه است. به عبارتی، قیمت پساز یک روند نزولی یا در جریان یک روند صعودی با کندی و نوسانات کم بهسمت بالا حرکت میکند. این وضعیت ممکن است نشاندهندۀ تردید معاملهگران در مورد پایداری حرکت صعودی باشد. ویژگیهای اصلی لگ صعودی شامل:

- کندلهای کوچک با بدنههای کوتاه؛

- سایههای بلند در کندلها که نشاندهندۀ تردید و عدم قدرت قوی در حرکت است؛

- کاهش حجم معاملات در هنگام حرکت صعودی.

- لگ نزولی برعکس لگ صعودی است و زمانی رخ میدهد که قیمت بهسمت پایین حرکت میکند؛ اما این حرکت با کندی و تأخیر همراه است. در این حالت، بازار ممکن است پساز یک روند صعودی یا در جریان یک روند نزولی با نوسانات کم و بدون قدرت کافی بهسمت پایین حرکت کند. ویژگیهای اصلی لگ نزولی شامل:

- کندلهای کوچک با بدنههای کوتاه؛

- سایههای بلند در کندلها که نشاندهندۀ تردید و عدم قدرت قوی در حرکت نزولی است؛

- کاهش حجم معاملات در هنگام حرکت نزولی.

- لگ در جهت روند زمانی رخ میدهد که حرکت قیمت در جهت روند اصلی (چه صعودی و چه نزولی) با تأخیر یا کندی همراه باشد. این وضعیت معمولاً بهدلیل کاهش قدرت روند یا تردید معاملهگران در مورد ادامه روند اصلی ایجاد میشود. در این حالت، اگرچه قیمت همچنان در جهت روند اصلی حرکت میکند؛ اما این حرکت با سرعت و قدرت کمتری نسبت به قبل انجام میشود.

- لگ خلاف جهت روند زمانی رخ میدهد که قیمت در خلاف جهت روند اصلی حرکت میکند؛ اما این حرکت با کندی و تأخیر همراه است. این حالت معمولاً بهعنوان یک اصلاح یا عقبنشینی در روند اصلی در نظر گرفته میشود. اگر قیمت در یک روند صعودی قرار داشته باشد و سپس با کندی بهسمت پایین حرکت کند، این میتواند نشانهای از یک اصلاح کوتاهمدت باشد که پساز آن قیمت ممکن است به روند صعودی بازگردد.

ارتباط ATR و گام

درواقع ATR (میانگین دامنه واقعی) و گامهای حرکتی (لگها) در پرایس اکشن به هم مرتبط هستند زیرا هر دو به تحلیل نوسانات بازار کمک میکنند. ATR به معاملهگران کمک میکند تا میزان نوسانات و دامنه حرکتی قیمت را اندازهگیری کنند. وقتی ATR بالا است، نشاندهندۀ نوسانات بالا و حرکتهای قوی قیمت است که میتواند منجر به گامهای حرکتی قوی در جهت روند یا اصلاحات قوی خلاف جهت روند شود.

ازسویدیگر، گامهای حرکتی ضعیف معمولاً در دورههایی با ATR پایین و نوسانات کم رخ میدهند. در چنین مواقعی، قیمت بهآرامی و با تأخیر حرکت میکند و حرکتهای قیمتی کمتر قوی و مشخص هستند؛ بنابراین، ATR میتواند به معاملهگران در شناسایی قدرت و ضعف گامهای حرکتی و تعیین استراتژیهای معاملاتی مناسب براساس نوسانات بازار کمک کند.

دریافت سرمایه از پراپ فرم FORFX

یکی از پلتفرمهایی که کمک زیادی به تریدرها میکند، پراپفرم است. یک نمونه پراپ فرم رایگان، فورافایکس است که با بروکر اپوفایننس همکاری میکند. این بروکر رگوله اسیک را دارد و از نظر امنیتی از شرایط مناسبی برخوردار خواهد بود.

تریدرها معمولاً در مدلهای معاملاتی فورافایکس، درصدی از سودهای خود را به شرکت پرداخت میکنند و در عوض در صورت ضرر، متحمل ریسک مالی نمیشوند. پراپ FORFX برنامههای آموزشی، ابزارهای تحلیلی و حسابهای مجازی برای تمرین و ارزیابی مهارتهای تریدرها نیز ارائه میدهد.

سخن پایانی

در این مقاله، به بررسی پاسخ سؤال «لگ در پرایس اکشن چیست؟» و تأثیر آن بر تحلیل بازار پرداختیم. لگ به تأخیر یا کندی در حرکت قیمت در پاسخ به تغییرات بازار اشاره دارد و میتواند در جهت روند یا خلاف آن، به صورت صعودی یا نزولی، ظهور کند. فهم انواع مختلف لگها از جمله لگ ضعیف، متوسط و قوی به معاملهگران کمک میکند تا رفتار بازار را بهتر تحلیل کنند و تصمیمات دقیقتری بگیرند.

لگهای حرکتی میتوانند نشاندهندۀ نوسانات کم، تردید معاملهگران یا تغییرات در قدرت روند باشند. ابزارهایی مانند ATR (میانگین دامنه واقعی) میتوانند به شناسایی نوسانات بازار و تأثیر آن بر گامهای حرکتی کمک کنند. در نهایت، درک و تحلیل صحیح لگها به معاملهگران این امکان را میدهد که استراتژیهای معاملاتی خود را براساس وضعیت واقعی بازار تنظیم کرده و از فرصتهای مناسب بهرهبرداری کنند.

چگونه میتوان لگهای حرکتی را در نمودار شناسایی کرد؟

لگهای حرکتی را میتوان از طریق تحلیل الگوهای قیمتی و شمعی در نمودار شناسایی کرد. برای مثال، کندلهای کوچک با بدنههای کوتاه و سایههای بلند میتوانند نشانههایی از لگهای ضعیف باشند. همچنین، توجه به تغییرات حجم معاملات و نوسانات میتواند کمک کند تا بفهمیم آیا حرکت قیمت با تأخیر یا کندی همراه است. بررسی تغییرات ATR نیز میتواند به شناسایی نوسانات و قدرت حرکتی کمک کند.

چرا لگهای حرکتی ضعیف میتوانند خطرناک باشند برای معاملهگران؟

لگهای حرکتی ضعیف ممکن است نشاندهندۀ عدم قدرت و تردید در بازار باشند که میتواند باعث ایجاد سیگنالهای نادرست شود. این وضعیت میتواند منجر به ورود به معاملات در شرایطی شود که قیمت بهسرعت تغییر میکند یا روند اصلی هنوز تثبیت نشده است. معاملهگران ممکن است با لگهای ضعیف مواجه شوند که باعث ازدستدادن فرصتها یا افزایش ریسکهای معاملاتی میشود.

چگونه میتوان از لگهای حرکتی برای تنظیم استراتژیهای معاملاتی استفاده کرد؟

استفاده از لگهای حرکتی برای تنظیم استراتژیهای معاملاتی شامل تحلیل روندها و شناسایی نقاط ورود و خروج بهینه است. در بازارهای با لگهای قوی، میتوان بهدنبال فرصتهای ورود به معاملات در جهت روند اصلی بود. درحالیکه در بازارهای با لگهای ضعیف، بهتر است محتاطتر عمل کرد و ممکن است استراتژیهای معاملاتی مثل استفاده از سطوح حمایت و مقاومت یا صبرکردن برای تأیید روند جدید مفید باشد. همچنین، توجه به تغییرات ATR میتواند به تنظیم استراتژیها براساس نوسانات بازار کمک کند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!