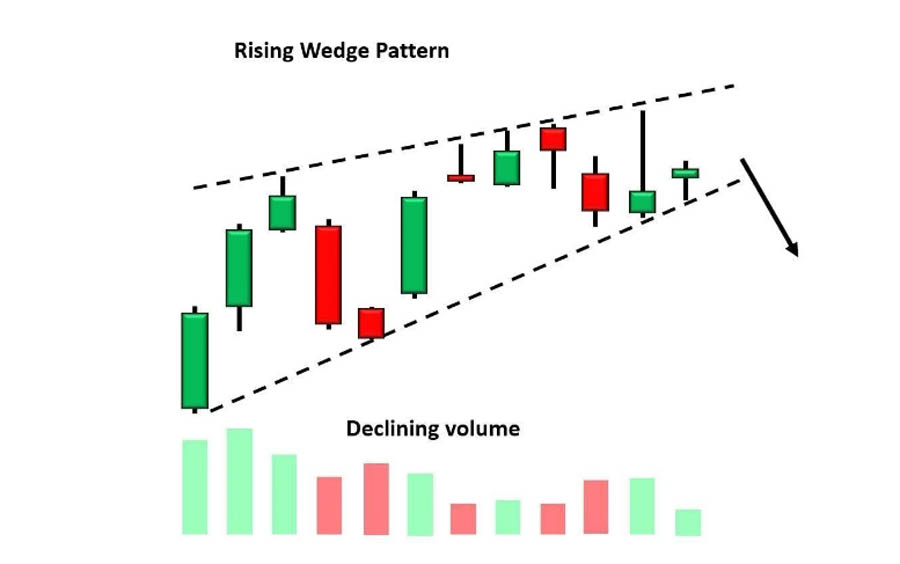

الگوی وج Wedge در تحلیل تکنیکال و پرایس اکشن به نوعی الگوی نموداری اطلاق میشود که مرحله انتقالی را در روند قیمتی نشان میدهد. این الگو به دو نوع وج صعودی و وج نزولی تقسیمبندی میشود. وج صعودی زمانی تشکیل میشود که قیمتها در حال صعود باشند و سقفها و کفهای بالاتر به تدریج به هم نزدیک شوند. این رخداد بهمعنای کاهش فشار خرید و احتمال معکوسشدن روند صعودی است. در این الگو، شناسایی نقاط ورود و خروج بهدقت نیاز دارد و پراپ فرم میتواند به معاملهگران کمک کند تا با تحلیل دقیقتری این تغییرات را شناسایی کرده و تصمیمات بهتری اتخاذ کنند.

در مقابل، وج نزولی زمانی رخ میدهد که قیمتها در حال نزول هستند و سقفها و کفها به هم نزدیک میشوند. این حرکت در واقع کاهش فشار فروش و احتمال معکوسشدن روند نزولی را نشان میدهد. با توجه به اهمیت این الگو برای معاملهگران در این مقاله از FORFX قصد داریم تا الگوی وج در پرایس اکشن را بهصورت دقیق بررسی کنیم. با ما همراه باشید.

تحلیل تکنیکال چیست؟

تحلیل تکنیکال یکی از روشهای محبوب و مؤثر برای ارزیابی اوراق بهادار و پیشبینی حرکتهای آینده قیمت است. این روش براساس تحلیل دادههای تاریخی قیمت و حجم معاملات انجام میشود و فرض میکند که تمامی اطلاعات مهم در مورد اوراق بهادار در قیمتهای گذشته و حجم معاملات نهفته است. تحلیلگران تکنیکال با استفاده از نمودارهای قیمتی، ابزارها و اندیکاتورها، روندهای بازار را بررسی و نقاط ورود و خروج را شناسایی میکنند.

در تحلیل تکنیکال به الگوهای قیمتی، سطوح حمایت و مقاومت و حجم معاملات توجه زیادی میشود. یکی از الگوهای خاص که در تحلیل تکنیکال مورد توجه قرار میگیرد، الگوی وج در پرایس اکشن است که بهکمک آن میتوان به تحلیل رفتار قیمت در شرایط خاص پرداخت و تصمیمات معاملاتی بهتری گرفت.

الگوهای قیمتی چه مواردی هستند و چرا در ترید اهمیت دارند؟

الگوهای قیمتی یکی از ابزارهای قدرتمند در تحلیل تکنیکال هستند که به معاملهگران کمک میکنند تا به پیشبینی حرکتهای قیمتی بازار بپردازند. این الگوها بهعنوان نشانههایی از تغییرات احتمالی در روند قیمت عمل میکنند و میتوانند سیگنالهایی مهم برای تصمیمگیری در خرید و فروش باشند. آنها براساس رفتار تاریخی قیمت در نمودارها شناسایی میشوند و کمک میکنند تا نقاط ورود و خروج مناسبی برای معاملات شناسایی شود. به عبارت دیگر، الگوهای قیمتی نشانههایی از تغییرات آینده بازار را به ما نشان میدهند و بهنوعی نقشهای از مسیرهای احتمالی قیمت را در اختیار تریدرها قرار میدهند.

تریدینگ در بازارهای مالی، بهویژه بازار فارکس، بهدلیل نوسانات زیاد و پیچیدگیهای آن، نیازمند تحلیل دقیق است. برای یک تریدر حرفهای، شناسایی الگوهای قیمتی میتواند یک مزیت بزرگ باشد چراکه این الگوها معمولاً در مقاطع زمانی مختلف در بازار بهطور تکراری ظاهر میشوند و پیشبینیهای دقیقی از روند قیمت در آینده میدهند. بهعنوانمثال، اگر یک تریدر بتواند الگوی «مثلث» یا «سر و شانه» را شناسایی کند، قادر خواهد بود حرکت بعدی قیمت را پیشبینی کرده و استراتژی معاملاتی خود را بهطور هوشمندانهتری تنظیم کند.

این الگوها شامل اشکال مختلفی هستند که میتوانند بهصورت صعودی یا نزولی در نمودار قیمت ظاهر شوند. هرکدام از این الگوها، سیگنالهایی از تغییرات احتمالی روند میدهند. برای مثال، الگوی «کف دوقلو» یا «قله دوقلو» معمولاً نشانهای از برگشت روند است، درحالیکه الگوهایی مانند «مثلث افزایشی» یا «پرچم» میتوانند نشاندهندۀ ادامه روند قبلی باشند. این ویژگی باعث میشود که الگوهای قیمتی ابزاری بینظیر در دست تریدرها برای تحلیل و پیشبینی بازار باشند.

در نهایت، فهم و شناسایی درست این الگوها میتواند تفاوت زیادی در نتایج معاملاتی یک تریدر داشته باشد. معاملهگران حرفهای با تمرین و تجربه بیشتر، قادر خواهند بود که الگوهای قیمتی را سریعتر شناسایی کرده و از آنها برای تصمیمگیریهای معاملاتی استفاده کنند. این به آنها کمک میکند که حتی در شرایط پیچیده بازار، استراتژیهای خود را بهبود ببخشند و سودآوری خود را افزایش بدهند.

تحلیل تکنیکال در پرایس اکشن به چه معنا است؟

در پرایس اکشن، تحلیل تکنیکال بهمعنای بررسی حرکتهای قیمت بدون استفاده از اندیکاتورها و ابزارهای اضافی است. این رویکرد بر رفتار و روندهای قیمت تمرکز دارد و به تحلیلگران و معاملهگران این امکان را میدهد که با نگاه به تغییرات قیمت و الگوهای آن، سیگنالهای خرید و فروش را شناسایی کنند.

در این روش، تحلیلگران بهدنبال الگوهای خاصی هستند که در حرکتهای قیمتی تشکیل میشوند و میتوانند پیشبینی کنند که قیمت در آینده به کدام سمت حرکت میکند. الگوی وج در پرایس اکشن بهطور خاص در این تحلیل بسیار مفید است؛ زیرا این الگو به فعالان بازارهای مالی کمک میکند تا نقاط احتمالی تغییر روند و بازگشت قیمت را شناسایی کنند.

معرفی الگوی وج

الگوی وج یکی از الگوهای مهم در تحلیل تکنیکال است که به معاملهگران کمک میکند تا نقاط بحرانی و تغییرات احتمالی روند قیمت را شناسایی کنند. این الگو بهشکل یک ساختار سهقسمتی در نمودار قیمت ظاهر میشود. در این الگو، قیمت ابتدا بهسمت بالا حرکت میکند، سپس بهسمت پایین برمیگردد و بعد دوباره بهسمت بالا حرکت میکند و این روند به همین ترتیب ادامه مییابد.

الگوی وج در پرایس اکشن به دلیل ساختار مشخص و قابل شناسایی آن به معاملهگران این امکان را میدهد که با دقت بیشتری نقاط ورود و خروج را پیشبینی کنند و تصمیمات معاملاتی خود را براساس این پیشبینیها تنظیم کنند. بههمیندلیل، این الگو در تحلیل تکنیکال و پرایس اکشن اهمیت زیادی دارد.

شناسایی الگوی وج چگونه است؟

بهتر است بدانید که شناسایی الگوی وج در پرایس اکشن به دقت بالایی نیاز دارد و باید به جزئیات زیادی توجه کنید. برای شناسایی این الگو، باید بهدنبال سه قله و سه دره باشید که بهصورت متوالی و در یک روند مشخص تشکیل میشوند.

این قلهها و درهها را باید بتوانید بهطور واضح از یکدیگر تشخیص دهید و آنها را در یک ناحیه افقی یا نزولی مشاهده کنید. هر قله و دره باید بهطور مشخص از دیگری بالاتر یا پایینتر باشد تا الگوی وج بهدرستی شناسایی شود.

شناسایی دقیق این الگو به شما کمک میکند تا روندهای آینده قیمت را بهتر پیشبینی کنید و نقاط ورود و خروج مناسبی را برای خود مشخص سازید. همچنین، توجه به حجم معاملات و سایر نشانههای بازار میتواند به دقت شناسایی الگوی وج کمک کند.

خطاهای رایج در استفاده از الگوی وج و نحوه اجتناب از آنها

الگوی وج یکی از الگوهای معتبر و پرکاربرد در تحلیل تکنیکال است که به معاملهگران کمک میکند تا نقاط بازگشت و ادامه روند را شناسایی کنند. این الگو بهشکل یک مثلث متقارن یا به عبارت دیگر “مثلث فشرده” ظاهر میشود و معمولاً در مواقعی که بازار در وضعیت تحرک کم و نوسانات محدود قرار دارد، شکل میگیرد. اگرچه این الگو میتواند فرصتهای معاملاتی خوبی ایجاد کند؛ اما معاملهگران گاهی اوقات در شناسایی و استفاده از آن دچار اشتباهات رایجی میشوند که میتواند منجر به ضرر و ضررهای مالی شود.

یکی از اشتباهات رایج در استفاده از الگوی وج این است که معاملهگران به اشتباه منتظر شکست قیمتی از یک طرف الگو میمانند و تصور میکنند که قیمت بهسرعت حرکت خواهد کرد. درحالیکه الگوی وج معمولاً به نوسانات کم و فشردهشدن قیمت در یک بازه زمانی اشاره دارد و ممکن است برای مدتی به روند صعودی یا نزولی حرکت نکند. بسیاری از معاملهگران، بهمحض مشاهده یک شکست قوی از یکی از خطوط مثلث، وارد معامله میشوند بدون آنکه منتظر تأییدات بیشتری باشند. این اشتباه میتواند باعث شود که آنها وارد معاملات فریبدهنده شوند که در واقع بازگشت بهسمت مرکز مثلث است.

نکته بعدی این است که بسیاری از تحلیلگران مبتدی یا بیتجربه برای تعیین اندازه هدف قیمتی پساز شکست الگوی وج از پیشبینیهای غیرواقعی استفاده میکنند. آنها ممکن است فرض کنند که پساز شکست، قیمت به میزان زیادی تغییر خواهد کرد بدون آنکه به اندازه و ناحیه شکست توجه کنند. این اشتباه باعث میشود که تریدرها نسبت به تحلیلهای خود اطمینان کاذب پیدا کنند و در موقعیتهای نادرست وارد معامله شوند. برای جلوگیری از این اشتباه، مهم است که معاملهگران بهدقت سطح مقاومت و حمایت را درنظر بگیرند و بهمحض شکست، منتظر تأیید حرکت جدید از سوی سایر ابزارهای تحلیل تکنیکال مانند حجم معاملات یا شاخصهای دیگر باشند.

یکی دیگر از اشتباهات رایج این است که معاملهگران نسبت به الگوی وج خیلی دیر یا خیلی زود واکنش نشان میدهند. برخی معاملهگران تمایل دارند که بهمحض مشاهده علائم ابتدایی از شکلگیری الگو وارد موقعیت شوند و منتظر تأییدات بیشتر نمیمانند. این در حالی است که برای تأیید درستبودن شکلگیری الگوی وج، بهتر است که قیمت حداقل دو بار به خطوط حمایت و مقاومت برخورد کند و یک شکست معتبر را شاهد باشیم. ازسویدیگر، برخی دیگر ممکن است منتظر حرکتهای بزرگتری باشند و درنتیجه الگوی وج به پایان رسیده و از فرصتهای معاملاتی غافل شوند؛ بنابراین، پیداکردن زمان مناسب برای ورود به معامله بسیار مهم است.

برای اجتناب از این خطاها، توصیه میشود که معاملهگران با استفاده از ابزارهای اضافی مانند شاخصهای روند (مثل میانگین متحرک) و حجم معاملات، تحلیل خود را تکمیل کنند. این ابزارها میتوانند به تحلیلگر کمک کنند تا حرکت قیمتی معتبرتری را تشخیص بدهد و از ورود به معاملات اشتباه جلوگیری کند. همچنین، تنظیم حد ضرر (Stop Loss) مناسب و تعیین هدف قیمتی معقول براساس اندازه حرکت الگو از جمله مواردی است که میتواند ریسکها را کاهش داده و سودآوری بیشتری را بههمراه داشته باشد.

در نهایت، برای جلوگیری از اشتباهات رایج در استفاده از الگوی وج، معاملهگران باید تجربه خود را تقویت کرده و با تحلیلهای مستمر و آموزشهای بیشتر، مهارتهای خود را در شناسایی دقیقتر این الگو ارتقا بدهند. تحلیل تکنیکال یک مهارت است که با زمان و تمرین بهبود مییابد و هر اشتباهی میتواند فرصتی برای یادگیری باشد.

انواع الگوی وج کداماند؟

الگوی وج به دو نوع اصلی تقسیم میشود که هرکدام ویژگیها و کاربردهای خاص خود را دارند. در ادامه به این الگوها میپردازیم.

الگوی وج صعودی

در این نوع از الگو، قیمت بهطورکلی در حال افزایش است و الگوی وج در بالای نمودار قیمت تشکیل میشود. این نوع الگو معمولاً نشاندهندۀ ادامه روند صعودی است و میتواند به معاملهگران سیگنال خرید بدهد. در این حالت، معاملهگران میتوانند با توجه به الگوی وج صعودی، نقاط مناسب برای ورود به معامله را شناسایی کنند و از روند صعودی بهره لازم را ببرند.

الگوی وج نزولی

در الگوی وج نزولی، قیمت در حال ثبتکردن کفها و سقفهای پایینتر است. این الگو معمولاً ادامه روند نزولی را نشان میدهند و تحلیلگران میتوانند از آن سیگنال فروش دریافت کنند. آنها میتوانند با استفاده از الگوی وج نزولی، نقاط مناسب برای فروش را شناسایی و از روند نزولی بازار استفاده کنند.

استراتژی ورود به الگوی وج چیست؟

برای ورود به معاملات براساس الگوی وج در پرایس اکشن، چندین استراتژی مختلف وجود دارد که میتواند بسیار مفید و کاربردی باشد.

تأیید شکست

ورود به معامله زمانی انجام میشود که قیمت از ناحیه مقاومت یا حمایت الگو خارج و سیگنال تأییدیه برای ادامه روند دریافت شود. این تأییدیه میتواند بهمعنای افزایش حجم معاملات، شکستن خطوط روند یا سایر نشانههای تأییدی باشد که ادامه روند را نشان میدهند.

تنظیم استاپ لاس و تیک پرافیت

برای کاهش ریسک و مدیریت سرمایه، استاپ لاس باید کمی پایینتر یا بالاتر از قلهها و درههای الگو قرار بگیرد. این تنظیمات به کاهش ریسک نوسانات غیرمنتظره کمک میکند. همچنین، تیک پرافیت باید براساس تحلیل دقیق و اهداف قیمتی معقول تعیین شود تا از پیشرفت سود بتوان بهره لازم را برد.

استفاده از حجم معاملات

افزایش حجم معاملات میتواند تأیید کننده صحت الگوی وج در پرایس اکشن و قدرت حرکت قیمت باشد. بهاینترتیب، تحلیلگران میتوانند با اطمینان بیشتری وارد معاملات شوند و تصمیمات بهتری بگیرند. حجم معاملات بالا نشاندهندۀ علاقه و فعالیت بالای معاملهگران است که میتواند بهنوبه خود اعتبار الگو را افزایش دهد.

در ادامه جدول مزایا و معایب استفاده از الگوی وج در تحلیل تکنیکال را آوردهایم:

| مزایا | معایب |

| سیگنالهای معتبر و قابلاطمینان: الگوی وج میتواند سیگنالهای معتبر برای ورود به بازار یا شناسایی نقاط بازگشت فراهم کند. | شکستهای کاذب: یکی از معایب الگوی وج، احتمال وقوع شکستهای کاذب است که میتواند منجر به ضرر شود. |

| شناخت روند بازار: الگوی وج کمک میکند تا روند کلی بازار شناسایی شود، بهویژه زمانی که بازار در حال فشردهشدن است. | عدم پیشبینی صحیح زمان دقیق حرکت: این الگو نمیتواند زمان دقیق آغاز حرکت قیمت را مشخص کند. |

| یافتن نقاط بازگشت معتبر: این الگو در شناسایی نقاط بازگشتی در روندهای بازار مؤثر است. | محدودیت در استفاده در بازارهای بسیار نوسانی: در بازارهای با نوسانات شدید، احتمال شکست و اشتباه در شناسایی الگو بیشتر است. |

| انعطافپذیری در انواع بازارها: این الگو در انواع مختلف بازارها (صعودی، نزولی و جانبی) قابلشناسایی است. | نیاز به تأیید با اندیکاتورها: برای افزایش دقت، این الگو معمولاً باید با دیگر اندیکاتورها ترکیب شود. |

| استفاده ترکیبی با دیگر اندیکاتورها: استفاده از این الگو همراه با دیگر ابزارها میتواند دقت پیشبینیها را بالا ببرد. | حساسیت به شرایط بازار: تأثیرگذاری الگوی وج ممکن است در بازارهای با روندهای نامشخص یا تغییرات سریع کاهش بیاید. |

پراپ FORFX

پراپ FORFX نمونه از پراپ فرم های معتبر است که با بروکر معتبر Opofinanceهمکاری میکند. بروکر Opofinance که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شده، اخیراً مجوز ASIC را دریافت کرده است. این همکاری میان FORFX و Opofinance به ارائه برنامههای مختلفی برای تریدرها در حوزه پراپ تریدینگ منجر شده است. از جمله برنامههای اصلی این پراپ فرم میتوان به موارد زیر اشاره کرد:

- طرح حساب دمو: این طرح شامل دو مدل چالش است. مدل اول با نام «حرفهای» به تریدرها این امکان را میدهد که از بین تنظیمات ریسک نرمال و پر ریسک، گزینهای را که با استراتژی آنها سازگار است، انتخاب کنند.

- مدل فوقحرفهای: این مدل نیز شامل تنظیمات ریسک نرمال و پر ریسک مشابه مدل حرفهای است؛ اما با دو تفاوت اصلی. اول در مدل فوقحرفهای، تقسیم سود به میزان ۹۰ درصد است و دوم در این مدل تریدرها میتوانند از امکان تکرار رایگان استفاده کنند؛ هرچند که باید توجه داشته باشید که فورافایکس یک پراپ تریدینگ رایگان نیست.

یکی از ویژگیهای برجسته این همکاری، برنامه حساب لایو است که به تریدرها اجازه میدهد با استفاده از حساب شخصی خود در چالشهای پراپ شرکت کنند. در این طرح، نیازی به خرید جداگانه چالش نیست و تنها کافی است که تریدرها حساب پراپ خود را در بروکر Opofinance افتتاح و مبلغ موردنظر را واریز کنند. پساز واریز مبلغ، حساب فعال شده و چالش با انجام اولین معامله آغاز میشود. در صورت موفقیت در این چالش، حساب تریدر به حساب فاند شده تبدیل خواهد شد.

سخن پایانی

الگوی وج در پرایس اکشن (Wedge)، یکی از الگوهای کلاسیک تحلیل تکنیکال است که به دو شکل صعودی و نزولی دیده میشود و نشاندهندۀ فشردهشدن تدریجی قیمتها در یک بازه زمانی خاص است. این الگو، معمولاً احتمال بازگشت قیمت در جهت مخالف روند قبلی را نشان میدهد، بهطوریکه الگوی وج صعودی پساز یک روند نزولی و الگوی وج نزولی پساز یک روند صعودی تشکیل میشود.

شکست قیمت از خطوط روند این الگوها، میتواند بهعنوان نقطهای برای آغاز روند جدید درنظر گرفته شود؛ درنتیجه، الگوی وج در پرایس اکشن برای شناسایی نقاط تغییر روند و تصمیمگیریهای معاملاتی بسیار مفید است؛ اما بهتر است این الگو همراه با سایر ابزارهای تکنیکال تحلیل شود تا دقت و صحت تصمیمات معاملاتی افزایش پیدا کند.

چگونه الگوی وج را شناسایی کنیم؟

الگوی وج زمانی تشکیل میشود که دو خط روند همگرا، یکی بالایی و دیگری پایینی در جهتهای مخالف قرار میگیرند و قیمت بین این دو خط حرکت میکند.

الگوی وج در چه تایمفریمهایی بهتر عمل میکند؟

الگوی وج در تمام تایمفریمها قابل مشاهده است؛ اما معمولاً در تایمفریمهای بالاتر مانند روزانه یا هفتگی سیگنالهای قویتری ارائه میدهد.

چه تفاوتی بین الگوی وج و مثلث وجود دارد؟

هر دو الگو از خطوط همگرا تشکیل میشوند؛ اما مثلثها معمولاً دارای دو خط مستقیم هستند، درحالیکه وجها از خطوط مورب با شیبهای مختلف تشکیل شدهاند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!