در دنیای پویا و پرنوسان بازارهای مالی، ابزاری قدرتمند به نام لوریج در فارکس وجود دارد که میتواند معاملات شما را به سطحی جدید ارتقا دهد. این اهرم، به شما قدرتی میدهد که میتوانید با سرمایهای اندک، سودهای بزرگ به دست آورید؛ اما اهرم در فارکس در عین حال میتواند مانند شمشیری دولبه عمل کند و در صورت عدم استفاده صحیح، ضررهای سنگینی را به شما تحمیل کند. استفاده از پراپ فرم میتواند به شما در مدیریت لوریج کمک کند و از ریسکهای ناشی از آن بکاهد.

در این مقاله مفهوم leverage در فارکس را بررسی میکنیم و مزایا و معایب این ابزار شگفتانگیز را شرح خواهیم داد. با ما همراه باشید تا دریابید که لوریج چگونه میتواند در دستان یک معاملهگر ماهر به کلید طلایی موفقیت تبدیل شود و در مقابل، برای یک تریدر بیتجربه فاجعهای ناگوار را رقم بزند.

لوریج در فارکس چیست؟

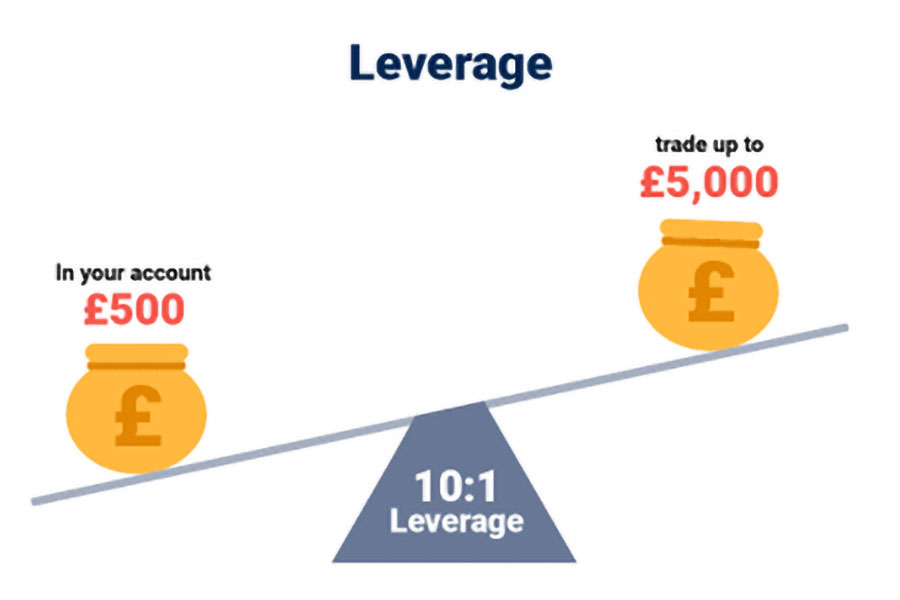

لوریج یا اهرم در فارکس، ابزاری است که بروکرها در اختیار معاملهگران قرار میدهند تا با سرمایهای کم، حجم معاملات خود را بهطور قابلتوجهی افزایش دهند. به عبارت دیگر، لوریج در فارکس به شما این امکان را میدهد که با پولی کمتر از آنچه که برای خرید یا فروش یک ارز بهطور کامل نیاز دارید، وارد معامله شوید.

فرض کنید میخواهید یک معامله ۱۰۰ هزار دلاری برای خرید یورو انجام دهید. در حالت عادی، شما باید تمام این مبلغ را در حساب معاملاتی خود داشته باشید؛ اما با استفاده از لوریج ۱:۱۰۰ میتوانید فقط با هزار دلار وارد این معامله شوید. بروکر، باقی مبلغ مورد نیاز (یعنی ۹۹ هزار دلار) را در اختیار شما (بهصورت وام) قرار میدهد. در ازای این وام، شما موظف به پرداخت کارمزد به بروکر هستید.

برخی از بروکرها ممکن است در ابتدا میزان اهرم استفادهشده توسط معاملهگران تازهکار را محدود کنند. در بیشتر موارد، معاملهگران میتوانند اندازۀ معامله را براساس اهرم دلخواه خود تنظیم کنند. بااینحال، بروکر به نگهداشتن درصد مشخصی از مبلغ اسمی معامله بهعنوان وجه نقد در حساب نیاز دارد که به آن مارجین اولیه گفته میشود.

هنگامیکه از لوریج در فارکس استفاده میکنید، بروکر به شما پوزیشن معاملاتی به همان بزرگی که در صورت داشتن تمام سرمایه میتوانستید باز کنید، اختصاص میدهد. به این معنی که سود و ضرر شما هم به همان نسبت افزایش خواهد یافت.

معامله با اهرم در فارکس به این معنی است که شما میتوانید در صورت حرکت بازار بهنفع خود، سودتان را افزایش دهید؛ اما در صورت حرکت بازار علیه شما، ممکن است تمام سرمایه خود را از دست بدهید. این امر به این دلیل است که سود و زیان براساس کل ارزش معامله و نه فقط مبلغ سپرده است.

معاملات فارکس با برخی از پایینترین نرخهای مارجین در بازارهای مالی همراه هستند و یک تفاوت اهرم در فارکس و سهام همین امر است. اهرم بازار سهام از حدودی بسیار کمتر بهعنوان مثال ۱:۵ شروع میشود که باعث میشود معاملات در بازار سهام کمی کمتر در معرض ریسک سرمایه قرار گیرد.

اهرم و مارجین در فارکس

مارجین مبلغی است که برای بازکردن یک معامله اهرمی مورد نیاز است. هنگام معاملۀ لوریج در فارکس با مارجین، شما فقط باید درصد کمی از کل ارزش موقعیت را پرداخت کنید که بهعنوان سپرده عمل میکند. الزامات مارجین ممکن است بین بروکرهای مختلف متفاوت باشد؛ اما برای جفت ارزهای پُرمعامله مانند EUR/USD، USD/JPY و GBP/USD از حدود ۳.۳٪ شروع میشود.

زنگ خطر داراییها با کال مارجین

رابطه بین مارجین و اهرم، معکوس است. اهرم بالاتر به معاملهگران اجازه میدهد تا موقعیتهای بزرگتر را با نیاز به مارجین کمتر کنترل کنند. برای مثال با نسبت اهرم ۱:۱۰۰، معاملهگر میتواند موقعیتی به ارزش ۱۰۰ هزار دلار را با مارجین فقط ۱۰۰۰ دلار کنترل کند. برعکس، نسبتهای اهرم پایینتر مانند ۱:۵۰ برای کنترل همان موقعیت به حاشیه بالاتری نیاز دارند.

منظور از کال مارجین در فارکس چیست؟

مارجین کال در معاملات فارکس زمانی اتفاق میافتد که یک موقعیت باز بهطور خودکار بهدلیل کمبود مارجین در دسترس بسته میشود. این اتفاق معمولاً زمانی رخ میدهد که ارزش موقعیت به حداقل نیاز حساب کاهش یابد یا از آن کمتر شود. به عبارت دیگر، اگر سود معامله بهاندازۀ لازم برای پوشش ضرر کافی نباشد، بروکر برای جلوگیری از ضرر بیشتر، موقعیت را میبندد. از کال مارجین باید اجتناب شود؛ بنابراین سطح مارجین باید بهطور مداوم کنترل شود. معاملهگران میتوانند با اجرای تکنیکهای مدیریت ریسک، احتمال کال مارجین را کاهش دهند.

ماشین حساب لوریج در فارکس

ماشین حساب اهرم در فارکس به معاملهگران کمک میکند تا بفهمند برای بازکردن یک موقعیت جدید چقدر سرمایه نیاز دارند و همچنین معاملات خود را مدیریت کنند. به همین ترتیب به آنها کمک میکند تا با تعیین اندازه موقعیت بهینه، از کال مارجین اجتناب کنند.

فرمول لوریج مبتنی بر مارجین در فارکس بهصورت زیر است:

اهرم مبتنی بر مارجین = کل ارزش تراکنش / مارجین مورد نیاز

بهعنوان مثال، اگر برای سپرده گذاری، ۱٪ از کل ارزش تراکنش را بهعنوان مارجین نیاز دارید و قصد دارید یک لات استاندارد از USD/CHF معامله کنید که معادل ۱۰۰ هزار دلار آمریکا است، مارجین مورد نیاز هزار دلار آمریکا خواهد بود؛ بنابراین، اهرم مبتنی بر مارجین شما ۱:۱۰۰ (۱۰۰۰۰۰/۱۰۰۰) خواهد بود. برای مارجین ۰.۲۵٪، اهرم مبتنی بر مارجین با استفاده از همان فرمول ۱:۴۰۰ خواهد بود.

بااینحال، اهرم مبتنی بر مارجین لزوماً بر ریسک تأثیر نمیگذارد و اینکه آیا یک معاملهگر ملزم به گذاشتن ۱٪ یا ۲٪ از ارزش معامله بهعنوان مارجین باشد، ممکن است بر سود یا زیانش تأثیری نداشته باشد. این امر به این دلیل است که سرمایهگذار همیشه میتواند بیش از مارجین مورد نیاز را برای هر موقعیتی اختصاص دهد. این امر نشان میدهد که اهرم واقعی (نه اهرم مبتنی بر مارجین) نشانگر قویتری از سود و زیان است.

برای محاسبۀ اهرم واقعی که در حال حاضر استفاده میکنید، کافی است کل ارزش اسمی موقعیتهای باز خود را بر کل سرمایۀ معاملاتی خود تقسیم کنید:

اهرم واقعی = کل ارزش تراکنش / کل سرمایه معاملاتی

بهعنوان مثال، اگر ۱۰هزار دلار در حساب خود دارید و یک پوزیشن ۱۰۰ هزار دلاری (که معادل یک لات استاندارد است) باز میکنید، با اهرم ۱۰ برابری در حساب خود معامله خواهید کرد (۱۰۰۰۰۰/۱۰۰۰۰). اگر دو لات استاندارد معامله کنید که با ۱۰هزار دلار در حساب شما ۲۰۰ هزار دلار ارزش دارند، اهرم شما در حساب، ۲۰ برابر است (۲۰۰۰۰۰/۱۰۰۰۰).

همچنین این امر به این معنی است که اهرم مبتنی بر مارجین، معادل بیشینۀ اهرم واقعی است که یک معاملهگر میتواند استفاده کند. ازآنجاکه بیشتر معاملهگران از کل حساب خود بهعنوان مارجین برای هر یک از معاملات خود استفاده نمیکنند، اهرم واقعی آنها تمایل دارد با اهرم مبتنی بر مارجین آنها متفاوت باشد.

بهترین لوریج برای ۱۰۰ دلار در فارکس چیست؟

بهطور کلی، یک معاملهگر نباید از تمام مارجینهای موجود خود استفاده کند. شما بهعنوان معاملهگر فقط باید زمانی از اهرم استفاده کنید که مزیت بهطور واضح به نفع شما باشد.

انواع نسبت اهرم در فارکس

نسبت مارجین اولیه که هر بروکری نیاز دارد، بسته به اندازۀ معامله میتواند متفاوت باشد. اگر یک سرمایهگذار ۱۰۰ هزار دلار یورو/دلار آمریکا بخرد، ممکن است نیاز داشته باشد هزار دلار را بهعنوان مارجین در حساب نگه دارد. به عبارت دیگر، نیاز به مارجین ۱ درصد یا (۱،۰۰۰ دلار / ۱۰۰،۰۰۰ دلار) خواهد بود.

نسبت لوریج در فارکس نشان میدهد که اندازۀ معامله چقدر در نتیجۀ مارجین نگهداریشده توسط بروکر بزرگ میشود. با استفاده از مثال مارجین اولیۀ بالا، نسبت اهرم برای معامله برابر با ۱:۱۰۰ (۱۰۰،۰۰۰ دلار / ۱،۰۰۰ دلار) خواهد بود. به عبارت دیگر، برای یک سپرده هزار دلاری، یک سرمایهگذار میتواند ۱۰۰ هزار دلار در یک جفت ارز خاص معامله کند.

در جدول زیر نمونههایی از الزامات مارجین و نسبتهای اهرم مربوط به آن آورده شده است:

| نیاز به مارجین | نسبت اهرم |

| ۲% | ۵۰:۱ |

| ۱% | ۱۰۰:۱ |

| ۰.۵% | ۲۰۰:۱ |

همانطور که در جدول بالا میبینید، هرچه نیاز به مارجین کمتر باشد، اهرم بیشتری را میتوان برای هر معامله استفاده کرد. بااینحال بروکر ممکن است بسته به ارز خاصی که معامله میشود، نیاز به مارجین بیشتری داشته باشد. برای مثال نرخ برابری پوند انگلیس در مقابل ین ژاپن میتواند بسیار پرنوسان باشد. به این معنی که میتواند بهشدت نوسان داشته باشد و منجر به نوسانات زیادی در نرخ شود. یک بروکر ممکن است برای ارزهای پرنوسانتر و در دورههای معاملاتی پرنوسان، پول بیشتری را بهعنوان وثیقه (مثلاً ۵ درصد) بخواهد.

بروکر میتواند برای معاملات بزرگتر نسبت به معاملات کوچکتر، نیازهای مارجین متفاوتی داشته باشد. همانطور که در جدول بالا ذکر شد، نسبت ۱:۱۰۰ به این معنی است که معاملهگر باید حداقل ۱/۱۰۰ = ۱٪ از کل ارزش معامله را بهعنوان وثیقه در حساب معاملاتی داشته باشد.

معاملات استاندارد روی ۱۰۰ هزار واحد ارز انجام میشود؛ بنابراین برای معاملهای به این اندازه، اهرمی که ارائه میشود، ممکن است ۱:۵۰ یا ۱:۱۰۰ باشد. اهرم بالاتر مانند ۱:۲۰۰ معمولاً برای موقعیتهای ۵۰ هزار دلاری یا کمتر استفاده میشود. بسیاری از بروکرها به سرمایهگذاران اجازه میدهند تا معاملات کوچکتری مانند ۱۰ هزار تا ۵۰ هزار دلار انجام دهند که در آن، مارجین ممکن است کمتر باشد. بااینحال یک حساب کاربری جدید احتمالاً واجد شرایط اهرم ۱:۲۰۰ نخواهد بود.

این امر برای بروکرها نسبتاً رایج است که اهرم ۱:۵۰ را برای معامله ۵۰ هزار دلاری مجاز کنند. نسبت اهرم ۱:۵۰ به این معنی است که حداقل نیاز به مارجین برای معاملهگر برابر با ۲% است؛ بنابراین یک معامله ۵۰ هزر دلاری هزار دلار وثیقه نیاز دارد. لطفاً توجه داشته باشید که نیاز به مارجین، بسته به اهرمی که برای آن ارز استفاده میشود و نیاز بروکر، در نوسان خواهد بود. برخی از بروکرها برای ارزهای بازارهای نوظهور مانند پزوی مکزیک، نیاز به مارجین ۱۰ تا ۱۵ درصدی دارند. بااینحال، اهرم مجاز ممکن است برخلاف افزایش مقدار وثیقه تنها ۱:۲۰ باشد.

بروکرهای فارکس باید ریسک خود را مدیریت کنند و در این کار ممکن است نیاز به مارجین معاملهگر را افزایش دهند یا نسبت اهرم در فارکس و در نهایت، اندازۀ موقعیت را کاهش دهند.

مزایای استفاده از لوریج در فارکس

leverage در فارکس ابزاری قدرتمند است که میتواند به معاملهگران در شرایط مختلف، مزایای متعددی را ارائه دهد. برخی از مهمترین مزایای استفاده از لوریج در فارکس عبارتاند از:

افزایش سود

این مزیت بارزترین و شناختهشدهترین مزیت اهرم در فارکس است. با استفاده از لوریج میتوانید با سرمایه کمتر، معاملات بزرگتری انجام دهید؛ درنتیجه، سود بالقوه خود را بهطور قابل توجهی افزایش دهید.

کاهش نیاز به سرمایه

لوریج در فارکس به شما این امکان را میدهد تا با پولی کمتر وارد معاملات بیشتری شوید. این امر میتواند برای معاملهگرانی که سرمایه محدودی دارند، بسیار مفید باشد. با استفاده از لوریج میتوانید سبد متنوعتری از معاملات را داشته باشید و ریسک خود را در بازار پخش کنید.

افزایش انعطافپذیری

لوریج در فارکس به شما این امکان را میدهد تا از استراتژیهای معاملاتی متنوعتر استفاده کنید. بهعنوان مثال میتوانید از لوریج برای معاملات کوتاهمدت و اسکالپینگ استفاده کنید که به سرمایه اولیه کمتری نیاز دارند.

افزایش کارایی سرمایه

لوریج میتواند به شما کمک کند تا از سرمایه خود بهطور کارآمدتر استفاده کنید. بهاینترتیب که با استفاده از leverage در فارکس میتوانید پول خود را در چند معامله بهطور همزمان سرمایهگذاری کنید؛ درنتیجه بازدهی بیشتری از سرمایه خود به دست آورید.

بهترین لوریج برای ۱۰۰ دلار در کریپتو چقدر است؟

معایب استفاده از لوریج

همانطور که در بخشهای قبلی اشاره شد، لوریج در فارکس ابزاری قدرتمند است که میتواند در کنار مزایای قابل توجه، معایب و خطرات خاص خود را هم بههمراه داشته باشد. درک عمیق این معایب و خطرات، برای استفاده صحیح و ایمن از لوریج و جلوگیری از ضررهای سنگین امری ضروری است. در ادامه به برخی از مهمترین معایب و خطرات استفاده از لوریج در فارکس میپردازیم:

افزایش ضرر

همانطور که leverage در فارکس میتواند سود شما را چند برابر کند، میتواند ضرر شما را هم بهطور قابل توجهی افزایش دهد. فرض کنید از لوریج ۱:۱۰۰ برای معاملهای استفاده میکنید و قیمت برخلاف جهت پیشبینی شما حرکت میکند. در این صورت، شما ۱۰۰ برابر بیشتر از پولی که در حساب خود دارید، ضرر خواهید کرد.

افزایش ریسک

استفاده از اهرم در فارکس ریسک معاملات را بهطور قابل توجهی افزایش میدهد. با افزایش لوریج در فارکس ضررهای کوچک هم میتوانند به ضررهای سنگینی تبدیل شوند. معاملهگران مبتدی که بهطور کامل با خطرات لوریج آشنا نیستند، بهشدت در معرض ضررهای سنگین در اثر استفاده از لوریج بالا قرار دارند.

احتمال کال مارجین

درصورتیکه حرکات بازار برخلاف پیشبینی شما باشد و سود حساب معاملاتی شما به کمتر از حد معینی کاهش یابد، بروکر میتواند معاملات شما را بهطور خودکار ببندد تا از ضرر بیشتر خود جلوگیری کند. این اتفاق بهعنوان کال مارجین شناخته میشود و میتواند منجر به ازدسترفتن کل سرمایه شما شود.

افزایش فشار روانی

معامله با لوریج بالا میتواند فشار روانی زیادی را به معاملهگر تحمیل کند. نگرانی از ضررهای سنگین و احتمال کال مارجین میتواند تمرکز و قضاوت شما را بهعنوان معاملهگر تحت تأثیر قرار دهد و منجر به تصمیمات احساسی و اشتباه شود.

پیچیدگی بیشتر

استفاده از لوریج در فارکس معاملات را پیچیدهتر میکند و نیاز به دانش و مهارت بیشتری دارد.

معاملهگران برای استفاده صحیح از لوریج، باید بهطور کامل با نحوۀ عملکرد آن، خطرات و استراتژیهای مدیریت ریسک آشنا باشند. داشتن یک استراتژی مدیریت ریسک مؤثر برای استفاده از اهرم در فارکس ضروری است. بروکرهای فارکس با اهرم بالا معمولاً ابزارهای کلیدی مدیریت ریسک را ارائه میدهند، از جمله لیست زیر که میتواند به معاملهگران برای مدیریت ریسک مؤثرتر کمک کند:

- دستورات حد ضرر (Stop-loss orders): هدف از این دستور، محدودکردن ضررهای شما در یک بازار نامطلوب با بستن معاملهای است که علیه شما حرکت میکند، با قیمتی که توسط شما بهعنوان معاملهگر تعیین میشود.

- دستور حد ضرر دنبالهدار (Trailing stop-loss): عملکرد این دستور مشابه حد ضرر معمولی است؛ اما هنگامی که بازار بهنفع شما حرکت میکند، حد ضرر دنبالهدار هم با آن حرکت میکند تا هر حرکت مثبتی در قیمت را ایمن کند.

- دستور حد ضرر تضمینشده (Guaranteed stop-loss order (GSLO)): این دستور صرفنظر از نوسانات بازار یا گپ (شکاف) قیمتی دقیقاً با قیمتی که میخواهید، اجرا میشود.

- دستور برداشت سود (Take-profit order): دستور برداشت سود به همان روشی کار میکند که دستور حد (limit order) عمل میکند؛ زیرا همیشه با قیمت هدفی که شما تعیین میکنید، اجرا میشود. درصورتیکه بازار برای هر محصولی با قیمتی مطلوبتر از قیمت هدف شما باز شود، سفارش شما در سطح بهتر اجرا میشود و هرگونه لغزش مثبت را منتقل میکند.

بهترین اهرم در فارکس

اهرم یا لوریج در فارکس حکم بالهایی را دارد که به معاملهگران اجازه میدهد با سرمایهای اندک به سودهای بزرگ دست پیدا کنند؛ اما این بالهای قدرتمند، در عین حال میتوانند خطرات و ضررهای سنگینی را هم بههمراه داشته باشند؛ بنابراین انتخاب بهترین اهرم در فارکس دغدغهای اساسی برای هر معاملهگر است.

در حالت کلی، پاسخ قطعی و ثابتی برای پرسش بهترین لوریج در فارکس وجود ندارد؛ چراکه بهترین اهرم به عوامل مختلفی از جمله موارد زیر بستگی دارد:

- سطح تجربه و مهارت معاملهگر: معاملهگران مبتدی بهدلیل عدم آشنایی کافی با خطرات لوریج در فارکس باید از اهرمهای پایین (مانند ۱:۱۰ یا ۱:۲۰) استفاده کنند. معاملهگران باتجربه با دانش و مهارت بیشتر میتوانند از اهرمهای بالاتر (مانند ۱:۵۰ یا ۱:۱۰۰) برای افزایش سود خود استفاده کنند.

- استراتژی معاملاتی: استراتژیهای بلندمدت بهطور معمول به اهرمهای پایینتر نیاز دارند. این استراتژیها بهدلیل نوسانات کمتر بازار، ریسک کمتری دارند و به اهرم پایینتر نیاز دارند. صبر و انضباط، تمرکز بر روندها و حاشیه ایمنی کافی، کلید موفقیت در این نوع معاملات است. استفاده از اهرم بالا در معاملات بلندمدت بهدلیل ریسک بالای ضرر محتاطانه نیست. استراتژیهای کوتاهمدت و اسکالپینگ ممکن است از اهرمهای بالاتر برای کسب سودهای سریعتر استفاده کنند.

- تحمل ریسک معاملهگر: معاملهگران ریسکپذیر از اهرمهای بالا برای افزایش سود بالقوه خود استفاده میکنند؛ با علم به اینکه ریسک ضررهای سنگین هم بههمان نسبت افزایش مییابد؛ اما معاملهگران محتاط باید از اهرمهای پایینتر استفاده کنند تا ریسک خود را در بازار کنترل کنند.

علاوهبر عوامل ذکرشده، معاملهگران باید به موارد زیر هم توجه کنند:

- شرایط بازار: در دورههای نوسانات شدید بازار استفاده از اهرمهای بالا میتواند بسیار خطرناک باشد.

- نوع جفت ارزی که معامله میکنند: برخی از جفت ارزها نوسانات بیشتری دارند و برای معاملۀ آنها باید از اهرمهای پایینتر استفاده کرد.

- وضعیت مالی خود: هرگز از پولی که به آن نیاز دارید، برای معاملات با اهرم بالا استفاده نکنید.

بهترین اهرم در فارکس برای شما اهرمی است که با سطح تجربه شما، مهارت، استراتژی معاملاتی، تحمل ریسک و شرایط بازار متناسب باشد.

بررسی جامع مزایا و معایب پراپ تریدینگ

آیا لوریج در فارکس برای همۀ تریدرها مناسب است؟

استفاده از لوریج در بازار فارکس، همواره یکی از موضوعات پر بحث و جنجالی برای تریدرها بوده است. این ابزار مالی به تریدرها این امکان را میدهد که با استفاده از مقدار کمی سرمایه، موقعیتهای بزرگتری را در بازار باز کنند. به عبارت دیگر، لوریج بهمعنای این است که میتوانید با سرمایه کمتر نسبت به حجم بیشتری از معاملات وارد شوید. این ویژگی، برای برخی از تریدرها جذاب به نظر میرسد؛ چراکه میتواند پتانسیل سودآوری را در زمان کوتاهتری افزایش دهد؛ اما آیا این ابزار برای همه مناسب است؟

در درجه اول، باید گفت که لوریج بهنوعی تیغ دو لبه است. از یک سو میتواند سودهای قابلتوجهی بههمراه داشته باشد؛ اما ازسویدیگر، خطرات زیادی نیز بههمراه دارد. برای کسانی که تجربه زیادی در فارکس ندارند یا بهدرستی با استراتژیهای مدیریت ریسک آشنا نیستند، استفاده از لوریج میتواند منجر به ضررهای سنگین شود. این خطر بهویژه در بازارهای نوسانی مانند فارکس که میتوانند تغییرات قیمتی شدید و سریع داشته باشند بهوضوح بیشتر است. برای تریدرهایی که مهارتهای پیشرفته در تحلیل بازار دارند و بهخوبی استراتژیهای خود را مدیریت میکنند، لوریج ممکن است ابزاری مفید باشد؛ اما برای کسانی که در این حوزه تازهکار هستند، میتواند بهراحتی باعث ازدستدادن سرمایه شود.

با توجه به این نکته، استفاده از لوریج برای تریدرها نیازمند درک عمیق از مدیریت سرمایه و ریسک است. درصورتیکه یک تریدر نتواند بهطور مؤثر ریسکها را کنترل کند و در مواجهه با نوسانات بازار بهدرستی واکنش نشان دهد، احتمال ازدستدادن سرمایه بسیار بالا خواهد بود. بههمیندلیل، بسیاری از متخصصان بازار فارکس پیشنهاد میکنند که تریدرها ابتدا با حجم کم و بدون استفاده از لوریج معاملات خود را آغاز کنند تا تجربه بیشتری کسب کنند و پساز آن بتوانند در صورت اعتماد به تواناییهای خود از لوریج بهره ببرند.

هر تریدر باید با توجه به هدفهای خود و میزان ریسکپذیری، تصمیم بگیرد که آیا استفاده از لوریج برایش مناسب است یا خیر. برخی ممکن است ترجیح بدهند که تنها با سرمایه واقعی خود وارد معاملات شوند و از استفاده از لوریج اجتناب کنند تا فشار کمتری روی تصمیمات خود احساس کنند. برای دیگران، لوریج میتواند ابزاری قدرتمند برای تسریع سودآوری باشد، البته به شرط آنکه درک درستی از آن و مهارتهای لازم برای مدیریت ریسک داشته باشند. در هر صورت، مهم است که تریدرها از ریسکهای استفاده از لوریج آگاه باشند و با احتیاط و برنامهریزی وارد بازار شوند.

تأثیر لوریج در سودآوری بازار فارکس

لوریج یکی از مفاهیم کلیدی در بازار فارکس است که میتواند بهطور چشمگیری در نتایج مالی یک معاملهگر تأثیرگذار باشد. به عبارت ساده، لوریج به شما این امکان را میدهد که با مبلغ کمی از سرمایه خود، موقعیتهای بزرگتری را در بازار بگیرید. این بهمعنی این است که شما میتوانید با استفاده از لوریج، کنترل بیشتری روی حجم معامله داشته باشید، بدون آنکه نیاز به سرمایهگذاری اصلی معادل حجم معامله داشته باشید.

افزایش سود با لوریج

زمانی که لوریج بهدرستی استفاده شود، میتواند پتانسیل زیادی برای افزایش سود بههمراه داشته باشد. بهعنوانمثال، اگر شما با یک لوریج ۱:۱۰۰ وارد یک معامله شوید، این به این معنی است که برای هر یک دلار که شما وارد معامله میکنید، میتوانید ۱۰۰ دلار در بازار تحت کنترل خود داشته باشید. در این شرایط، حتی تغییرات کوچک در قیمت بازار میتواند به سود زیادی منتهی شود. این امر بهویژه در شرایطی که بازار در جهت شما حرکت کند، میتواند نتایج فوقالعادهای داشته باشد و سود شما بهطور چندبرابری افزایش بیاید.

کاهش سود یا ضرر با لوریج

اما ازسویدیگر، استفاده نادرست از لوریج میتواند ضررهای زیادی نیز بهدنبال داشته باشد. افزایش میزان لوریج، مانند این است که وارد یک بازی با ریسک بالا میشوید. اگر بازار برخلاف پیشبینی شما حرکت کند، لوریج میتواند ضرر شما را بهصورت تصاعدی افزایش بدهد. بهطور مثال، اگر شما با لوریج بالا وارد یک معامله شوید و بازار برخلاف پیشبینی شما حرکت کند، حتی یک حرکت کوچک به ضرر شما میتواند منجر به ازدسترفتن همۀ سرمایه شما شود. بههمیندلیل، استفاده از لوریج نیازمند دقت و استراتژی دقیق است تا از ریسکهای بزرگ جلوگیری شود.

مدیریت ریسک در استفاده از لوریج

برای اینکه لوریج به ابزاری مفید تبدیل شود، باید از آن با دقت استفاده کرد. یکی از مهمترین نکات در استفاده از لوریج، مدیریت ریسک است. استفاده از توقف ضرر (Stop Loss) و اهداف سود (Take Profit) میتواند به شما کمک کند تا خطرات ناشی از نوسانات شدید بازار را کاهش بدهید. همچنین، مهم است که شما تنها از لوریج در زمانی استفاده کنید که با آن راحت هستید و بهطور کامل از استراتژیهای خود آگاه هستید. بهاینترتیب، لوریج میتواند ابزاری قدرتمند برای افزایش سود باشد؛ اما درعینحال خطرات بزرگی را نیز بههمراه دارد که باید بهدقت مدیریت شوند.

پایان سودآوری یا ضرر با لوریج

بهطورکلی، لوریج هم میتواند موجب افزایش سود شود و هم به کاهش آن یا حتی به ضرر مالی بینجامد. استفاده از لوریج، بهویژه در بازارهای پرنوسان مانند فارکس، بهطور مستقیم به دانش، استراتژیهای معاملاتی و توانایی مدیریت ریسک بستگی دارد؛ بنابراین، معاملهگران موفق باید با دقت از لوریج استفاده کنند و بهطور مداوم به تحلیل بازار بپردازند تا بتوانند از پتانسیلهای سودآوری این ابزار بهرهبرداری کنند.

پراپ FORFX

پراپ FORFX نمونه از پراپ فرم های معتبر است که با بروکر معتبر Opofinanceهمکاری میکند. بروکر Opofinance که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شده، اخیراً مجوز ASIC را دریافت کرده است. این همکاری میان FORFX و Opofinance به ارائه برنامههای مختلفی برای تریدرها در حوزه پراپ تریدینگ منجر شده است. از جمله برنامههای اصلی این پراپ فرم میتوان به موارد زیر اشاره کرد:

- طرح حساب دمو: این طرح شامل یک مدل چالش است. تریدرها میتوانند با استفاده از این مدل با استراتژیهای خود روند معاملهگری خود را تست کنند.

- مدل فوقحرفهای: این مدل نیز شامل تنظیمات ریسک نرمال و پر ریسک مشابه مدل حرفهای است؛ اما با دو تفاوت اصلی. اول در مدل فوقحرفهای، تقسیم سود به میزان ۹۰ درصد است و دوم در این مدل تریدرها میتوانند از امکان تکرار رایگان استفاده کنند؛ هرچند که باید توجه داشته باشید که فورافایکس یک پراپ تریدینگ رایگان نیست.

یکی از ویژگیهای برجسته این همکاری، برنامه حساب لایو است که به تریدرها اجازه میدهد با استفاده از حساب شخصی خود در چالشهای پراپ شرکت کنند. در این طرح، نیازی به خرید جداگانه چالش نیست و تنها کافی است که تریدرها حساب پراپ خود را در بروکر Opofinance افتتاح و مبلغ موردنظر را واریز کنند. پساز واریز مبلغ، حساب فعال شده و چالش با انجام اولین معامله آغاز میشود. در صورت موفقیت در این چالش، حساب تریدر به حساب فاند شده تبدیل خواهد شد.

بهترین لوریج برای اسکالپ چقدر است؟

سخن پایانی

لوریج در فارکس شبیه به دو لبۀ یک شمشیر است؛ اگر با دانش و مهارت به کار گرفته شود، میتواند به افزایش سود منجر شود؛ اما اگر بدون توجه به مدیریت ریسک استفاده شود، میتواند زیانهایی جبرانناپذیر بههمراه داشته باشد. یک معاملهگر هوشمند میتواند با استفاده از اهرم در فارکس در مسیر موفقیت در بازارهای مالی قدم بردارد. پس با احتیاط، دانش و استراتژی مناسب leverage در فارکس را به عنصری کلیدی در سفر معاملاتی خود تبدیل کنید و بهسوی افقهای جدید در دنیای فارکس پیش بروید.

چه نوع معاملهگرانی باید از لوریج در فارکس استفاده کنند؟

لوریج ابزاری مناسب برای معاملهگران باتجربه است که بهطور کامل با خطرات آن آشنا هستند و میتوانند از آن بهطور مدیریتشده استفاده کنند. معاملهگران مبتدی باید بهشدت از استفاده از لوریج بالا خودداری کنند؛ زیرا این کار میتواند به ضررهای سنگین و از دسترفتن سرمایه آنها منجر شود.

در چه شرایطی باید از اهرم بالا استفاده کرد؟

استفاده از اهرم بالا فقط در شرایطی که معاملهگر از دانش، مهارت و تجربه کافی برخوردار باشد و استراتژی معاملاتی دقیقی داشته باشد، مجاز است. همچنین در دورههای نوسانات کم بازار و برای جفت ارزهای با نوسان کم استفاده از اهرم بالا میتواند سودآور باشد.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!