آیا میدانید چگونه معاملهگران حرفهای فارکس با وجود نوسانات شدید بازار همچنان سودآوری خود را حفظ میکنند؟ پاسخ این سؤال در یک عبارت خلاصه میشود: ساخت استراتژی معاملاتی فارکس! در دنیای پرنوسان و پرتلاطم بازار ارز، داشتن یک استراتژی معاملاتی مؤثر میتواند تفاوت بین موفقیت و شکست را رقم بزند. پراپ فرم میتواند به شما در این راستا کمک کند، زیرا به شما این امکان را میدهد که با منابع مالی مدیریتشده، استراتژیهای خود را آزمایش و بهینه کنید. در این مقاله به بررسی روش ساخت استراتژی معاملاتی در بازار فارکس میپردازیم و به شما نشان میدهیم چگونه میتوانید با ترکیبی از تحلیل تکنیکال، مدیریت ریسک و روانشناسی معاملات، استراتژی منحصربهفرد خود را طراحی کنید و یک نمونه استراتژی معاملاتی موفق داشته باشید. با ما همراه باشید.

استراتژی معاملاتی چیست؟

استراتژی معاملاتی یک برنامه جامع و سیستماتیک است که معاملهگر برای اتخاذ تصمیمات خرید و فروش در بازار مالی از آن استفاده میکند. این استراتژی شامل مجموعهای از قوانین و معیارهای از پیش تعریفشدهای است که در تصمیمگیریهای معاملاتی استفاده میشود و به معاملهگر کمک میکند تا بهطور منظم و با اعتمادبهنفس در بازار عمل کند.

یک استراتژی معاملاتی میتواند ساده یا پیچیده باشد و شامل مواردی مانند سبک سرمایهگذاری (مثلاً ارزشگذاری یا رشد)، سرمایه بازار، شاخصهای تکنیکال، تحلیل بنیادی، بخش صنعت، سطح تنوعسازی پرتفولیو، افق زمانی یا دوره نگهداری، تحمل ریسک، استفاده از اهرم مالی، ملاحظات مالیاتی و غیره شود.

اجزای اصلی یک استراتژی معاملاتی معمولاً شامل موارد زیر است:

- شناسایی فرصتها: روشهایی برای تشخیص موقعیتهای مناسب ورود به معامله؛

- مدیریت ریسک: تعیین حد ضرر و میزان سرمایه در معرض خطر برای هر معامله؛

- قوانین ورود و خروج: شرایط دقیق برای شروع و پایان یک معامله؛

- مدیریت سرمایه: تعیین حجم معاملات و نحوه تخصیص سرمایه؛

- تحلیل بازار: استفاده از تحلیلهای تکنیکال، فاندامنتال یا ترکیبی از هر دو؛

- زمانبندی: تعیین بهترین زمان برای انجام معاملات؛

- ابزارها و شاخصها: انتخاب ابزارهای تحلیلی مناسب برای تصمیمگیری.

یک استراتژی معاملاتی خوب باید قابلتکرار، قابلآزمایش و انعطافپذیر باشد. همچنین باید با شخصیت، اهداف مالی و تحمل ریسک معاملهگر سازگار باشد.

آیا بهترین الگوهای هارمونیک را می شناسید؟

سبک یا رویکرد معاملاتی چیست؟

سبک یا رویکرد معاملاتی مجموعهای از ترجیحات است که تعیین میکند با چه فرکانسی معاملات خود را انجام میدهید و معاملات خود را برای چه مدت باز نگه میدارید. این امر براساس اندازه حساب شما، زمانی که میتوانید به معامله اختصاص دهید، شخصیت شما و تحمل ریسکتان بستگی دارد.

اگرچه سبک معاملاتی شما منحصر به شما و اهداف تعیینشده در برنامه معاملاتیتان خواهد بود؛ اما چهار سبک یا رویکرد محبوب وجود دارد که میتوانید از بین آنها انتخاب کنید. این سبکها بهترتیب مدت زمان عبارتاند از:

معاملات پوزیشن (Position trading)

معاملات پوزیشن شامل نگهداری یک معامله برای یک دوره طولانیمدت (هفتهها، ماهها یا حتی سالها) است. معاملهگران پوزیشن نگران نوسانات کوتاهمدت بازار نیستند؛ در عوض آنها روی روند کلی بازار تمرکز میکنند.

سرمایهگذاری شاید شناختهشدهترین شکل معاملات پوزیشنی باشد؛ اما یک سرمایهگذار از یک استراتژی خرید و نگهداری استفاده میکند، درحالیکه معاملات پوزیشن میتواند به موقعیتهای فروش برای فروش یک دارایی هم اشاره داشته باشد.

معاملات پوزیشن نسبت به سایر سبکهای معاملاتی، معاملات کمتری را باز میکند؛ اما موقعیتها تمایل دارند که ارزش بالاتری داشته باشند. درحالیکه این امر پتانسیل سود را افزایش میدهد؛ اما ریسک معاملهگر را هم افزایش میدهد. معاملهگران پوزیشن باید صبر زیادی داشته باشند تا به قوانین تعیینشده در برنامه معاملاتی خود یعنی دانستن اینکه چه زمانی یک موقعیت را ببندند و چه زمانی اجازه دهند سود افزایش یابد، پایبند باشند.

معاملات نوسانی (Swing trading)

معاملات نوسانی سبکی است که روی گرفتن یک موقعیت در یک حرکت بزرگتر تمرکز دارد. این سبک معاملاتی شامل نگهداری یک معامله در طول چند روز یا چند هفته است تا از حرکات کوتاه تا میانمدت بازار استفاده کند.

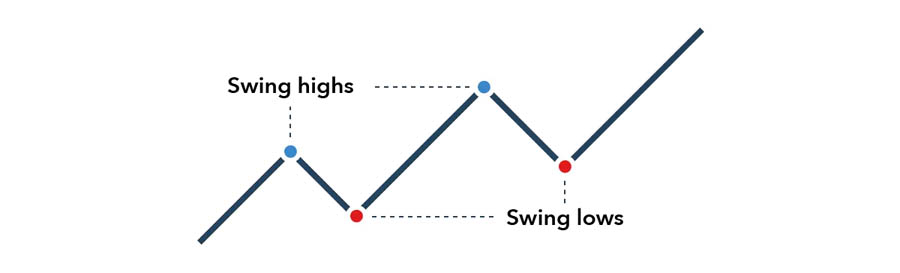

هدف اصلی معاملات نوسانی، تشخیص یک روند و سپس سرمایهگذاری روی افتها (lows) و قلههایی (highs) است که نقاط ورود را فراهم میکنند. یک معاملهگر نوسانی از تحلیل تکنیکال برای شناسایی این نقاط قیمتی کلیدی استفاده میکند. معاملهگران نوسانی اغلب بهدنبال بازارهایی با درجه بالای نوسان هستند؛ زیرا این بازارها هستند که احتمال وقوع نوسان در آنها بیشتر است.

هیچ بازه زمانی مشخصی برای معاملات نوسانی وجود ندارد، زیرا کاملاً به طول هر روند بستگی دارد که میتواند به کوتاهی زمان یک ساعت یا به طولانیبودن زمان یک هفته باشد. معاملات نوسانی تنها زمانی بسته میشوند که یک هدف سود به دست آید یا موقعیت متوقف شود. این روش برای معاملهگرانی که نمیخواهند تمام روز بازار را رصد کنند؛ اما نمیخواهند وارد یک موقعیت بلندمدت شوند، مناسب است.

معاملات روزانه (Day trading)

معاملات روزانه سبکی است که شامل اجرای تعداد زیادی معامله در طول یک روز برای کسب سودهای نسبتاً کم است. در این سبک، معاملهگر تمام موقعیتهای خود را در یک روز معاملاتی یعنی پیشاز بستهشدن بازار، باز و بسته میکند. معاملهگران روزانه چند دارایی را در طول روز معاملاتی یا گاهی چندبار در روز برای استفاده از حرکات کوتاهمدت بازار خرید و فروش میکنند. با انجام این کار، آنها از برخی از ریسکها و هزینههای اضافی مرتبط با نگهداری یک موقعیت یکشبه اجتناب میکنند.

اسکالپینگ (Scalping)

اسکالپینگ سبکی از معاملات است که شامل بازکردن و نگهداری یک موقعیت برای مدت زمان بسیار کوتاه، از چند ثانیه تا حداکثر چند دقیقه است. ایده این است که یک معامله را باز کنید و بهمحض حرکت بازار بهنفع شما از آن خارج شوید؛ یعنی گرفتن سودهای کوچک اما مکرر.

اسکالپینگ اغلب بهعنوان یک شکل سریعتر و شدیدتر از معاملات روزانه درنظر گرفته میشود. این سبک نیاز به معاملهگرانی دارد که روی بازارهایی با نقدینگی بسیار بالا و تجربه روندهای قوی تمرکز کنند. اسکالپینگ بسیار وقتگیر است. این سبک معمولاً توسط معاملهگران پارهوقت استفاده نمیشود؛ زیرا نیاز به تمرکز زیادی برای نظارت بر بازار و انجام تحلیل دارد.

شناخت انواع استراتژی معاملاتی

حال که با تعریف استراتژی معاملاتی و سبک یا رویکرد معاملاتی آشنا شدید، میتوانید ساخت استراتژی معاملاتی فارکس را شروع کنید؛ اما پیشاز آن باید با انواع استراتژی معاملاتی هم آشنا باشید.

استراتژیهای معاملاتی در بازار فارکس متنوع هستند و هرکدام برای شرایط خاصی از بازار و سبک معاملاتی متفاوت طراحی شدهاند. در ادامه به معرفی چند استراتژی معاملاتی فارکس که هر معاملهگری باید بداند، میپردازیم:

معاملات روند (Trend trading)

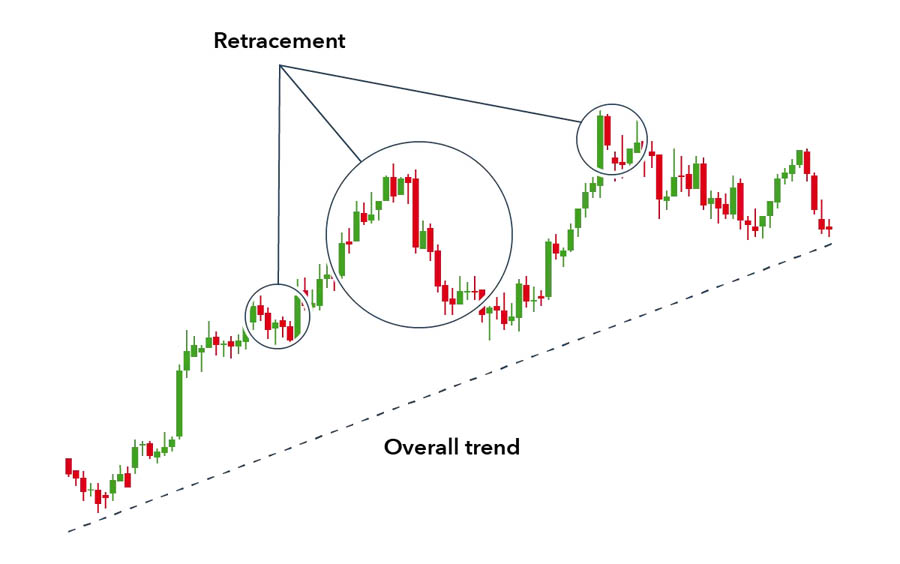

استراتژی معاملات روند برای بازارهایی که روند مشخصی دارند، طراحی شده است. معاملهگرانی که از این روش استفاده میکنند، سعی میکنند جهت کلی حرکت بازار را شناسایی و در همان جهت معامله کنند. این استراتژی بر این اصل استوار است که «روند دوست شما است» و معمولاً شامل ورود به معامله در زمان شکستهای قیمتی یا اصلاحات (Retracement) موقت در روند اصلی است.

استراتژی معاملات روند روی استفاده از تحلیل تکنیکال برای شناسایی جهت حرکت بازار متکی است. این استراتژی معمولاً یک استراتژی میانمدت درنظر گرفته میشود که برای معاملهگران پوزیشن یا نوسانی مناسبتر است؛ زیرا هر موقعیت تا زمانی که روند ادامه یابد، باز میماند.

برخی از محبوبترین ابزارهای تحلیل تکنیکال که در استراتژیهای دنبالهروی روند استفاده میشوند، عبارتاند از: میانگینهای متحرک (Moving averages)، شاخص قدرت نسبی (RSI) و شاخص جهتدار متوسط (ADX).

معاملات رنج (Range trading)

یکی از رایجترین انواع استراتژی، استراتژی معاملات رنج است که در بازارهای بدون روند مشخص کاربرد دارد. در این روش، معاملهگران از محدودههای مشخص قیمتی برای خرید در کف و فروش در سقف استفاده میکنند. این استراتژی برای بازارهایی که در یک محدوده مشخص نوسان میکنند، بسیار مؤثر است.

معاملات رنج در بین معاملهگران اسکالپینگ محبوب است؛ زیرا روی سود کوتاهمدت تمرکز دارد، بااینحال میتوان آن را در تمام بازههای زمانی و سبکها مشاهده کرد.

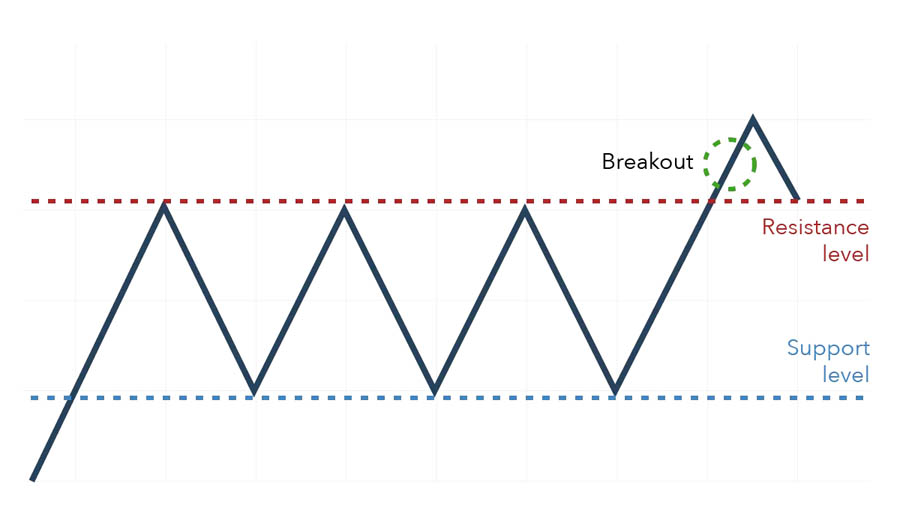

معاملات شکست (Breakout trading)

در این روش، معاملهگران بهدنبال لحظهای هستند که قیمت از یک سطح مهم مقاومت یا حمایت عبور میکند. این سطوح میتوانند خطوط روند، کانالهای قیمتی یا الگوهای نموداری باشند. ایده اصلی این است که وقتی قیمت از این سطوح عبور میکند، احتمال دارد حرکت قیمت در همان جهت ادامه یابد.

معاملهگران شکست معمولاً در جهت شکست وارد معامله میشوند و امیدوارند از حرکت قوی قیمت که اغلب پساز شکست رخ میدهد، سود ببرند. این استراتژی نیازمند صبر برای شکلگیری شکست و سپس عکسالعمل سریع برای ورود بهموقع به معامله است.

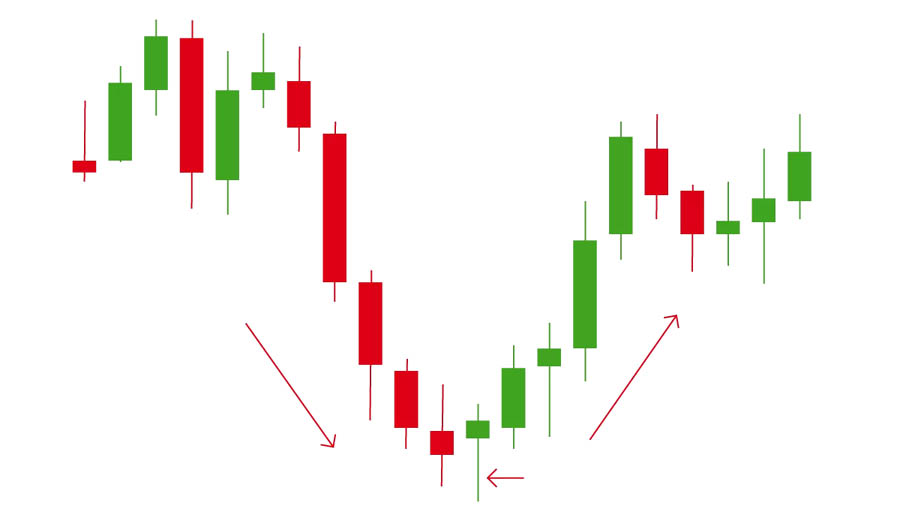

معاملات معکوس (Reversal trading)

در این استراتژی، معاملهگران بهدنبال نقاطی هستند که روند فعلی قیمت ممکن است تغییر کند. آنها بهدنبال نشانههایی میگردند که نشان دهد روند فعلی در حال ضعیفشدن است و احتمال برگشت قیمت وجود دارد. این نشانهها میتوانند شامل الگوهای نموداری خاص، واگرایی در اندیکاتورهای تکنیکال یا رسیدن قیمت به سطوح مهم حمایت یا مقاومت باشند.

معاملهگران معکوس سعی میکنند در نقطهای که فکر میکنند روند در حال تغییر است، وارد معامله شوند. این استراتژی میتواند سودآوری بالایی داشته باشد؛ اما ریسک بالایی هم دارد؛ زیرا تشخیص دقیق نقطه برگشت روند میتواند چالشبرانگیز باشد.

آموزش اصولی استراتژی گرید در فارکس

تفاوت سیستم معاملاتی و استراتژی معاملاتی

پیشاز اینکه به نحوه ساخت استراتژی معاملاتی فارکس بپردازیم، لازم است تا با مفهوم دیگری هم آشنا باشید و آن سیستم معاملاتی است.

سیستم معاملاتی و استراتژی معاملاتی دو مفهوم مرتبط اما متفاوت در دنیای معاملات مالی هستند. استراتژی معاملاتی مجموعه ای از قوانین کلی است که به شما می گوید چه زمانی و چه چیزی را معامله کنید. در واقع، استراتژی مانند یک نقشه راه کلی است.

سیستم معاملاتی اجرای دقیق استراتژی است که شامل قوانین مشخص برای ورود، خروج، مدیریت ریسک و سایر جنبههای معاملات میشود. سیستم معاملاتی مانند یک برنامه عملیاتی دقیق است که به شما میگوید چگونه معامله کنید و چگونه از حساب خود محافظت کنید.

بهعنوان مثال، MACD یک ابزار تحلیل تکنیکال است. این ابزار بهتنهایی نمیتواند یک استراتژی کامل باشد؛ اما اگر قوانینی را به آن اضافه کنیم، مثلاً فقط سیگنالهای روند را دنبال کنیم یا فقط زمانی سیگنالها را بگیریم که قیمت در نزدیکی سطوح حمایت و مقاومت مهم قرار دارد، آنگاه یک استراتژی داریم.

یک سیستم، گروهی از عناصر مرتبط و مستقل است که یک کل واحد را تشکیل میدهند. در معاملات، این عناصر ابزارها، استراتژی و مدیریت سرمایه هستند. ابزارها کار را انجام میدهند، استراتژی هدف کلی را تعیین میکند؛ اما یک عنصر مهم دیگر هم وجود دارد که مدیریت سرمایه است.

مدیریت سرمایه است که به شما اجازه میدهد شبها راحت بخوابید. مدیریت سرمایه در واقع یک سیستم در درون سیستم شما است که تعیین میکند هر معامله چقدر باید باشد و چند معامله میتوانید همزمان انجام دهید. مهمتر از همه، این کار را بهگونهای انجام میدهد که اطمینان حاصل شود حساب شما هرگز در معرض خطر ضرر فاجعهبار قرار نمیگیرد.

یک سیستم کامل شامل هر سه جنبه است: ابزارها، استراتژی و مدیریت سرمایه. استفاده از آنها با هم مطمئنترین راه برای یک معامله موفق است.

طبق آنچه که گفته شد، سیستم معاملاتی یک چارچوب جامع و کلی است که تمام جنبههای فعالیت معاملاتی یک فرد را در بر میگیرد. این سیستم شامل اصول کلی، قوانین اساسی و روشهای مدیریت ریسک و سرمایه است که معاملهگر در تمام فعالیتهای خود از آنها پیروی میکند. سیستم معاملاتی معمولاً پایدار و کمتغییر است و بهعنوان یک راهنمای کلی برای تمام تصمیمات معاملاتی عمل میکند.

در مقابل، استراتژی معاملاتی یک برنامه مشخص و دقیق برای اجرای معاملات در شرایط خاص بازار است. این استراتژی جزئی از سیستم معاملاتی بزرگتر است و شامل قوانین دقیق برای ورود به معامله، خروج از آن و مدیریت موقعیت در طول زمان است. استراتژیهای معاملاتی میتوانند براساس شرایط متغیر بازار تغییر کنند و معاملهگران ممکن است چند استراتژی مختلف را در قالب یک سیستم معاملاتی واحد به کار گیرند.

آموزش گامبهگام ساخت استراتژی معاملاتی فارکس

بیشتر معاملهگران جدید با یادگیری استراتژیهای معاملاتی سایر معاملهگران شروع میکنند؛ اما بسیاری از معاملهگران بهدنبال این هستند که چگونه میتوانند اقدام به ساخت استراتژی معاملاتی فارکس شخصی خود کنند؟

خبر خوب این است که ایجاد اولین استراتژی معاملاتی آسان است؛ اما خبر بد این است که ایجاد یک استراتژی معاملاتی سودآور سخت است.

ساخت استراتژی معاملاتی فارکس، همانطور که گفته شد، آسان است. کافی است چند ابزار و اندیکاتور معاملاتی یاد بگیرید تا بتوانید این کار را انجام دهید؛ اما اینکه فکر کنید اولین استراتژی معاملاتیتان شما را ثروتمند خواهد کرد، واقعبینانه نیست. یافتن یک مزیت معاملاتی هدفمند دشوار است. همچنین بهمرور متوجه خواهید شد که معامله سودآور فراتر از استراتژی معاملاتی شما است.

پس چرا باید همچنان استراتژی معاملاتی خود را تشکیل دهید؟ چرا از استراتژی معاملاتی یک معاملهگر موفق استفاده نمیکنید؟

معاملهگران ممکن است ابزارها و رویکردهای خود را به اشتراک بگذارند؛ اما هیچ معاملهگری نمیتواند یا نمیخواهد سود شما را تضمین کند. هر معاملهگر متفاوت است. بههمیندلیل، شما فقط میتوانید از یک ترکیب منحصربهفرد و شخصی از ابزارهای معاملاتی بهرهمند شوید.

بهترین و پایدارترین رویکرد، توسعه استراتژی معاملاتی خودتان است. روش ساخت استراتژی معاملاتی فارکس بهصورت زیر است:

گام نخست: تعیین هدف و ریسک

پیشاز اینکه به ایجاد استراتژی معاملاتی خود بپردازید، باید اهداف مالیتان و میزان ریسکی را که حاضرید متحمل شوید، تعیین کنید. مهمتر از همه باید به این سؤال پاسخ دهید که چرا فکر می کنید می توانید از بازارها پول دربیاورید؟

با مطالعۀ گسترده، ایدئولوژی بازار خود را شکل دهید. در مورد تحلیل تکنیکال و بنیادی بخوانید. از ادعاهای ثروتمندشدن سریع خودداری کنید. در مورد عرضه و تقاضا فکر کنید و به نظریههایی که ادعا میکنند مردم کاملاً منطقی هستند، شک کنید. یک اصل را در اولین استراتژی معاملاتی خود دنبال کنید و آن این است که استراتژی خود را تا حد امکان ساده نگه دارید.

گام دوم: روش تحلیل

در گام بعدی باید روش تحلیل خود را انتخاب کنید و تصمیم بگیرید میخواهید از تحلیل تکنیکال، فاندامنتال یا ترکیبی از هر دو استفاده کنید. پساز تعیین این موضوع میتوانید ابزارها و شاخصهای مورد استفاده در تحلیلهایتان را مشخص کنید.

شما زمانی که یک پین بار (Pin Bar) میبینید، معامله نمیکنید؛ زمانی معامله میکنید که بازار در حال افزایش است و از یک پین بار صعودی برای شروع معامله خود استفاده میکنید.

ابزاری را برای کمک به قضاوت زمینه بازار (یعنی روند یا بدون روند، بالا یا پایین) انتخاب کنید. میتوانید از ابزارهای پرایس اکشن مانند محورهای نوسان (swing pivots) و خطوط روند (trend lines) استفاده کنید. همچنین میتوانید از اندیکاتورهایی مانند میانگینهای متحرک (moving averages) و MACD استفاده کنید.

گام سوم: استراتژی ورود و خروج

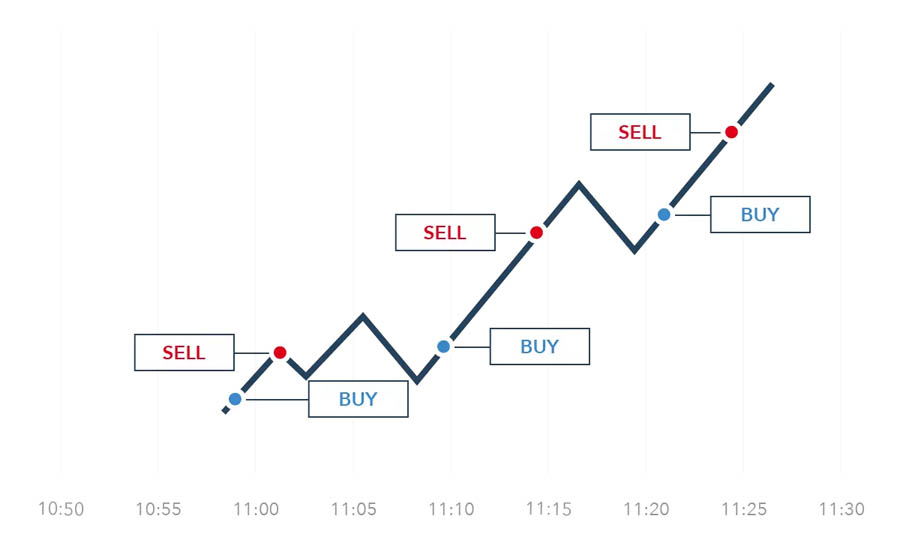

شرایطی را که تحت آن وارد یک معامله میشوید، بهطور دقیق مشخص کنید. حتی با وجود زمینه بازار مناسب باز هم به یک ماشه ورود هدفمند نیاز دارید؛ زیرا به شما کمک میکند بدون شک و تردید وارد بازار شوید. این کار میتواند شامل استفاده از سیگنالهای تکنیکال یا اخبار اقتصادی باشد.

هم نمودارهای میلهای و هم کندل استیکها میتوانند ماشههای ورود خوبی باشند. اگر ترجیح میدهید از اندیکاتورها استفاده کنید، نوسانگرهایی مانند RSI و استوکاستیک هم گزینههای خوبی هستند.

بعضی افراد دوست دارند بلافاصله پساز اینکه تمام اندیکاتورهایشان با هم تطابق پیدا میکنند و سیگنال خوبی میدهند، وارد معامله شوند حتی اگر کندل بسته نشده باشد. برخی دیگر ترجیح میدهند تا زمان بستهشدن کندل صبر کنند. این موضوع به سبک معاملاتی شما بستگی دارد. برخی افراد جسورتر از دیگران هستند و شما در نهایت متوجه خواهید شد که چه نوع معاملهگری هستید.

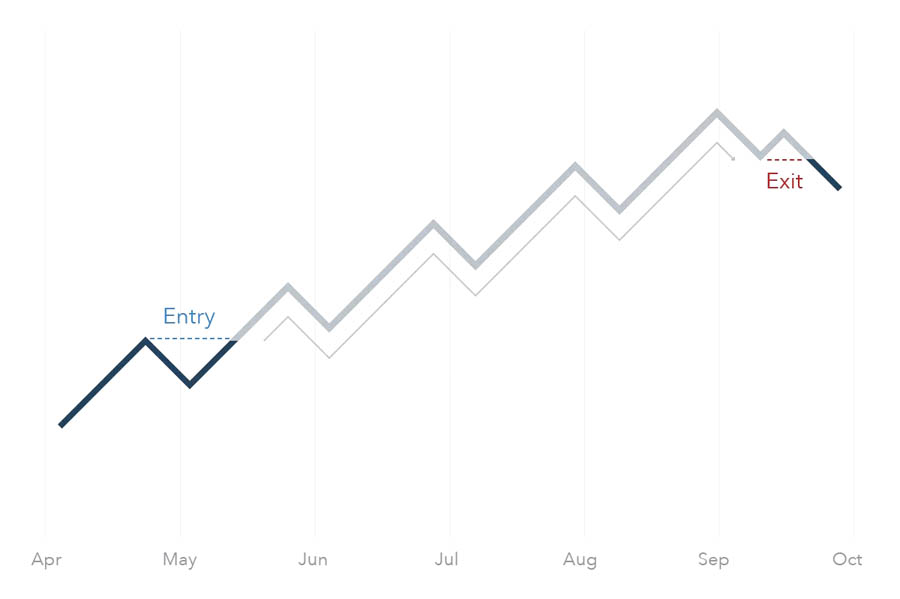

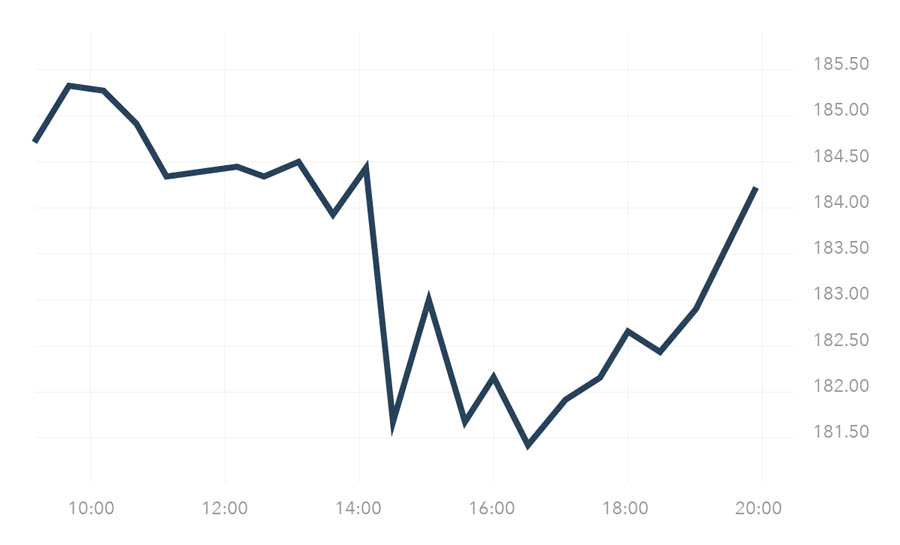

برای مثال، در نمودار زیر، ورود این معاملهگر زمانی بوده که کندل زیر خط حمایت بسته شده است.

همچنین باید برنامهریزی کنید که هنگام اشتباه چه وقت از بازار خارج شوید. بازار میتواند علیه شما حرکت کند و باعث ضررهای فراتر از تصور شما شود. داشتن یک حد ضرر ضروری است. همچنین باید برنامهریزی کنید که هنگام درستشدن اوضاع چه وقت از بازار خارج شوید. بازار برای همیشه با شما همراه نخواهد بود؛ بنابراین باید بدانید چه زمانی سود خود را بردارید.

برای خروج چند گزینه مختلف دارید:

یک راه این است که حد ضرر خود را دنبال کنید (Trailing Stop)، به این معنی که اگر قیمت به میزان مشخصی بهنفع شما حرکت کند، شما هم حد ضرر خود را به همان مقدار جابهجا میکنید.

راه دیگر برای خروج این است که یک هدف مشخص داشته باشید و زمانی که قیمت به آن هدف برسد، خارج شوید. نحوه محاسبه هدف به شما بستگی دارد. برای مثال، برخی معاملهگران سطوح حمایت و مقاومت را بهعنوان اهداف خود انتخاب میکنند.

در نمودار زیر خروج در یک قیمت خاص که نزدیک به پایین کانال نزولی است، تنظیم شده است.

برخی دیگر هم ترجیح میدهند در هر معامله برای ریسک ثابت، همان مقدار پیپ را انتخاب کنند.

با هر روشی که هدف خود را محاسبه میکنید، فقط مطمئن شوید که به آن پایبند باشید.

گام چهارم: مشخصکردن حد ریسک هر معامله

مشخصکردن حداکثر مقدار ضرری که حاضرید در هر معامله متحمل شوید، یکی از مهمترین مراحل در ساخت استراتژی معاملاتی فارکس است. حد ریسک هر معامله معمولاً بهصورت درصدی از کل سرمایه بیان میشود.

راه اصلی برای انجام این کار تعیین اندازه موقعیت (position sizing) است. برای یک تنظیمات معاملاتی معین، اندازه موقعیت شما تعیین میکند که چقدر پول روی خط قرار میدهید. اگر اندازه موقعیت خود را دو برابر کنید، ریسک خود را دو برابر خواهید کرد.

بهعنوان مثال در یک نمونه استراتژی معاملاتی میتوانید از قانون دو درصد استفاده کنید. قانون ۲ درصد به این معنی است که هرگز نباید بیشاز ۲ درصد از هر معامله را ریسک کنید. بهعنوانمثال فرض کنید یک حساب ۲ هزار دلار ارزش دارد. دو درصد از ۲ هزار دلار، ۴۰ دلار است. این بدان معنا است که هر معامله نمیتواند بیشاز ۴۰ دلار ریسک کند.

گام پنجم: بک تست معاملات

بک تست به این معنی است که استراتژی خود را روی دادههای تاریخی برای ارزیابی عملکرد آن در شرایط مختلف بازار آزمایش کنید. اگر یک استراتژی معاملاتی مکانیکی و پسزمینه کدنویسی دارید، میتوانید این مرحله را سرعت ببخشید. با وجود ایت، مرور یکیک معاملات یک راه عالی برای توسعه غریزه بازار شما است. همچنین انجام این کار میتواند به شما کمک کند تا راههایی برای بهبود استراتژی معاملاتی خود پیدا کنید.

گام ششم: انتخاب جفت ارز مناسب

انتخاب جفت ارز مناسب در معاملات فارکس بسیار مهم است. شما باید جفت ارزهایی را انتخاب کنید که با استراتژی شما هماهنگ باشند و نقدینگی کافی داشته باشند. جفت ارزهای اصلی مثل یورو/دلار آمریکا معمولاً نقدینگی بالایی دارند و معامله آنها راحتتر است؛ اما برخی جفت ارزها نوسانات بیشتری دارند که ممکن است برای استراتژیهای خاصی مناسبتر باشند. همچنین باید به زمان فعالیت بازارهای مختلف توجه کنید. مثلا یورو/دلار آمریکا در ساعات کاری اروپا و آمریکا فعالتر است. داشتن دانش کافی درباره اقتصاد کشورهای مربوط به ارزهایی که معامله میکنید هم بسیار مفید خواهد بود.

گام هفتم: مدیریت سرمایه

مدیریت سرمایه یکی از کلیدهای موفقیت در ساخت استراتژی معاملاتی فارکس است. باید مشخص کنید در هر معامله چقدر از سرمایهتان را ریسک میکنید. معمولاً توصیه میشود بیشاز یک تا دو درصد کل سرمایه را در یک معامله ریسک نکنید. استفاده از اهرم مالی هم باید با احتیاط انجام شود؛ چون هم میتواند سود را افزایش دهد و هم ریسک را بالا ببرد.

تنوعبخشیدن به معاملات و پخشکردن ریسک بین چند جفت ارز یا استراتژی مختلف میتواند ریسک کلی را کاهش دهد. داشتن قوانین سختگیرانه برای مدیریت سرمایه به کنترل احساسات در زمان معامله کمک میکند.

گام هشتم: رصد و بهروزرسانی

شکی نیست که اولین استراتژی معاملاتی شما سودآور نخواهد بود؛ اما استراتژی معاملاتی شما مانند یک شیء زنده است و ثابت نیست. با افزایش تجربه و دانش، استراتژی معاملاتی شما بهبود خواهد یافت؛ اما این را به شانس واگذار نکنید. برنامهریزی کنید که چگونه بازخورد دریافت کنید و استراتژی معاملاتی خود را بهبود دهید.

هر هفته یا هر ماه نتایج معاملات خود را ارزیابی کنید. تغییرات اقتصادی جهانی، سیاستهای بانکهای مرکزی و رویدادهای سیاسی را زیر نظر داشته باشید. براساس نتایج اخیر، پارامترهای استراتژی خود مثل نقاط ورود و خروج را تنظیم کنید. همیشه بهدنبال راههای بهبود استراتژی خود باشید و ایدههای جدید را در محیط آزمایشی تست کنید.

گام نهم: دفترچه یادداشت معاملاتی

استفاده از یک دفترچه یادداشت معاملاتی برای ثبت همه این موارد بسیار مفید است. در این دفترچه جزئیات هر معامله، دلایل ورود و خروج و نتایج را ثبت کنید. این کار به شما کمک میکند الگوها را ببینید، اشتباهات را شناسایی کنید و در طول زمان استراتژی خود را بهبود دهید. داشتن یک برنامه معاملاتی کتبی یک روش ساخت استراتژی معاملاتی قوی برای اطمینان از انضباط و ثبات است که هنگام بهبود و بهینهسازی بسیار مفید خواهد بود.

با پیروی از گامهای فوق میتوانید یک نمونه استراتژی معاملاتی داشته باشید که مدام آن را بهبود میدهید تا کاملاً با شرایط و ترجیحات معاملاتی شما سازگار شود.

پراپ تریدینگ با FORFX: سودآوری از ساخت استراتژی معاملاتی فارکس بدون سرمایه اولیه

پراپتریدینگ (Proprietary trading) یا معاملات اختصاصی روشی است که در آن، شرکتهای سرمایهگذاری به معاملهگران سرمایه میدهند تا با آن معامله کنند. یکی از بزرگترین مزایای پراپ، دسترسی به سرمایه قابلتوجه است که توسط شرکت یا مؤسسه مالی تأمین میشود.

این امر به معاملهگران اجازه میدهد تا بدون نیاز به سرمایه اولیه شخصی، با ابعاد بزرگتر معامله کنند و پتانسیل سود خود را بهطور قابلتوجهی افزایش دهند. ساخت یک استراتژی معاملاتی قوی به پراپ تریدرها کمک میکند تا ریسک خود را به حداقل برسانند و از ضررهای بزرگ جلوگیری کنند.

شرکت FORFX، بهعنوان معتبرترین پراپ فرم، راهکار نوآورانهای را برای تسهیل دستیابی به سرمایه برای ایرانیان ارائه کرده است. این راهکار منحصربهفرد و بینظیر که «حساب لایو» نام دارد، به معاملهگران امکان میدهد تا با ایجاد یک حساب شخصی در بروکر معتبر اپوفایننس که تحت نظارت قانونی FSA و ASIC است و یک بروکر آنشور محسوب میشود، در چالش FORFX شرکت کنند.

اگر عملکرد شرکتکنندگان در این آزمون رضایتبخش باشد، سرمایه مورد نیاز به سهولت در اختیارشان قرار میگیرد. در صورت عدم موفقیت، امکان شرکت مجدد در چالش بدون هزینه اضافی، یعنی کاملاً رایگان وجود دارد تا تریدر به هدف خود که کسب سرمایه است، برسد.

FORFX امکان «حساب دمو» را هم برای شرکت در چالشهای دو مرحلهای فراهم کرده است. تریدرها با پرداخت هزینهای میتوانند در این چالشها حضور پیدا کنند و در صورت موفقیت به سرمایه مورد نظر برسند. اگر فردی در این مراحل ناموفق باشد، فرصت شرکت دوباره با ۲۰% تخفیف برایش فراهم میشود.

سایر مزایای همکاری با FORFX عبارتاند از:

- امکان استفاده از پلتفرمهای پیشرفته معاملاتی MT4 و MT5؛

- ارائه خدمات پشتیبانی به صورت شبانهروزی؛

- تخصیص ۸۰ درصد از سود حاصله به معاملهگران؛

- همکاری با کارگزاری اپوفایننس که زیر نظر FSA فعالیت میکند و افتخارِ داشتن رگوله ASIC و قرارگرفتن در لیست بروکرهای آنشور را دارد.

با استفاده از خدمات FORFX میتوانید با امنیت و اطمینان خاطر بیشتری به تحلیل بازار بپردازید و بازدهی معاملات خود را بهبود دهید.

سخن پایانی

ساخت استراتژی معاملاتی فارکس با شناخت دقیق خود، اهداف مالی و تحمل ریسکتان آغاز میشود و با مطالعه، تحقیق، و تجربه عملی تکامل مییابد. به یاد داشته باشید که هیچ استراتژی کاملی وجود ندارد و موفقیت در بازار فارکس نیازمند انعطافپذیری و تطبیق مداوم با شرایط متغیر بازار است. با تعهد به یادگیری مداوم، تحلیل عملکرد خود و تطبیق استراتژیتان با تغییرات بازار میتوانید بهتدریج مهارتهای خود را ارتقا دهید و به اهداف مالیتان در این بازار پرهیجان دست یابید.

آیا میتوانم از چند استراتژی معاملاتی همزمان استفاده کنم؟

انجام این کار امکانپذیر است و میتواند مفید باشد؛ اما بهتر است ابتدا روی تسلط بر یک استراتژی تمرکز کنید و سپس بهتدریج استراتژیهای دیگر را اضافه کنید.

چه زمانی باید استراتژی معاملاتی را تغییر دهم؟

زمانی که نتایج مداوم نشان میدهند که استراتژی دیگر کارآمد نیست یا شرایط بازار بهطور قابلتوجهی تغییر کرده است، بهتر است استراتژی خود را تغییر دهید.

بهترین شاخصها برای ساخت استراتژی معاملاتی فارکس کدامند؟

هیچ بهترین شاخصی برای ساخت استراتژی معاملاتی فارکس وجود ندارد. بهترین شاخصها برای شما به سبک معاملاتی و ترجیحات فردی شما بستگی دارد؛ اما برخی از شاخصهای محبوب که معاملهگران فارکس از آنها استفاده میکنند شامل میانگینهای متحرک، شاخص قدرت نسبی ((RSI، باندهای بولینگر و اشکال هارمونیک هستند.

هنگام ساخت استراتژی معاملاتی فارکس از چه اشتباهاتی باید اجتناب کرد؟

برخی از اشتباهات رایج که هنگام ساخت استراتژی معاملاتی فارکس باید از آنها اجتناب کرد، عبارتاند از:

دنبالکردن کورکورانه دیگران: هرگز نباید بدون انجام تحقیقات خود از استراتژی معاملاتی شخص دیگری کپی کنید.

استفاده بیشاز حد از شاخصها: استفاده بیشاز حد از شاخصها میتواند گیجکننده باشد و منجر به تصمیمگیریهای ضعیف شود.

عدم مدیریت ریسک: مدیریت ریسک بخش مهمی از هر استراتژی معاملاتی فارکس است.

معامله با عواطف: معامله با عواطف میتواند منجر به تصمیمگیریهای اشتباه شود.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!